Как определить дорогостоящее лечение

Чтобы понять, относится ли ваше медобслуживание к дорогостоящему, запросите в клинике или больнице справку об оплате медицинских услуг. В ней будет указан код, который указывает на вид медуслуги.

|

Код |

Что подтверждает |

|

«01» |

Простое лечение. Размер вычета за 2022 и 2023 гг. ограничен 120 тыс. рублей в год. С 1 января 2024 г. увеличен со 120 тыс. рублей до 150 тыс. рублей (абз. 8 п. 2 ст. 219 НК РФ).

Важно! Изменения вступили в силу 1 января 2024 г., поэтому увеличенный размер вычета учитывает расходы, начиная с 2024 г. То, что вы заплатили в 2022 и 2023 г., будут считается по прежним правилам. |

|

«02» |

Дорогостоящие виды лечения из специального перечня — без лимита суммы вычета (абз. 6 пп. 3 п. 1 ст. 219 НК РФ) |

Если в год оплаты дорогостоящего лечения вы не имели доход, с которого платили налог по ставке 13-22%, то за этот год вы не можете оформить возврат НДФЛ. Перенести вычет на другие годы не получится, и он сгорит. Как вернуть вычет за лечение супруга, читайте в отдельной статье на нашем сайте.

Сколько денег вернется за дорогостоящие процедуры

В зависимости от того, какой указан код, сумма возврата налога считается по-разному:

- По коду «01» — медуслуги простые, не входят в перечень дорогих. Максимальная сумма возврата подоходного налога с 2024 г. составляет 19 500 рублей, так как действует лимит в 150 тыс. рублей, а вернуть можно 13% от лимита.

- По коду «02» — дорогостоящие медуслуги, входящие в перечень медицинских услуг для налогового вычета. Размер вычета по ним не ограничен. Потратили, например, 500 тыс. рублей, вернуть подоходный налог сможете в размере 65 тыс. рублей (500 000 * 13%).

Помните, что сумма возврата ограничена той суммой, что вы заплатили в качестве налога со своего дохода.

Бывают ситуации, когда пациент лечился в разных клиниках. Например, сдавал анализы в одной клинике по виду медуслуг «01», а дорогостоящая операция была сделана в другой клинике — с видом медуслуг «02».

Вернуть ранее уплаченный налог можно по каждой из справок. Оплата одного вида не отменяет ваше право на получение вычета по другому виду. Но размер вычета отличается, поэтому его нужно рассчитывать отдельно по каждому документу.

Дорогостоящее лечение список услуг

Перечень мед услуг и дорогостоящее лечение для налогового вычета утверждается отдельным постановлением Правительства. Этот перечень периодически пересматривается, и с 2021 г. действует Постановление Правительства РФ от 08.04.2020 N 458.

В приказе значатся следующие манипуляции, включая перечень стоматологических услуг в 2025 году:

- Медицинские услуги по ортопедическому лечению населения с врожденными и приобретенными дефектами зубов, зубных рядов, альвеолярных отростков, челюстей с опорой на зубные имплантаты при отсутствии условий для традиционного зубного протезирования (значительная атрофия или дефекты косной ткани челюстей).

- Медицинские услуги, оказанные в рамках высокотехнологичной медицинской помощи в соответствии с перечнем видов высокотехнологичной медицинской помощи.

- Медицинские услуги по лечению бесплодия методом экстракорпорального оплодотворения.

- Медицинские услуги, оказываемые в рамках паллиативной медицинской помощи, предусматривающие использование на дому медицинских изделий, предназначенных для поддержания функций органов и систем организма человека.

Чтобы не разбираться в перечне сложных медицинских терминов, смотрите код в справке об оплате медуслуг. Его ставят в медицинском учреждении, и врачи сверяются с этим перечнем.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

За сколько лет можно получить вычет

Социальный вычет, включая дорогостоящие медуслуги, имеет срок давности. Подать документы и заявить право на возмещение налога разрешено в течение 3 лет после года, в котором вы оплатили медуслуги.

Если с момента оплаты как дорогих, так и простых процедур, прошло 3 года и более, в налоговом возврате будет отказано.

Пример

Семья Орловых в 2021 г. и 2023 г. оплатила мужу дорогостоящее лечение в стоматологии. В 2025 г. Орловы решили подать декларации за 2021 и 2023 гг. В предоставлении льготы за 2021 г. Орловым было отказано, так как в 2025 г. можно подать 3-НДФЛ только за 2022, 2023 и 2024 гг.

Налоговый вычет через ФНС предоставляется один раз в год — по окончании налогового периода, в котором был уплачен НДФЛ и были произведены расходы на дорогостоящее лечение. Общее количество обращений за вычетом в течение всей жизни не ограничено, и делать это можно ежегодно по расходам последних трех лет.

Пример

Иванов заплатил 350 тыс. рублей за дорогостоящую установку зубных имплантов и получил из клиники справку с кодом «02». Иванов имеет право вернуть 13% от этой суммы — 45,5 тыс. рублей. Годовой доход Иванова — 600 тыс. рублей, и уплаченный НДФЛ составляет 78 тыс. рублей. Этой суммы достаточно, чтобы получить полный вычет.

Список документов для вычета за лечение

Оформить возмещение налога можно двумя способами. При этом между ними есть существенная разница: льготу через ФНС можно оформить только по окончании года, в котором была оплачена услуга, а через работодателя — только в том же году, когда платили.

|

Куда обращаться |

Как придут деньги |

|

в налоговую инспекцию по месту регистрации (прописки) |

деньги перечислят по реквизитам счета, которые вы укажете в заявлении на возврат подоходного налога |

|

к работодателю |

бухгалтерия не будет удерживать 13% из зарплаты до исчерпания возврата или до конца года |

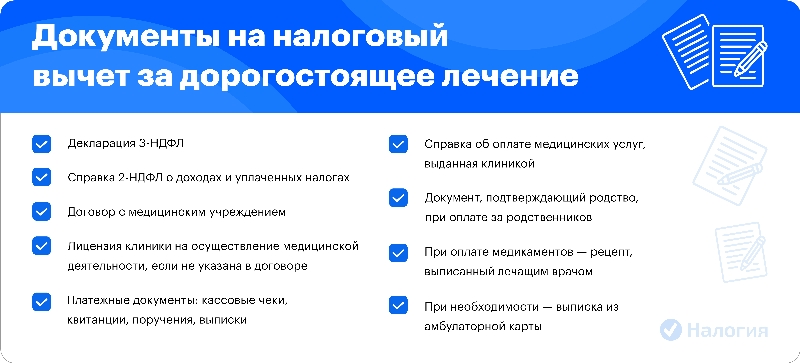

Документы в ФНС для вычета за дорогостоящее лечение

Перечень для 3-НДФЛ:

- декларация по форме 3-НДФЛ;

- справка о доходах по форме 2-НДФЛ;

- платежные документы, подтверждающие расходы;

- справка об оплате медуслуг с кодом «02», в которой подтверждается сумма расходов на дорогостоящие медуслуги;

- договор с клиникой;

- копия лицензии клиники на оказание медицинских услуг;

- копия свидетельства, подтверждающего родство, если вы возвращаете часть подоходного налога за родителей, детей, супруга.

Весь пакет необходимо подать в инспекцию по месту постоянной регистрации и дождаться окончания проверки. Срок проверки и перечисления денег — 4 месяца. Статус вычета и сумма возмещения НДФЛ появится в личном кабинете на сайте ФНС. Затем деньги перечислят вам на счет.

Документы для вычета на дорогостоящее лечение в 2025 году через работодателя

Для того чтобы получить льготу на работе, нужно собрать те же документы (кроме 3-НДФЛ и 2-НДФЛ), отправить в ИФНС, например, на официальном сайте Федеральной налоговой службы, и дождаться окончания проверки. В этом способе проверка будет идти быстрее — всего 1 месяц, а потом налоговая сама передаст вашему работодателю уведомление о подтверждении права на вычет. Работодатель перестанет удерживать с вашей зарплаты подоходный налог.

Частые вопросы

Сделать это можно на следующий год после оплаты медуслуг и уплаты налога, который собираетесь вернуть. Или в течение следующих трех лет.

Если возмещение за отца будете получить вы, то справка на оплату медицинских услуг из клиники должна быть выписана на ваше имя. Вычет предоставляется тому, кто оплачивал медуслугу из собственных средств.

Вы имеете право вернуть налог за любое медобслуживание в клинике, имеющей лицензию на оказание медицинских услуг.

Заключение эксперта

При оплате дорогостоящего лечения в 2025 году клиника выдает справку с кодом 02. В этом случае на счет налогоплательщика возвращается 13% от всех затрат без лимита. Единственное ограничение — сумма НДФЛ, уплаченная за соответствующий год. Если же оказанная вам помощь не попала в перечень дорогостоящих видов лечения, значит вы получили простое лечение с лимитом вычета в 150 тыс. рублей, и в справке из клиники будет стоять код 01.