Налоговый вычет за ипотеку простыми словами

Чтобы помочь гражданам улучшить жилищные условия, государство придумало специальную программу — имущественный налоговый вычет (ст. 220 НК РФ). С его помощью можно вернуть часть расходов на покупку или строительство квартиры, комнаты, жилого дома, земельного участка или долей в них (пп. 3 п. 1 ст. 220).

Существует два вида имущественных вычетов: основной — на покупку и дополнительный — на проценты по ипотечному кредиту. О том, как получить основной вычет за покупку квартиры, мы рассказали в отдельной статье. Сейчас же подробно остановимся на том, что такое возврат процентов по ипотеке.

При оформлении ипотечного договора вы обязуетесь вернуть банку не только основную сумму займа, но и проценты. Налоговый вычет на покупку квартиры в ипотеку предоставляется именно на уплаченные проценты. Тело кредита в расчете не участвует.

Суть вычета в том, что он отнимается от вашего годового дохода, и налог на доход пересчитывается. Так как налогооблагаемый доход за счет применения вычета стал меньше, то и итоговая сумма НДФЛ стала меньше. Если год окончен, и НДФЛ уже уплачен в полном объеме, разница возвращается на ваш счет. Если год еще не окончен, то вы имеете право приостановить уплату текущего НДФЛ — того, что у вас удерживают с зарплаты.

Размер вычета за ипотеку

Налоговый вычет равен сумме процентов, уплаченных банку. Больше он быть не может. Также есть ограничение по верхнему пределу — максимальный размер вычета составляет 3 млн рублей (п.4. ст. 220 НК РФ). Это ограничение начало работать с 1 января 2014 г. До этого вычет предоставлялся на всю сумму процентов.

Воспользуйтесь калькулятором налогового вычета и посчитайте, сколько денег по ипотеке вы вернете. Это удобный инструмент, которым легко пользоваться — нужно внести данные о приобретении и по итогу получить сумму, которую государство должно вам выплатить.

Итак, на счет налогоплательщика возвращается 13% от одобренного налогового вычета. То есть вы можете вернуть до 13% от всех процентов, что заплатили банку за пользование заемными средствами. Но помните про лимит. Более 390 тыс. рублей, то есть 13% от 3 млн рублей, получить не удастся.

В декларацию можно включить только фактически выплаченные проценты по ипотеке. Тело кредита и будущие, но не погашенные, процентные платежи в расчете не участвуют.

Основной и ипотечный вычеты суммируются, и в итоге максимальная сумма возврата по ипотеке составляет 650 тыс. рублей на каждого собственника. Из них 260 тыс. рублей — на стоимость покупки и 390 тыс. рублей — возмещение НДФЛ за уплаченные проценты по ипотеке.

Пример

Вы взяли ипотеку и купили квартиру за 20 млн рублей. Процентов заплатили 3,5 млн процентов. Общий возврат налога при покупке квартиры составит 650 тыс. рублей: 260 тысяч — по основному вычету (13% от 2 000 000) и 390 тысяч — сумма возврата процентов (13% от 3 000 000).

Если покупаете квартиру по ДДУ или ЖСК, и в договоре указано, что сдается объект незавершенного строительства без отделки, то в вычет можно включить не только расходы на покупку и ипотеку, но и на ремонт и стройматериалы. При этом максимальный размер остается прежним. То есть ремонтные расходы не увеличивают вычет, а входят в его состав (пп. 5 п. 3 ст. 220 НК РФ).

Кто имеет право на налоговый вычет при покупке квартиры в ипотеку

Как мы уже сказали выше, на счет собственника жилья возвращается ранее уплаченный им НДФЛ. Из этого следует логичный вывод, что вычет за проценты может получить только плательщик НДФЛ по ставке 13 или 15%.

Если вы не работаете и не платите налог на доход, то возвращать проценты вам не с чего, и в вычете будет отказано. Но не навсегда, а до того момента, пока вы не устроитесь на официальную работу и не начнете платить налоги. Или не получите другой доход, с которого заплатите 13% в казну государства. Это может быть, например, доход от продажи или аренды имущества — машины, квартиры и прочего.

Помните, что не каждый доход, с которого вы платите налоги, можно учитывать к имущественному вычету. С 2021 г. произошли изменения, определяющие налоговую базу. Теперь доходами, с которых можно забрать налоги, могут быть:

|

№ |

Вид дохода |

|

1 |

Доход по трудовому договору или по договору ГПХ; |

|

2 |

Оплата за оказание услуг; |

|

3 |

Доход от сдачи имущества в аренду; |

|

4 |

Продажа или получение в дар имущества (кроме ЦБ); |

|

5 |

Некоторые другие виды доходов. |

Второе важное условие для получения вычета — количество дней, что вы находитесь на территории России в течение отчетного года. То есть года, за который вы оформляете вычет. Таких дней должно быть не менее 183. В этом случае вы считаетесь налоговым резидентом РФ и получаете право на налоговые льготы, включая имущественный вычет по ипотеке.

За какой кредит можно оформить возврат процентов

Ипотека не всегда оформляется в банке. Некоторые компании мотивируют сотрудников и дают им в долг деньги на покупку жилья. Оформляется договор, прописываются условия погашения, размер процентов и прочее. По таким договорам также можно получить налоговый вычет.

Согласно Налоговому Кодексу (пп. 4 п. 1 ст. 220 НК РФ), вернуть проценты по ипотеке можно по любым кредитам, которые были выданы на строительство или покупку жилья.

Но есть важное условие, при нарушении которого вы потеряете право на налоговый вычет по процентам по ипотеке: в кредитном договоре должно быть прописано целевое назначение займа — приобретение или строительство определенного жилья. И если такого указания в договоре не будет, то основной вычет на покупку вы в получите, а не проценты — нет.

Когда возникает право на имущественный вычет при покупке квартиры

Все зависит от того, где именно вы купили жилье. Если в новостройке, то право на вычет возникает в год подписания акта приема-передачи квартиры. Если на вторичном рынке — то после получения выписки из ЕГРН.

Но и в том и в другом случае подавать документы в инспекцию можно только после оформления квартиры в собственность, то есть после регистрации жилья в Росреестре.

Пример

В 2020 г. вы взяли ипотеку и купили новостройку. Акт приема-передачи получили в 2023 г. А зарегистрировали квартиру в Росреестре в 2024 г. Вы имеете право в 2024 г. заполнить декларацию за 2023 г. и включить в эту декларацию не только стоимость жилья, но и все проценты, уплаченные вами с 2020 г.

Главное, чтобы хватило НДФЛ, уплаченного в 2023 г. Если НДФЛ недостаточно, то в 2025 г. подается новая декларация, и возвращаются налоги, уплаченные в 2024 г.

Пример

В 2023 г. вы взяли ипотеку и купили квартиру на вторичном рынке. Зарегистрировали квартиру в Росреестре в 2024 г. За 2023 г. вычет вы не получите, так как право возникло в 2024 г. Первую декларацию вы заполняете в 2025 г. за 2024 г. И точно также включаете в нее стоимость жилья и все проценты, начиная с первого платежа.

Какие именно расходы следует в первую очередь включать в декларацию — основные на покупку или ипотечные — в налоговом кодексе не указано. Вы можете принять решение самостоятельно. Но выгоднее сначала оформить основной вычет, а потом уже заявить свое право на проценты и получить вычет по ипотеке.

Правила получения вычета по ипотеке в разные годы

Имущественный налоговый вычет не имеет срока давности. Вы можете оформить возврат налога за ипотеку, даже если купили жилую недвижимость пять или десять лет назад.

Но с 01.01.2014 г. были приняты новые правила, о которых вам стоит знать. Эти изменения внесены в Налоговый кодекс и влияют на размер и условия возврата уплаченных процентов.

Квартира куплена в ипотеку до 01.01.2014

Если вы купили квартиру до 2014 г., а вернуть налоговый вычет за ипотеку решили только сейчас, то для вас будут действовать старые правила. До 2014 г. не было ограничения в 3 млн рублей, и вы можете подать декларацию на возврат всей суммы ипотечных процентов.

Пример

В 2012 г. вы купили квартиру в ипотеку, но льготу не оформляли. За все годы вы выплатили 5 млн рублей процентов. В 2024 г. вы имеете право вернуть 650 тыс. рублей (5 000 000 * 13%). Для этого необходимо заполнить декларации за три последних года: 2023, 2022 и 2021. Если налогов этих лет не хватит, чтобы получить всю сумму, в 2025 г. подайте декларацию за 2024 г. И так далее, пока не вернете все, что вам положено.

Квартира куплена в ипотеку после 01.01.2014

С этого периода начали действовать новые правила — налоговый вычет по процентам ограничили суммой в 3 млн рублей. Сколько бы вы ни заплатили банку в качестве процентов, оформить компенсацию сверх положенной суммы вы не сможете.

Пример

В 2015 г. вы купили дом в ипотеку. За все время заплатили банку процентов на 6 млн рублей. Но ваш вычет составит только 3 млн рублей, так как жилье было куплено после 01.01.2014 г. В итоге возврат с ипотеки составит 13 процентов от 3 млн, то есть 390 тыс. рублей.

Итак, все решает время, когда вы приобрели недвижимость: в какой период это было сделано, такие правила и будут действовать для налоговой льготы.

Налоговый вычет за проценты по ипотеке при рефинансировании

Если вы рефинансировали ипотеку из-за более выгодной ставки или по другой причине, право на льготу вы не потеряете (пп. 4 п. 1 ст. 220 НК РФ). Но есть важное условие — в договоре рефинансирования должна четко прослеживаться связь с первоначальным целевым кредитом.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Ипотечный вычет для супругов

Часто супруги покупают жилье в браке. В этом случае каждый их них имеет право на имущественный вычет — и на основной, и на ипотечный. При этом не важно, на кого зарегистрирована квартира — на одного, на обоих или только на несовершеннолетних детей — имущество, приобретенное в официальном браке, считается общим.

Условия те же — нужно быть налоговым резидентом и плательщиком НДФЛ по ставке 13 или 15%.

Если недвижимость стоит 4 млн и дороже, то каждый из супругов может оформить полноценную налоговую компенсацию по 2 млн рублей. То же самое и по процентам — если проценты уплачены на 6 млн или больше, то каждый из супругов получит по 3 млн за проценты.

Если сумма купленного жилья меньше, или квартира оформлена на одного из супругов, то муж и жена могут разделить сумму по договоренности в любых пропорциях. Для этого нужно написать заявление и вложить в пакет документов для налоговой. Более подробно о том, как супругам распределить вычет, читайте в другой нашей статье, полностью посвященной этому вопросу.

Пример

Кротовы купили в ипотеку квартиру. Процентов заплатили на сумму 3 млн. Они могут распределить компенсацию в пользу одного из супругов или разделить ее в любых пропорциях, например, пополам.

Сколько раз можно оформить налоговый вычет за ипотеку

Вы можете оформлять возврат НДФЛ при ипотеке каждый год, пока не вернете всю положенную сумму. Но получить имущественный вычет по уплаченным процентам можно только по одному объекту жилья.

Даже если вы использовали не всю сумму, перенести остаток и дополучить его за приобретение другого жилья вы не сможете.

Пример

Вы купили дом в ипотеку и вернули за проценты 130 тыс. рублей. Через год взяли в ипотеку квартиру. Вернуть деньги за ипотеку по квартире вы не сможете, так как это право уже использовали при покупке дома.

Но если при покупке первого жилья вы использовали только основной вычет, то возврат 13 процентов по ипотеке вы можете оформить за вторую квартиру, при условии, что она куплена после 01.01.2014 г.

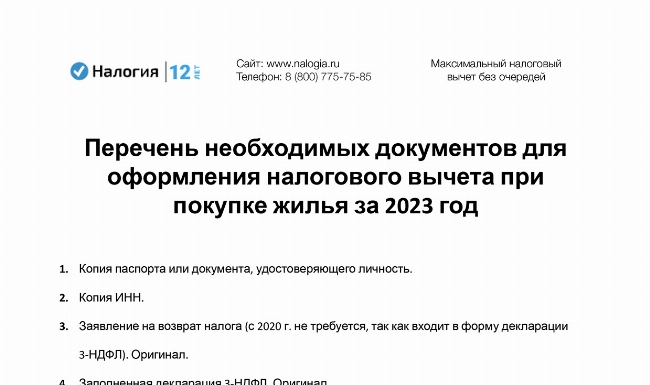

Перечень документов для возврата процентов

Для получения налогового вычета за квартиру в ипотеку необходимо обратиться в налоговую инспекцию по месту жительства. В этом случае вы сможете вернуть налог с покупки квартиры непосредственно через ФНС или же через работодателя. Разберем оба способа и рассмотрим, в чем их различие.

Документы для возврата процентов через ФНС

Нужно дождаться окончания календарного года, в котором вы зарегистрировали квартиру или подписали акт приема-передачи (при покупке по ДДУ), и только потом подать на возврат процентов.

Для этого следует собрать пакет документов для получения налогового вычета по ипотеке и обратиться в инспекцию по месту прописки или отправить сканы онлайн через личный кабинет налогоплательщика на сайте ФНС.

Камеральная проверка длится три месяца, плюс 10 дней отводится на принятие решения и еще 30 дней — на перечисление средств на счет.

Вам понадобится:

- Заявление на возврат налога (с 2020 г. входит в форму 3-НДФЛ);

- Декларация 3-НДФЛ;

- Справка 2-НДФЛ от работодателя за тот год, за который оформляется возврат;

- Документы, подтверждающие покупку квартиры;

- Документы, подтверждающие расходы: платежные поручения, чеки, расписки;

- Документы, подтверждающие право собственности на квартиру: выписка из ЕГРН или свидетельство о регистрации права собственности для вторички; акт приема-передачи и выписка из ЕГРН — при покупке по ДДУ;

- Кредитный договор;

- Справка об уплаченных процентах.

Оформление ипотечного вычета через работодателя

Для этого необходимо обратиться в ФНС и предоставить:

- Документы, подтверждающие покупку квартиры;

- Документы, подтверждающие расходы: платежные поручения, чеки, расписки;

- Документы, подтверждающие право собственности на квартиру: выписка из ЕГРН или свидетельство о регистрации права собственности для вторички; акт приема-передачи и выписка из ЕГРН — при покупке по ДДУ;

- Кредитный договор;

- Справку об уплаченных процентах.

При оформлении налогового вычета через работодателя вам не нужно ждать окончания календарного года — получите возврат в том же году, в котором оформили право собственности на жилье или подписали акт приема-передачи (при покупке по ДДУ).

В Личном кабинете на сайте ФНС необходимо подать заявление на возврат процентов — заполнить специальную форму, и приложить необходимые документы. За 30 дней инспектор проверит ваши бумаги и вынесет решение о предоставлении вычета. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, удержанные с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Пример

Ольгина купила квартиру и решила получать вычет по процентам по ипотеке через работодателя. Ее зарплата составляет 50 тыс., что после удержания 13% составляет 43 500 руб. Когда работодатель получит от ФНС уведомление, он перестанет удерживать НДФЛ, и на руки Ольгина станет получать 50 тыс. рублей.

У работодателя можно получать льготу только за текущий налоговый период. Если вы хотите вернуть налог за предыдущие годы, необходимо обратиться в ФНС с декларацией 3-НДФЛ и другими документами.

За сколько лет можно получить налоговый вычет по ипотеке

Имущественный возврат не имеет срока давности, но вернуть налог за ипотеку вы можете не более, чем за три предыдущих года.

В 2024 г. вы можете заполнить декларации за 2023, 2022 и 2021 гг.

Но помните, что проценты, выплаченные ранее, не сгорают. Их можно в полном объеме включить в любую их этих трех деклараций или же разнести по разным декларациям.

Частные случаи при оформлении имущественного вычета

Вопросов об имущественном вычете на проценты по ипотеке огромное количество. Берете ипотеку и покупаете квартиру у брата — вернут проценты? А если квартира оформлена на мужа, а потом развелись — потеряны ли совместно уплаченные взносы? Купили дом и оформили на маму — вернут ли деньги вам? Вышел на пенсию и купил дом — вычета не видать?

На все эти вопросы мы ответили в отдельных статьях. Ищите тему, и получайте полную информацию. А если останутся вопросы — спрашивайте в комментариях.

|

Выберите, что вас интересует |

Где прочитать |

Важные моменты |

|

Покупка квартиры |

Общее:

|

|

|

Ипотека |

Вычет на проценты по ипотеке:

Рефинансирование ипотеки:

Военная ипотека:

Созаемщики:

|

|

|

Новостройка |

|

|

|

Покупка дома и участка |

При покупке дома:

При покупке земельного участка:

|

|

|

Строительство и ремонт |

Требование к договору:

Стройматериалы и работы:

|

|

|

Для семей |

Для супругов:

За детей:

Покупка у родственника:

|

|

|

Пенсионеры |

Общее:

|

|

|

ИП Безработные и работающие неофициально Самозанятые |

Право ИП:

Право безработного:

Самозанятый:

|

|

|

Нежилое помещение |

Важен статус помещения:

|

|

|

Документы |

Заявление на распределение супругами |

|

|

Правила получения |

Покупка и продажа квартиры в одном году Регистрация права собственности |

|

Частые вопросы

Да, вы имеете право на возвращение налога в размере 13 процентов по ипотеке, если не делали этого ранее по другому жилью, и если вторая квартира куплена после 01.01.2014 г.

Если вы покупали квартиру в официальном браке, то не важно, кто является собственником. Вам нужно написать заявление о распределении средств и представить его в ФНС, когда будете оформлять возврат уплаченных процентов по ипотеке.

Нет, ждать полного погашения ипотеки не нужно. Вы ежегодно получаете вычет по тем процентам, что уплатили в прошлом году. В подтверждение платежей предоставьте справку из банка.

Это можно делать ежегодно — пока вы не исчерпаете всю положенную сумму. Но возвращаются проценты только по одному объекту жилья.

Заключение эксперта

Налоговый вычет по ипотеке в 2024 году — это возможность сэкономить на покупке жилья до 650 тыс. рублей на каждого собственника. Вернуть налог можно как по основной льготе, так и по уплаченным процентам. Лучше вначале получить основной возврат, и только потом заявить право на возврат процентов — так вы сможете вернуть проценты сразу за несколько лет.