Что такое максимальная сумма вычета

Максимальный размер налогового вычета — это предельная сумма, больше которой вычет не предоставляется, вне зависимости от того, сколько денег вы потратили. Государство поощряет важные и полезные действия, но не всегда готово отдать налогоплательщику 13 процентов от всей суммы его расходов. Большинство налоговых вычетов имеет законодательно установленный максимум, который можно вернуть.

В Налоговом Кодексе РФ указано, когда можно оформить возврат 13% НДФЛ, за какой период возвращают налоги, чему равен максимальный налоговый вычет в год и т.п.

Виды налоговых вычетов при расчете максимальной суммы

Существует пять видов:

Имущественный — при покупке, строительстве и продаже жилой недвижимости и другого имущества;

Социальный — при расходах на лечение, обучение, внесении взносов на страхование жизни, пенсионное обеспечение, благотворительность и пр.;

Инвестиционный — при открытии и пополнении ИИС (индивидуального инвестиционного счета);

Стандартный — для определенных категорий граждан и родителей;

Профессиональный — на осуществление профессиональной деятельности для адвокатов, нотариусов, работников по ГПХ, творческих работников и др.

Для каждого вида компенсации установлен максимальный размер и условия определения лимита.

Максимальная сумма имущественного вычета

Имущественные вычеты описаны в ст. 220 НК РФ. Этот вид льготы предоставляется:

- при покупке и/или строительстве жилой недвижимости;

- при покупке жилья в ипотеку;

- при продаже жилой недвижимости;

- при продаже иного имущества.

Сумма возврата при покупке/строительстве жилья

Максимальный налоговый вычет на покупку и/или строительство жилой недвижимости составляет 2 млн ₽ на каждого собственника. То есть на счет налогоплательщика возвращается до 13% от этой суммы — 260 тыс. ₽. При этом вычет не может превышать стоимость покупки, а выплаты за год — сумму НДФЛ, уплаченного за тот же период.

Сумма возврата при покупке в ипотеку

Если квартира или другая жилая недвижимость куплена в ипотеку, то кроме 13% на покупку можно оформить дополнительную выплату — на фактически уплаченные проценты. Налоговый вычет зависит от того, сколько процентов вы заплатили за прошлые годы, то есть в расчет берутся данные кредитной организации.

Максимальный размер имущественного вычета за проценты — 3 млн ₽. Вернуть на счет можно до 13% от этой суммы, то есть до 390 тыс. ₽.

|

Наименование |

Основной — при покупке (₽) |

На проценты по ипотеке (₽) |

|

Максимальный вычет при покупке жилья |

2 000 000 |

3 000 000* |

|

Сумма к возврату |

260 000 (13% * 2 000 000) |

390 000 (13% * 3 000 000) |

*До 1 января 2014 вычет за фактически уплаченные проценты по ипотеке не имел верхнего предела. Для такого жилья расчет НДФЛ осуществляется по старым правилам — на всю сумму процентов.

Не облагаемая налогом сумма при продаже жилой недвижимости

Чтобы снизить налогооблагаемую базу и уменьшить размер налога при продаже жилья, применяется имущественный вычет в максимальном размере 1 млн ₽. То есть продавец платит налог не со всей вырученной от продажи суммы, а за минусом 1 млн ₽.

Не облагаемая налогом сумма при продаже иного имущества

Доход от продажи иного имущества, например, гаража, бани, автомобиля и прочего также облагается 13% налогом. Для снижения налогооблагаемой базы применяется имущественная компенсация. Максимальный размер суммы, не облагаемой налогом, составляет 250 тыс. ₽.

Пример

Антонов продал автомобиль за 450 тыс. Он имеет право вычесть из дохода 250 тыс. и уплатить налог с 200 тысяч. Он составит 26 000 = 13 * (450 000 - 250 000).

Максимальный размер социального вычета

Социальные налоговые вычеты регулирует ст. 219 НК РФ. Суммарный размер всех социальных расходов в год по расходам 2022 и 2023 гг. составляет 120 тыс. ₽. Это значит, что максимальная сумма возврата НДФЛ на счет налогоплательщика не может превышать 13% от фактических затрат в пределах лимита — 15 600 ₽.

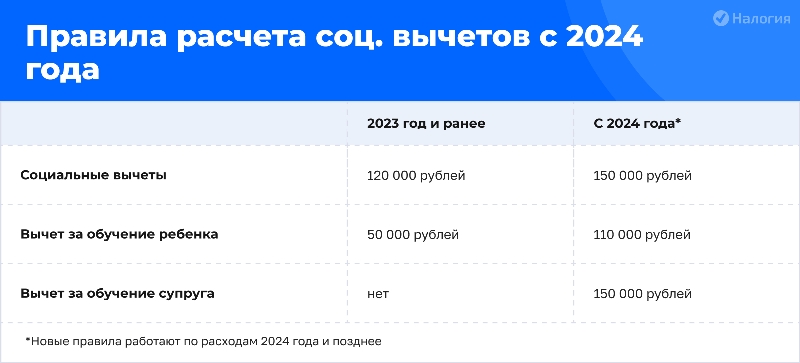

С 1 января 2024 г. по Федеральному закону от 28.04.2023 N 159-ФЗ максимальный размер социального налогового вычета увеличен со 120 тыс. до 150 тыс. ₽ (абз. 8. п. 2. ст. 219 НК РФ). Новые правила распространяются на расходы, понесенные в 2024 г. и позднее. Также изменилась максимальная сумма налогового вычета за обучение ребенка — с 50 тыс. до 110 тыс. ₽ на каждого ребенка в сумме на обоих родителей (абз. 1 пп. 2 п. 1 ст. 219 НК РФ).

Изменения вступили в силу 1 января 2024 г., поэтому новый максимум налогового вычета можно получить по расходам, начиная с 2024 г. Налоговый вычет за 2023 г. и ранее рассчитывается по старым правилам.

Существует несколько видов социальных вычетов:

- лечение и лекарства;

- обучение;

- благотворительность;

- негосударственное пенсионное обеспечение;

- добровольное пенсионное страхование;

- добровольное страхование жизни;

- накопительная часть пенсии;

- независимая оценка квалификации;

- спорт.

Пример

Котов в 2023 г. заплатил 90 тыс. за лечение, 50 тыс. за обучение и 60 тыс. за спорт. Несмотря на то, что суммарно он потратил 200 тысяч, ему одобрят лишь 120 тыс., так как это предельная сумма для социальных расходов в 2023 г. На счет Котова вернется 15 600, то есть 13% от 120 тыс. ₽.

Исключение составляет:

- Максимальный налоговый вычет за дорогостоящее лечение отсутствует, и государство возвращает 13% от всех затрат;

- Взносы на благотворительность — расчет ведется от годового дохода налогоплательщика.

- Максимальный налоговый вычет на обучение ребенка по расходам 2022 и 2023 гг. — 50 тыс. ₽, и возврат налога составляет 6500 ₽ (13% от 50 000) на каждого ребенка в сумме на обоих родителей. С 2024 года вычет увеличен до 110 тыс. рублей, а возврат — до 14 300 рублей.

Максимальная сумма по ИИС

Максимальный инвестиционный налоговый вычет на взносы (тип А) равен 400 тыс. ₽ ежегодно (ст. 219.1 п. 1 пп.3), а значит, возврат НДФЛ составит 13% от лимита, то есть 52 тыс. ₽.

Максимальный размер годового взноса на ИИС — 1 млн ₽. То есть вы можете положить на счет меньше этой суммы, но превышение недопустимо. В любом случае лимит вычета ограничен размером взноса и суммой в 400 тыс. ₽.

Максимальный размер для типа Б не установлен и подразумевает, что вы не будете платить подоходный налог с прибыли по ценным бумагам на индивидуальном счете.

Льготу по прибыли можно получить только в том случае, если в рамках этого же ИИС вы не заявляли вычет типа А по взносам (ст. 219.1 п. 4 пп. 2).

Вычет по прибыли предоставляется только при закрытии счета по истечении 3 лет (ст. 219 п. 4 пп.1).

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Сумма стандартного вычета на ребенка

Максимальный размер стандартного вычета зависит от количества детей и очередности их рождения (пп. 4 п. 1 ст. 218 НК РФ). На льготу за детей имеют право оба родителя. Вычет предоставляется до того момента, пока зарплата родителя с начала года не достигнет 450 тыс. рублей (350 тыс. руб. в 2022-2024 гг.).

Пример

Зарплата Стукова 45 тыс. В октябре его суммарный доход достигнет 450 тыс. — максимальной суммы для предоставления льготы, поэтому последние два месяца у него не будет возмещения. Но с начала следующего налогового периода бухгалтерия возобновит начисление.

С 1 января 2025 года стандартный вычет за детей увеличен. Изменения коснутся не только непосредственно вычета, но и суммарной зарплаты родителя, рассчитанной с начала года.

С 2025 года размер вычета составляет:

- 1400 рублей — за первого ребенка;

- 2800 рублей (1400 руб. в 2022-2024 гг.) — за второго ребенка;

- 6000 рублей (3000 руб. в 2022-2024 гг.) — за третьего и каждого последующего.

Если ребенок является инвалидом, то дополнительно предоставляется:

- 12 000 руб. — для родителя, его супруга, усыновителя за инвалида до 18 лет, а также инвалидов I и II групп до 24 лет, если они учатся очно.

- 12 000 руб. (6000 руб. в 2022-2024 гг.) — для опекуна, попечителя, приемного родителя, его супруга (супругу), на обеспечении которых находится инвалид до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно.

При расчете максимальной суммы вычета за ребенка-инвалида необходимо сложить основной вычет и дополнительный.

Максимальный профессиональный вычет

Максимальный размер налогового вычета на профессиональную деятельность равен фактически произведенным и документально подтвержденным расходам, связанным непосредственно с извлечением доходов при выполнении работ и/или оказания услуг (ст. 221 НК РФ).

Если ИП по каким-то причинам не может документально подтвердить произведенные расходы, связанные с предпринимательской деятельностью, то профессиональная компенсация рассчитывается в размере 20% от общей суммы доходов, полученных от деятельности ИП.

Частые вопросы

Нет, с 2024 г. размер вычетов увеличен до 150 тыс. руб. Кроме того, обучение ребенка не входит в 150 000 и считается отдельно. Максимальная сумма льготы — 110 000. То есть вернуть вы сможете до 19 500 за лечение и дополнительно до 14 300 за обучение.

Максимальный размер для типа А составляет 400 тыс. ₽. Даже если ваши взносы будут больше, предельный размер льготы ограничен этой суммой.

У этого вида льготы предельный размер выплаты отсутствует. Если клиника в справке об оплате медицинских услуг проставит код «2», вы вернете 13% от всех расходов, но не более НДФЛ, уплаченного за тот же год.

Заключение

Максимальная сумма вычета, которую можно получить в 2025 г., указана в Налоговом кодексе и различается от вида расходов. При одобрении возврата учитывается сумма понесенных затрат, размер годового дохода и другие факторы. В настоящий момент для физических лиц существует пять видов вычетов.

Чтобы вернуть НДФЛ, необходимо предоставить в ФНС документы, подтверждающие расходы, а при оформлении декларации пользоваться профессиональной помощью экспертов. Только в этом случае вы получите максимально возможную сумму вычета.

Передать документы в налоговый орган можно лично при визите в инспекцию по месту постоянной прописки, отправить по почте с описью вложения, через сайт ФНС после регистрации в личном кабинете налогоплательщика или воспользоваться услугами онлайн-сервиса «Налогия».