За кого кроме супруга можно вернуть часть средств

Налоговым кодексом определен перечень лиц, чье лечение можно оплатить, а потом вернуть часть потраченных денег (пп. 3 п. 1 ст. 219 НК РФ).

|

№ |

Родственник |

|

1 |

Родители |

|

2 |

Супруг (супруга) |

|

3 |

Дети до 18 лет. Или до 24 лет, если они обучаются очно в лицензированном учебном заведении — по расходам с 2022 года |

Налоговый вычет на лечение супруга можно получить вне зависимости от того, кто из супругов заплатил за услугу. Например, жена оплатила собственное лечение, а возврат НДФЛ оформил муж. Или супруги поделили расходы на лечение одного из них, и компенсацию на одну часть расходов заявил муж, а на другую — жена. Справка об оплате из клиники также может быть выписана на любого из супругов.

Сколько денег можно вернуть за супруга

Вычеты по НДФЛ за лечение супруги(-а) делятся на два вида — за простое лечение и за дорогостоящее. Вид можно определить по коду, указанному в справке об оплате медицинских услуг из клиники. Ниже мы расскажем, в чем разница между этими льготами.

Вычет за простое лечение супруга

Простое лечение по коду «01» входит в состав социальных вычетов и имеет общий лимит с другими социальными расходами — 120 тыс. рублей в год суммарно. То есть ежегодно можно возвращать не более 15 600 рублей (13% * 120 000).

Пример

Ольга заплатила 30 тыс. рублей за стоматологию супруга и 70 тыс. рублей — за свое лечение. Ольга вернет 13% от всех затрат — 13 тыс. рублей (100 000 * 13%), оформив налоговый вычет и за лечение мужа, и за свое собственное.

Социальный вычет, в отличие от имущественного, не имеет переносимого остатка. Если вы превысили лимит, то не сможете получить оставшуюся сумму в следующем налоговом периоде, и она сгорит. Но в этом случае можно воспользоваться распределением вычета между супругами.

Пример

Иван заплатил за лечение супруги Анны 200 тыс. рублей. Так как затраты превысили лимит, супруги приняли решение, что Иван получит налоговый вычет на лечение супруги в полном размере, то есть 120 тысяч, а Анна заявит вычет на остаток — на 80 тыс. рублей.

Дорогостоящее лечение супруга

Виды дорогостоящих медицинских услуг для налогового вычета перечислены в Постановлении Правительства РФ от 8 апреля 2020 г. № 458. И если клиника указала, что было предоставлено именно такое лечение по коду «02», то вы сможете вернуть 13% от всех расходов.

Пример

Леонид заплатил 300 тыс. рублей за ЭКО супруги. Эта процедура входит в перечень дорогостоящих медуслуг, поэтому Леонид получит возврат НДФЛ за лечение жены со всей суммы — 39 тыс. рублей (300 000 * 13%).

Но имейте в виду, что вы не сможете вернуть налогов больше, чем уплатили за тот же налоговый период. И уплаченный вами НДФЛ возвращается именно за тот год, когда вы заплатили деньги за лечение супруга.

Пример

В семье Лобовых работает только муж, а жена находится в декретном отпуске. В 2023 г. Лобов заплатил за дорогостоящее лечение жены 400 тыс. рублей, и теоретически может вернуть 52 тысячи (13% * 400 000). Но за 2023 г. Лобов заплатил только 40 тысяч НДФЛ, поэтому и возврат составит 40 тыс., а не 52.

Если клиника выдала две справки с разными кодами, то вернуть налог можно по обеим — один вычет не исключает другой. По справке с кодом 01 (простое лечение) вы вернете сумму с учетом ограничения, а по коду 02 (за дорогостоящие медуслуги) лимита на получение налогового вычета нет.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Размер вычета за супруга с 2024 года

С 1 января 2024 г. вычет за платное лечение, в том числе за членов семьи, стал выгоднее. Новые правила коснутся расходов, понесенных в 2024 г. и позднее. Размер вычетов увеличен со 120 тыс. рублей до 150 тыс. рублей (Федеральный закон от 28.04.2023 N 159-ФЗ).

Как получить вычет за лечение жены или мужа

Чтобы оформить возврат налога, необходимо собрать пакет документов, подтверждающих право на вычет. Есть два варианта: оформить вычет через ФНС или через работодателя.

Возврат через ФНС

Для этого вам нужно дождаться окончания календарного года, в котором были расходы на медицинские услуги супруга или супруги, и после этого подавать документы в отделение ФНС по месту регистрации. Также отправить декларацию можно через Личный кабинет налогоплательщика на сайте ФНС.

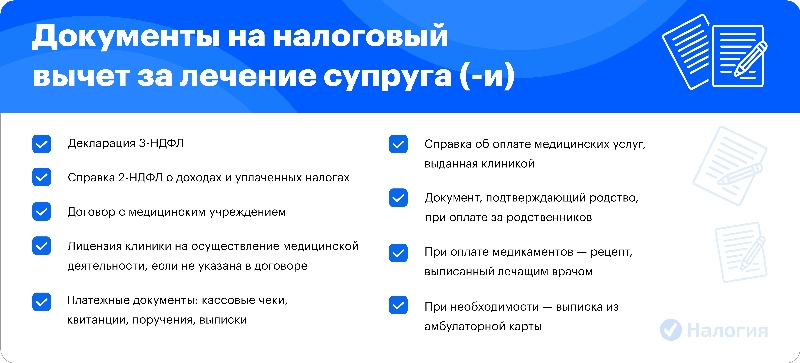

Вам понадобятся:

- Налоговая декларация 3-НДФЛ.

- Справка 2-НДФЛ о доходах.

- Документы, подтверждающие расходы на лечение: кассовые чеки, квитанции, платежные поручения, банковские выписки и т.п.

- Договор с медицинским учреждением.

- Лицензия клиники на осуществление медицинской деятельности.

- Справка об оплате медицинских услуг.

- Рецепт от лечащего врача, если возвращаете налог за лекарства. Это обязательный документ, без которого вы не вернете расходы на медикаменты. Рецепт нужен даже для безрецептурных лекарств.

- Документы, подтверждающие родство, если оформляете возврат налога за лечение родственника.

Максимальный срок возврата налога и проверки документов составляет четыре месяца: три месяца камеральная проверка, 10 дней — принятие решения и 30 дней — перечисление денег на счет.

Через работодателя

Чтобы получить возврат на работе, не нужно ждать конца года. В том же налоговом периоде, в котором вы заплатили за лечение супруга, можно обратиться инспекцию с вышеперечисленными документами (кроме 3-НДФЛ и 2-НДФЛ) — лично или отправить документы онлайн на сайте ФНС.

В течение 30 дней налоговая направит работодателю уведомление о вашем праве на вычет, и из вашей зарплаты не будут удерживать налог до полного исчерпания возврата или до конца года — в зависимости от того, что наступит раньше.

Частые ошибки при оформлении вычета за супруга

На основе нашего опыта работы с налоговыми вычетами мы собрали самые частые ошибки, которые совершают люди при оформлении возврата.

1. Оформление налогового вычета за лечение за рубежом.

Вернуть налог за лечение супруга можно только в том случае, если медицинские услуги были оказаны в российской клинике. За лечебные процедуры за рубежом получить компенсацию по закону нельзя.

2. Подача документов на возврат по истечении трех лет.

Социальная льгота имеет срок давности — три года. То есть в 2024 г. оформляется возврат за оплату лечебных процедур супруга в 2023, 2022 и 2021 гг.

Чтобы исключить ошибки и не потерять право на вычет, обращайтесь к нашим экспертам. Они проконсультируют вас, проверят все документы и за два дня подготовят декларацию, которую вы сможете скачать в формате XML или PDF.

3. Оформление льготы без налогооблагаемых доходов.

Если у вас нет дохода, с которого уплачивается налог по ставке 13% или 15%, вы не сможете оформить возврат. Нет налога — нет вычета. Но помните, что в этом случае вычет может получить ваш работающий супруг.

4. Подача документов нерезидентом.

Если в течение отчетного года вы находились в России менее 183 дней и потеряли статус налогового резидента РФ, вернуть НДФЛ за лечение супруга вы не сможете.

Частые вопросы

Нет. Вы имеете право получить компенсацию только за родственников: родителей, детей и мужа/жену. Бывший супруг уже не является вашим родственником.

Нет, вернуть НДФЛ можно только за тот год, в котором были расходы. Перенести вычет на другой налоговый период не удастся.

Этот вычет предоставляется ежегодно.

Заключение эксперта

Вы имеете право на социальный налоговый вычет за лечение супруги(-а), если являетесь налоговым резидентом РФ и уплачиваете 13% или 15% НДФЛ. Оказывать лечащие услуги должна российская клиника. Оформить льготу можно через налоговую службу или через работодателя. И помните, что налоговый вычет за медуслуги имеет срок давности и при недостатке уплаченного НДФЛ не может быть перенесен на будущие налоговые периоды.