Как войти в ЛК налогоплательщика, чтобы подать налоговую декларацию

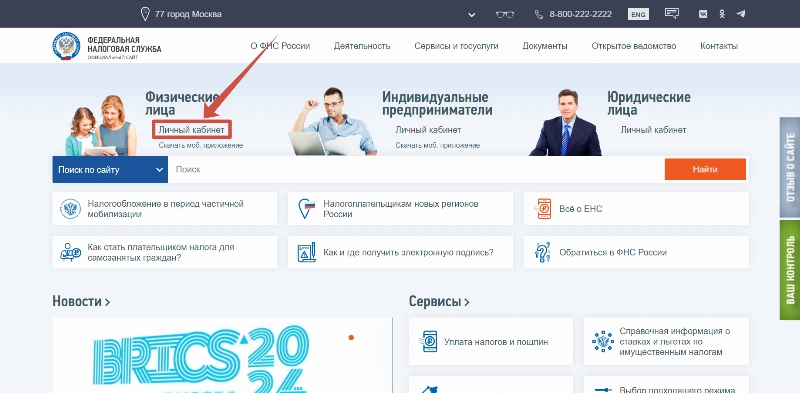

Чтобы задекларировать доход или оформить возврат подоходного налога через личный кабинет за 2024 год или более ранние годы, необходимо зайти на сайт налоговой службы. Выбрать доступ для физических лиц и нажать на вкладку «Личный кабинет».

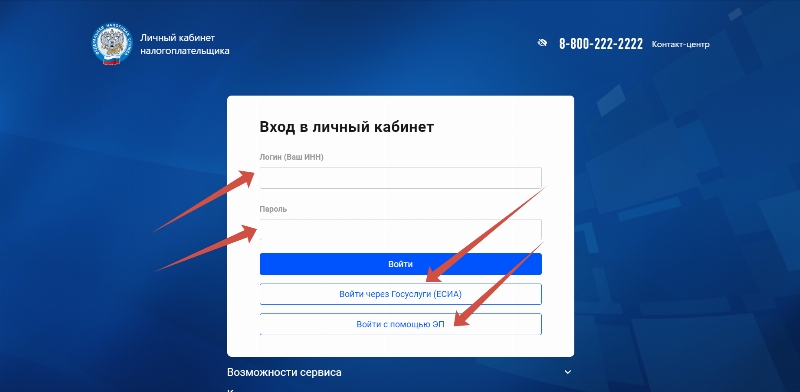

После этого вы попадете в окно авторизации. Войти в личный кабинет можно тремя способами:

1. Ввести логин и пароль. Временный логин и пароль выдают в налоговой инспекции по паспорту. После первого входа пароль необходимо изменить в течение 30 дней. Если этого не сделать, пароль будет заблокирован, и придется вновь идти в ИФНС.

2. Войти с помощью квалифицированной электронной подписи (ЭП). Если у вас ее нет, выбирать этот способ для авторизации в профиле налогоплательщика не стоит. Получить квалифицированную подпись непросто — в специальном удостоверяющем центре, аккредитованном Минкомсвязи России. Подпись хранится на жестком диске, USB‑ключе или смарт‑карте.

3. Войти в ЛК налогоплательщика и оформить возврат НДФЛ через Госуслуги. Портал предоставляет пользователю большое количество услуг — от проверки задолженностей и штрафов до оформления загранпаспорта и водительского удостоверения. Используя для авторизации логин и пароль от профиля на госуслугах, вам не придется регистрироваться в ЛК на сайте ФНС.

Как оформить электронную подпись для отправки декларации

Отчитаться о доходах или получить налоговый вычет онлайн через личный кабинет ФНС можно только при наличии усиленной неквалифицированной электронной подписи. Она понадобится для подписания декларации 3-НДФЛ. Сделать это можно там же — в личном кабинете налогоплательщика на сайте налоговой службы.

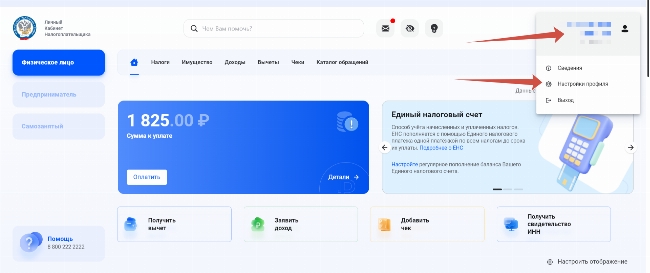

Наведите курсор на свою фамилию в верхней части экрана и нажмите на «Настройка профиля».

В появившемся окне выберите «Электронная подпись». После этого заполните недостающие данные и нажмите клавишу «Отправить запрос» в самом низу страницы. Оповещение о том, что ЭП готова, придет на вашу страницу на сайте ФНС.

Теперь у вас все готово для того чтобы переслать документы в налоговый орган, подать декларацию 3-НДФЛ онлайн и оформить возврат налогового вычета.

Пошаговая инструкция: как отправить 3-НДФЛ через сайт ФНС

У вас уже есть заполненная форма налоговой декларации в формате xml и неквалифицированная электронная подпись. Давайте пройдем по шагам и направим документы в ИФНС через личный кабинет.

Шаг 1

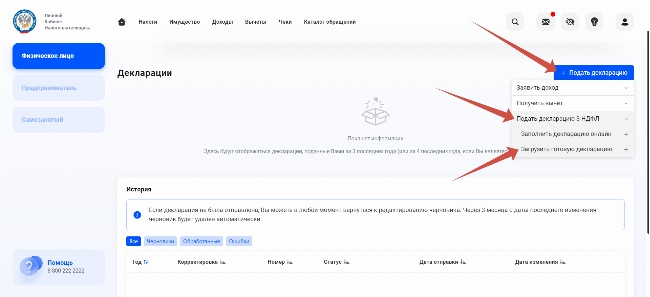

Чтобы загрузить готовую налоговую декларацию о доходах или на возврат налога через личный кабинет, в меню на главной странице выберите «Доходы», а затем «Декларации». Эту вкладку вы увидите сразу, как только войдете в приложение.

Шаг 2

В правом верхнем углу нажмите на «Подать декларацию». В появившемся меню выберите «Подать декларацию 3-НДФЛ». Так как вы уже получили от нас готовую форму налоговой декларации и вам не нужно ее заполнять, выберите «Загрузить готовую декларацию». Для этого вам понадобится файл в формате xml, который мы предоставили вам вместе с документом в формате pdf.

Эта вкладка подойдет как для декларирования доходов, так и для получения вычета. Но помните, что срок подачи различается в зависимости от целей декларирования.

При оформлении налогового вычета через личный кабинет — имущественного, включая вычет на проценты по ипотеке, социального, инвестиционного и прочих — нет ограничений по дате предоставления 3-НДФЛ. Это касается и других способов.

Если же вы декларируете доход за прошлый год, или в одной форме указываете и доход, и вычет, то для подачи декларации 3-НДФЛ в налоговую определены строгие сроки.

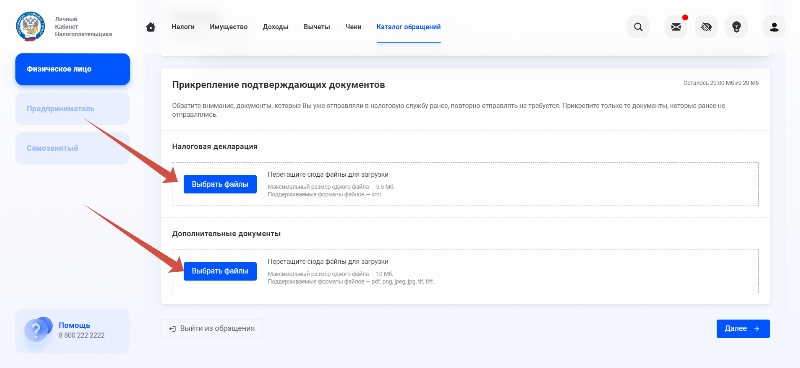

Шаг 3

Спуститесь вниз страницы и загрузите форму декларации и сканы подтверждающих документов. Заверьте их электронной подписью и дождитесь окончания камеральной проверки. По закону на проверку отведено три месяца (ст. 88 НК РФ). После этого в течение 10 дней принимается решение и еще 30 дней — на отправку денег на ваш счет.

Хотим напомнить, что с 2020 года заявление на возврат 13% налога входит в состав формы 3-НДФЛ, хотя, при желании, его можно подать отдельно. Но имейте в виду, что сделать налоговый вычет можно только за последние три налоговых периода, и этот срок считается с момента подачи заявления на вычет, а не с даты представления отчетности.

И если декларацию на налоговый вычет за 2022 г. подать в декабре 2025-го, а заявление — в январе 2026 г., в вычете вам будет отказано, так как с момента подачи заявления пройдет более 3 лет.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Частые вопросы

Если вы одновременно отчитываетесь по прошлогоднему доходу и подаете данные на вычет по НДФЛ, то внести все данные необходимо в одну налоговую декларацию.

Нет, если вы уже отправили декларацию, исправить ошибочные данные можно только с помощью уточненной декларации. Заполните ее там же, в личном кабинете, или поручите заполнение экспертам сервиса «Налогия».

Да, так сделать можно. Составьте два экземпляра описи вложения. Один вложите в пакет для инспекции, а второй с отметкой почты оставьте себе.

Заключение эксперта

В 2025 году вы можете задекларировать доходы и/или получить налоговый вычет через личный кабинет налогоплательщика. Внимательно проверяйте данные — вся информация в приложении дается в удобном формате.

Об этапах камеральной проверки вы узнаете из профиля на сайте ФНС. Там же можно подать заявление к 3-НДФЛ, если не заполнили его с составе декларации. Надеемся, что наша подробная инструкция о том, как подать налоговую декларацию через личный кабинет, была для вас полезна.