Что такое налоговый вычет на ребенка-инвалида

Налоговый вычет на детей, в том числе с инвалидностью, относится к категории стандартных, и чаще всего его получают через работодателя.

Стандартный вычет на ребенка-инвалида — это льгота для родителей, когда бухгалтер удерживает подоходный налог не с полного размера зарплаты, а только с части. То есть на руки родитель получает чуть больше денег, чем до применения льготы.

Кто имеет право на вычет за ребенка-инвалида

На возврат НДФЛ за инвалида могут претендовать налогоплательщики: родители, усыновители и те, на чьем обеспечении находится ребенок:

- родители;

- мачеха и отчим;

- усыновители;

- приемные родители;

- опекуны;

- попечители;

- разведенные родители;

- родители, лишенные родительских прав.

Пока вы обеспечиваете сына или дочь, то есть несете расходы на их содержание, вы можете получить стандартный налоговый вычет у своего работодателя или через налоговую инспекцию.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Возраст детей-инвалидов для льготы по НДФЛ

Налоговый вычет для родителей детей-инвалидов предоставляется до конца того года, в котором ребенку исполнилось 18 лет.

За студента очного отделения возврат налога продолжается до конца учебы или его до 24-летия, в зависимости от того, что наступит раньше.

Пример

17-летний сын Круглова поступил на дневное отделение университета и за пять лет его окончил. Несмотря на то что к защите диплома сыну еще не исполнилось 24 лет, Круглову завершат льготные расчеты со следующего месяца после защиты сына.

Если ребенку уже исполнилось 24 года, а он продолжает учиться, льготные условия для расчета зарплаты осуществляются до конца календарного года или до выдачи диплома, если это последний курс. Предоставление льготы по НДФЛ на ребенка-инвалида прекращается после получения диплома, даже если выпускнику еще не исполнилось 24 года.

Размер вычета на ребенка-инвалида

Сумма стандартного налогового вычета на ребенка-инвалида рассчитывается в повышенном размере и зависит от количества детей и очередности их рождения (пп. 4 п. 1 ст. 218 НК РФ).

|

Основная льгота |

Дополнительная льгота |

|

1 400 руб. — за первого и за второго ребенка; 3 000 руб. — за третьего и за последующего. |

12 000 руб. — для родителя, его супруга, усыновителя за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. 6 000 руб. — для опекуна, попечителя, приемного родителя, его супруга (супругу), на обеспечении которых находится инвалид до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. |

Право на льготу есть у обоих родителей. При расчете окончательной суммы основной вычет и повышенный суммируются.

Пример

В семье Захаровых двое дочерей — 5 и 10 лет. В 2024 г. у них родилась третья дочь — инвалид 3 группы. Захаров работает и имеет право на льготу в размере 17 800 руб.:

- на первого и второго: 2800 руб. = 2 х 1400

- на третьего (инвалида): 15 000 руб. = 3000 (основной) +12 000 (повышенный).

Стандартный вычет предоставляется до тех пор, пока суммарный доход с начала года не достигнет 350 тыс. рублей. Льготный расчет отменяется с месяца, когда доход превысил эту сумму (абз. 8 пп. 4 п. 1 ст. 218 НК РФ).

Двойной вычет для родителя ребенка-инвалида

В некоторых случаях льгота по подоходному налогу на ребенка-инвалида предоставляется в удвоенном размере:

1. Если родитель юридически признан единственным, например, матерью-одиночкой. Или документально подтверждено, что второй родитель умер или пропал без вести.

2. Если один родитель напишет отказ от вычета в пользу другого.

Чтобы отказ одобрили, и у матери, и у отца должен быть доход, облагаемый по ставке 13%, и право на вычет. Отказавшемуся от льготы необходимо ежемесячно подтверждать доходы и предоставлять справку 2-НДФЛ.

Документы на вычет за ребенка-инвалида

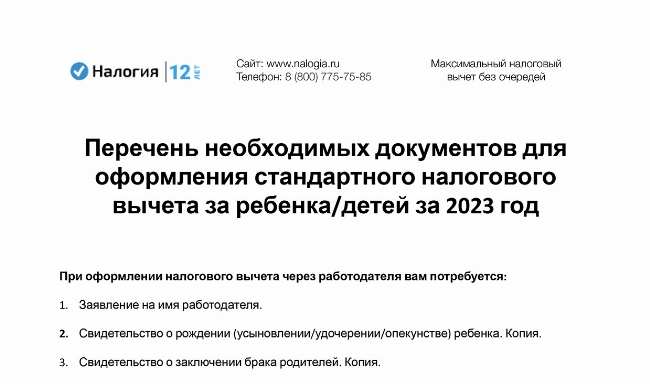

Налоговый вычет по НДФЛ на ребенка с инвалидностью можно получить в текущем году через работодателя или в течение трех лет после уплаты НДФЛ — через налоговую инспекцию. Для каждого случая существует свой порядок и свои документы. В целом они похожи, но разница есть.

Оформление документов через ФНС

Чтобы оформить налоговый вычет на ребенка-инвалида через инспекцию, подготовьте:

- заполненный бланк декларации 3-НДФЛ;

- справку о доходах по форме 2-НДФЛ;

- свидетельство о рождении или усыновлении;

- справку об инвалидности ребенка;

- справку из образовательного-учреждения с указанием очной формы обучения, если оформляете документы за студента.

Для получения вычета в двойном размере дополнительно возьмите документ, подтверждающий статус единственного родителя или заявление об отказе от второго родителя.

Документы передайте в налоговую инспекцию. Сделать это можно несколькими способами: передать лично в ИФНС, отправить сканы через сайт ФНС после регистрации в личном кабинете налогоплательщика или воспользоваться помощью онлайн-сервиса «Налогия».

Камеральная проверка обычно длится три месяца. Затем в течение 10 дней выносится решение, и еще месяц потребуется на перечисление средств на ваш счет.

Как получить вычет за ребенка-инвалида на работе

Для налогового вычета через работодателя вам понадобятся те же документы, кроме декларации и справки 2-НДФЛ.

Передайте документы в бухгалтерию на работе и напишите заявление на налоговый вычет на ребенка-инвалида. Со следующего месяца вашу зарплату начнут рассчитывать с учетом налоговой льготы.

На работе налоговый вычет за ребенка-инвалида можно получить только за текущий год. Если вы несколько лет не оформляли стандартные выплаты, вернуть налог можно за три последних. Оформить такой возврат разрешено только через налоговую инспекцию по декларации.

Частые вопросы

Нет, так как на двойные выплаты имеет право только единственный родитель или тот, в чью пользу написан официальный отказ. Лишение родительских прав одного не делает единственным другого.

Нет, если у отца вашего сына нет налогооблагаемых доходов. Чтобы отказаться от льготы, отец должен иметь право на эту льготу. А у безработного его нет.

За совершеннолетних сыновей вы уже не возвращаете налог, но они участвуют в определении очередности. Несовершеннолетний ребенок родился третьим, значит родители получают за него по 3 тыс. рублей. Так как он инвалид, вычет увеличивается на 12 тыс. рублей. В итоге льгота составит по 15 тыс. рублей для каждого родителя.

Заключение эксперта

В 2024 г. получить налоговый вычет на ребенка-инвалида могут не только родители, но и их супруги, если они совместно проживают с ребенком и участвуют в его содержании. Размер вычета зависит от очередности рождения и предоставляется до 18-летия. Исключение — студенты, за которых компенсация выплачивается до 24-летия или до окончания обучения, если оно наступит до достижения предельного возраста.