Кто может получить налоговый вычет

Суть применения налогового вычета состоит в том, что государство разрешает налогоплательщику не платить налог с части дохода или возвращает часть уже уплаченного. Такую льготу можно получить при покупке квартиры, оплате лечения, обучения, при инвестировании с помощью ИИС, оплате страховых взносов и при многих других расходах.

Налоговую льготу по НДФЛ может получить налоговый резидент РФ, имеющий доход, с которого он платит подоходный налог по ставке 13-22%.

Родители в декрете также имеют право получить льготу, если у них есть иной доход кроме государственного пособия по уходу за ребенком.

С 2021 года в расчет возврата входят только доходы, полученные по трудовым договорам, договорам ГПХ, от оплаты за оказание услуг, сдачи имущества в аренду и некоторые другие доходы.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

В каком размере можно получить налоговый вычет в декрете

Родитель в декрете может получить любой возврат, предусмотренный Налоговым кодексом. Но повторим — только в том случае, если у него есть доходы, облагаемые 13% налогом.

Давайте рассмотрим самые популярные категории, которыми интересуются родители в декрете: вычет на детей, имущественный, на лечение и обучение.

Стандартный вычет

Если у женщины в декрете уже есть ребенок или она недавно родила, то ей положена ежемесячная льгота на каждого из детей, но только при наличии налогооблагаемого дохода (ст. 218 НК РФ).

С 2025 года размер стандартного вычета составляет:

- 1400 рублей — за первого ребенка;

- 2800 рублей (1400 руб. в 2022-2024 гг.) — за второго ребенка;

- 6000 рублей (3000 руб. в 2022-2024 гг.) — за третьего и каждого последующего.

Если ребенок является инвалидом, то дополнительно предоставляется:

- 12 000 руб. — для родителя, его супруга, усыновителя за инвалида до 18 лет, а также инвалидов I и II групп до 24 лет, если они учатся очно.

- 12 000 руб. (6000 руб. в 2022-2024 гг.) — для опекуна, попечителя, приемного родителя, его супруга (супругу), на обеспечении которых находится инвалид до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно.

Вычет предоставляется до того момента, пока зарплата родителя с начала года не достигнет 450 тыс. рублей (350 тыс. руб. в 2022-2024 гг.).

Очередность начинается от старшего к младшему, при этом учитываются все дети обоих родителей, в том числе совершеннолетние, на которых вычет уже не предоставляется.

Если мама не работает, то через работодателя оформить вычет не получится. Но когда женщина выйдет из декрета, работодатель вновь начнет предоставлять льготу по НДФЛ.

Пример

Сидорова ушла в декрет и сдала квартиру в аренду. С этого дохода Сидорова платит налог 13% и имеет право получить детский налоговый вычет. Ежемесячный доход от аренды 45 тыс. рублей. Считаем размер совокупного дохода нарастающим итогом и получаем, что за десятый месяц (октябрь) доход будет ровно 450 000 руб. Это граница лимита. За октябрь она еще может получить льготу на ребенка, а вот за ноябрь и декабрь уже нет.

Рассмотрим еще одну ситуацию. Допустим, вы работали, а потом ушли в декрет и вышли из него в том же календарном году. Оформляйте вычет через работодателя. Тогда за месяцы, когда вы работали и получали зарплату, работодатель обязан предоставить вам налоговую льготу на детей.

Или вы можете в начале следующего года подать налоговую декларацию в инспекцию по месту регистрации для пересчета и получения льготы по НДФЛ.

Имущественный возврат в декрете

За покупку жилой недвижимости — квартиры, дома, комнаты, земельного участка, долей — и при наличии налогооблагаемых доходов можно получить имущественный вычет (ст. 220 НК РФ).

Лимит налогового льготы на приобретение или строительство жилья составляет 2 млн рублей. Сумма, которую можно вернуть — 260 тыс. рублей (2 000 000 * 13%).

Пример

Иванова в 2024 г. работала, купила квартиру, и в этом же году у нее начался декретный отпуск. Она может в 2025 г. подать декларацию за 2024 год и получить возврат за те месяцы, в которых работала (месяцы, в которых она была в декрете, не считаются). Остаток она получит, когда выйдет из декрета и начнет снова получать зарплату, с которой работодатель будет удерживать НДФЛ.

При покупке квартиры в ипотеку предоставляется дополнительная льгота — на фактически уплаченные проценты. Лимит — 3 млн рублей. Возвращается до 390 тыс. рублей (3 000 000 * 13%).

Помните, что налоговая база при покупке квартиры с материнским капиталом уменьшается на размер субсидии, и налоговый вычет рассчитывается с оставшейся разницы.

Вычет в декрете на лечение или обучение

1. С 1 января 2024 г. увеличен размер всех социальных вычетов, в том числе за лечение и обучение в декрете — со 120 тыс. рублей до 150 тыс. рублей (Федеральный закон от 28.04.2023 N 159-ФЗ). Новые правила коснутся расходов, понесенных в 2024 г. и позднее.

Также значительно вырос налоговый вычет за обучение ребенка. Вместо 50 тыс. рублей максимальная сумма составляет 110 тыс. рублей.

2. Добавлен вычет за обучение супруга (-и) — по этим расходам также можно вернуть подоходный налог (Федеральный закон от 31.07.2023 N 389-ФЗ).

Вычет за собственное обучение (по любой форме) и очное обучение супруга, брата или сестры входит в этот же лимит в 150 тыс. рублей в год. То есть налоговый вычет при одновременной оплате лечения и обучения не превышает 150 тысяч, и ежегодно вы можете рассчитывать на максимальный возврат до 19 500 рублей.

Документы на вычет

Документы на возврат налога в декрете вы должны оформлять через налоговую инспекцию по месту своей прописки (постоянной регистрации). Отправить декларацию 3-НДФЛ и подтверждающие документы можно по почте, через личный кабинет налогоплательщика на сайте ФНС, а также с помощью онлайн-сервиса «Налогия».

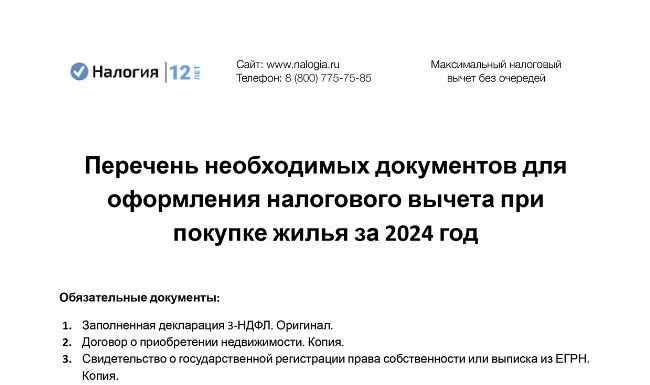

Документы для имущественного вычета

- декларация по форме 3-НДФЛ;

- справка по форме 2-НДФЛ;

- договор о приобретении недвижимости;

- документы на право собственности;

- документы, подтверждающие расходы.

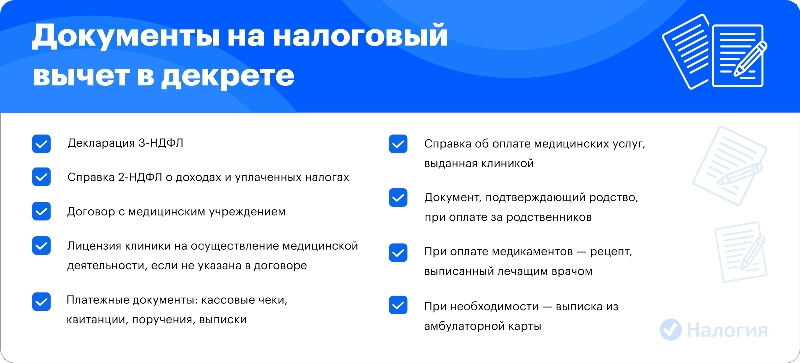

Документы для оформления возврата на лечение

- декларация по форме 3-НДФЛ;

- справка по форме 2-НДФЛ;

- документы, подтверждающие расходы;

- копия документа, подтверждающего родство, если получаете возврат за детей, супруга, родителей;

- рецепт от врача, если оплачивали покупку лекарств;

- договор с клиникой и дополнительно лицензия клиники на оказание медицинских услуг;

- справка об оплате медуслуг.

Документы для возврата на обучение

Обязательные документы:

- Заполненная декларация 3-НДФЛ. Оригинал.

- Справка об оплате образовательных услуг и о форме обучения, выданная образовательной организацией. Оригинал.

- Документ, подтверждающий родство — в случае, если оплачено обучение супруга (супруги), детей, брата или сестры. Копия.

Рекомендуемые документы:

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем). Оригинал.

- Договор с образовательной организацией и дополнительные соглашения, если были оформлены важные изменения договора, например, изменение стоимости обучения. Копия.

- Лицензия образовательной организации на осуществление образовательной деятельности, если в договоре отсутствует информация о реквизитах лицензии. Копия.

- Платежные документы, подтверждающие оплату. Копии.

Документы для стандартного вычета

- налоговая декларация по форме 3-НДФЛ;

- справка о доходах по форме 2-НДФЛ;

- свидетельство о рождении или усыновлении ребенка;

- заявление на возврат;

- справка об инвалидности, если получаете возврат за ребенка-инвалида;

- документ, подтверждающий право на получение вычета в двойном размере.

Пакет документов отнесите в налоговую инспекцию. Камеральная проверка продлится 3 месяца и 10 дней выносится решение. В течение 30 возврат подоходного налога поступит на ваш счет.

Частые вопросы

Если вы не работаете и не имеете дохода, облагаемого по ставке 13-22%, то налоговую льготу вы получить не сможете.

С месяца ухода в декретный отпуск возврат налога через работодателя приостанавливается. Когда вы выйдете из декрета, работодатель снова начнет предоставлять вам налоговую льготу.

Нет, размер вычета определяется Налоговым кодексом и не зависит от того, находится ли женщина в декрете или нет. При расчете суммы возврата важно, чтобы был уплаченный налог.

Заключение эксперта

Родители имеют право на налоговый вычет в декрете в 2025 году. Главное условие — иметь налогооблагаемый доход. Государственное пособие по уходу за ребенком не считается, так как с него не уплачивается НДФЛ. Доходом, с которого можно вернуть налог, может быть, например, продажа имущества или сдача его в аренду.