Что такое стандартный вычет многодетным родителям

Стандартный вычет многодетным семьям — это льгота по подоходному налогу, предусмотренная Налоговым кодексом (ст. 218 НК РФ). Она рассчитывается на каждого ребенка. После применения вычета происходит уменьшение налогооблагаемой базы, за счет чего вы либо заплатите меньше налога, либо сможете вернуть часть ранее уплаченного подоходного налога.

Чаще всего стандартный вычет оформляют через работодателя. В этом случае вы получаете возврат не единовременной выплатой, а ежемесячно в составе зарплаты, когда бухгалтер удерживает подоходный налог не со всей суммы оклада, а с суммы, уменьшенной на вычет.

Кто имеет право на налоговые льготы многодетным

Налоговый возврат могут получить оба родителя или один из них, а также усыновители и попечители — на всех детей, включая детей супруга от предыдущего брака. И если вы их обеспечиваете, даже не являясь их родителем, имеете право на вычет.

Льгота предоставляется до совершеннолетия, а на учащихся очной формы обучения — до достижения ими 24 лет (абз. 3 пп. 4 п. 1 ст. 218 НК РФ).

Правила перерасчета НДФЛ для многодетных

По общему правилу перерасчет предоставляется до того месяца, пока доход, облагаемый по ставке 13% и рассчитанный нарастающим итогом с начала года, не достигнет 450 тыс. рублей (350 тыс. до 2025 г.) (пп. 4 п. 1 ст. 218 НК РФ). Как только доход станет выше этого лимита, право на вычет в текущем году вы не имеете. Со следующего года выплата НДФЛ многодетным возобновляется.

Размер вычета для многодетных родителей

Налоговый вычет многодетным родителям предоставляется в зависимости от очередности рождения. Родителю ребенка-инвалида полагается увеличенный размер. Чтобы рассчитать итоговую сумму, необходимо сложить основной и повышенный вычеты.

С 1 января 2025 года стандартный вычет за детей увеличен. Изменения коснутся не только непосредственно вычета, но и суммарной зарплаты родителя, рассчитанной с начала года:

- 1400 рублей — за первого ребенка;

- 2800 рублей (1400 руб. в 2022-2024 гг.) — за второго ребенка;

- 6000 рублей (3000 руб. в 2022-2024 гг.) — за третьего и каждого последующего.

Очередность начинается от старшего к младшему, при этом учитываются все дети обоих родителей, в том числе совершеннолетние, на которых вычет уже не предоставляется. Если у вас дети от нескольких браков, то, чтобы определить очередность, нужно учитывать всех детей обоих родителей и считать от старшего к младшему.

Если у вас дети от нескольких браков, то, чтобы определить очередность, нужно учитывать всех детей обоих родителей и считать от старшего к младшему.

Пример

В семье Орловых трое сыновей 10, 5 и 2 лет. Отец работает и через своего работодателя может получать вычет на троих детей в размере 10 200 рублей (1400+2800+6000).

Если ребенок является инвалидом, то дополнительно предоставляется:

- 12 000 руб. — для родителя, его супруга, усыновителя за инвалида до 18 лет, а также инвалидов I и II групп до 24 лет, если они учатся очно.

- 12 000 руб. (6000 руб. в 2022-2024 гг.) — для опекуна, попечителя, приемного родителя, его супруга (супругу), на обеспечении которых находится инвалид до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно.

Вычет предоставляется до того момента, пока зарплата родителя с начала года не достигнет 450 тыс. рублей (350 тыс. руб. в 2022-2024 гг.).

Когда налоговые льготы для многодетных можно увеличить

В некоторых случаях налоговый вычет, в том числе и многодетным семьям, полагается в двойном размере. Их всего два, рассмотрим оба.

1. Двойной размер многодетному родителю полагается, если второй родитель юридически признан единственным. Например, если он умер или пропал без вести. Но у вас должен быть документ, подтверждающий это.

К этому же случаю относится ситуация, когда в свидетельстве о рождении стоит прочерк или данные об отце записаны со слов матери. Такой случай тоже нужно подтвердить документально. Но если отец жив, но просто не участвует в воспитании и не платит алименты, то двойное возмещение по НДФЛ вам не положено.

Двойная льгота для многодетного родителя-одиночки аннулируется с месяца, в котором будет зарегистрирован новый брак.

После заключения брака вычет предоставляется в одинарном размере (пп. 4 п. 1 ст. 218 НК РФ). Новый супруг также сможет оформить компенсацию.

2. Еще один случай для назначения налогового вычета в двойном размере (в том числе и для многодетных родителей) — если один из родителей отказывается от своего вычета в пользу другого родителя. В случае отказа второй будет получать возврат в двойном размере.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

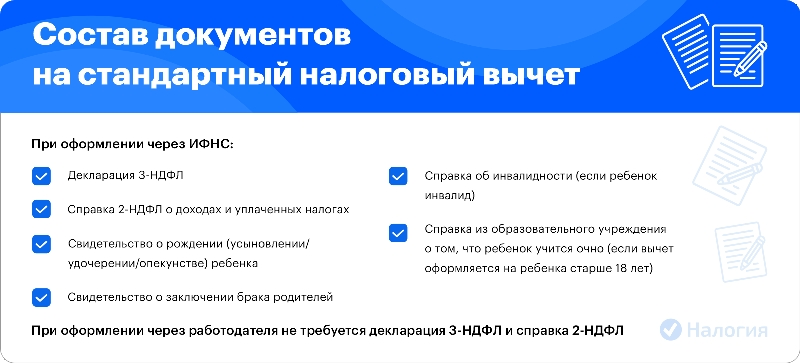

Документы на налоговые льготы многодетным

Как мы уже сказали, социальный возврат оформляется через работодателя или через налоговую инспекцию. Необходимо подготовить подтверждающие документы и передать их в бухгалтерию предприятия или направить в ИФНС по месту постоянной регистрации — лично или на официальном сайте ФНС после регистрации в Личном кабинете налогоплательщика.

Как оформить вычет через ИФНС

Для возврата налога через налоговую инспекцию подготовьте:

- Заполненный бланк декларации 3-НДФЛ;

- Справку 2-НДФЛ о доходах за год (скачанную на сайте ФНС или выданную работодателем).

- Свидетельство о рождении (усыновлении/удочерении/опекунстве) ребенка.

- Свидетельство о заключении брака родителей.

- Справку об инвалидности.

- Справку из образовательного учреждения о том, что ребенок учится очно (если вычет оформляется на ребенка старше 18 лет).

Передайте документы в налоговую инспекцию. Камеральная проверка займет 3 месяца, еще 10 дней понадобится для вынесение решения и 30 дней — на перечисление средств на ваш счет, указанный в заявлении.

Как получить вычет на работе

Для оформления возврата НДФЛ через работодателя вам понадобятся:

- свидетельство о рождении или усыновлении;

- справка об инвалидности, если воспитываете инвалида;

- справка из учебного заведения с указанием очной формы для ребенка старше 18 лет;

- документ в подтверждение права на двойную компенсацию.

Документы передайте в бухгалтерию и напишите заявление. Образец вам предоставят на работе. Со следующего месяца бухгалтер будет учитывать льготу при расчете НДФЛ.

Частые вопросы

Вам нужно обратиться в налоговую инспекцию по месту прописки. Но имейте в виду, что вернуть налог можно только за 3 последних года, так как существует срок давности по вычетам.

Как родитель вы можете получить вычет, если несете расходы на содержание детей, например, передаете бывшей супруге деньги или платите алименты. Но эти расходы вы должны подтвердить документально.

Нет. Льготу по НДФЛ вы можете получить только у одного работодателя по своему выбору.

Заключение эксперта

Налоговые льготы для многодетных семей в 2025 году позволяют уменьшить налогооблагаемую базу и платить НДФЛ с меньшей суммы. Размер компенсации зависит от количества детей и очередности рождения. Для инвалидов вычет выплачивается в повышенном размере.