Стандартный вычет по НДФЛ на ребенка опекуну

Налоговый вычет за детей входит в стандартные вычеты по НДФЛ, предусмотренные ст. 218 НК РФ. Бухгалтер ежемесячно уменьшает зарплату работника на размер льготы и рассчитывает подоходный налог с полученной разницы. В результате налогооблагаемая база за счет льготы становится меньше, а работник получает на руки больше денег.

Возврат налога возможно получить через работодателя или через ИФНС. Льгота у работодателя предоставляется только за текущий налоговый период.

Если работник несколько лет не оформлял стандартные выплаты, то получится вернуть налог за три последних года. Подать документы на такой возврат разрешается только через налоговую инспекцию.

Если физлицо является не родным родителем, а опекуном несовершеннолетнего ребенка, то он все равно имеет право на льготы.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Кто имеет право на стандартный вычет за ребенка

Список лиц, кто имеет право на налоговый вычет на опекаемого ребенка:

- родные и приемные родители;

- родители в разводе;

- мачеха и отчим;

- усыновители;

- опекуны;

- попечители;

- родители, лишенные родительских прав.

Возврат НДФЛ положен резидентам РФ, то есть лицам, проживающим на территории России не менее 183 дней в течение отчетного года, и имеющим доходы, облагаемые по ставке 13-22%.

Пока опекун обеспечивает ребенка и несет расходы на его содержание, он имеет право подать документы на детскую льготу.

Вычет опекуну, также как родному или приемному родителю, положен на каждого ребенка в возрасте до 18 лет. Если ребенок учится по очной форме обучения, то льгота предоставляется до достижения им 24 лет.

Льготный расчет налога продолжается до тех пор, пока суммарный доход опекуна с начала года не достигнет порога в 450 тыс. рублей (350 тыс. до 2025 г.). При достижении указанного лимита налоговая льгота в текущем году больше не предоставляется. Далее налог рассчитывается с полной налогооблагаемой базы. С января следующего года расчет льготы возобновляется.

Пример

Николай является опекуном внука. Его зарплата равна 45 тыс. рублей в месяц. Для расчета срока предоставления вычета считаем доход нарастающим итогом. Начиная с января складываем общий доход, пока он не превысит 450 тыс. рублей. В итоге Николай сможет рассчитывать на увеличенные выплаты в течение 10 месяцев.

Размер детского вычета для опекуна

Сумма для снижения налогооблагаемой базы состоит из двух частей:

- основная — в зависимости от очередности рождения;

- повышенная — за инвалида.

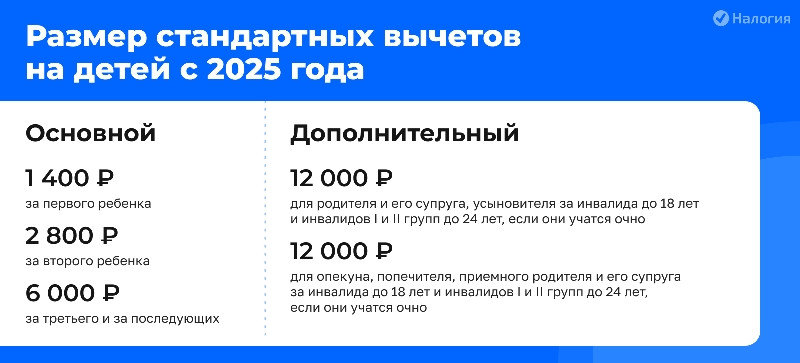

С 1 января 2025 года стандартный вычет за детей увеличен. Изменения коснутся не только непосредственно вычета, но и суммарной зарплаты родителя, рассчитанной с начала года.

Опекуну ребенка-инвалида полагается налоговая льгота в увеличенном размере. К основной сумме ежемесячно добавляется 12 тыс. рублей (6 тыс. — до 2025 г.). Для того чтобы рассчитать итоговую сумму, необходимо сложить основной и повышенный вычеты.

|

Основной с 2025 г. |

Дополнительный с 2025 г. |

|

1 400 руб. — за первого ребенка; 2800 руб. — за второго ребенка; 6000 руб. — за третьего и за последующих. |

12 000 руб. — для родителя и его супруга, усыновителя за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. 12 000 руб. — для опекуна, попечителя, приемного родителя и его супруга за инвалида до 18 лет и инвалидов I и II групп до 24 лет, если они учатся очно. |

Очередность идет от старшего к младшему. При этом учитываются все дети обоих родителей, в том числе совершеннолетние, на которых вычет уже не предоставляется.

Вычет предоставляется до того момента, пока зарплата родителя с начала года не достигнет 450 тыс. рублей (350 тыс. руб. в 2022-2024 гг.).

Документы на вычет опекуну

Возврат 13% НДФЛ получают у работодателя или через ИФНС. Налоговую льготу у работодателя можно оформить только за текущий налоговый период.

Получить налоговый вычет при опекунстве через ФНС разрешается, если налогоплательщик не подавал документы на стандартные выплаты за последние три года.

Оформление через ФНС

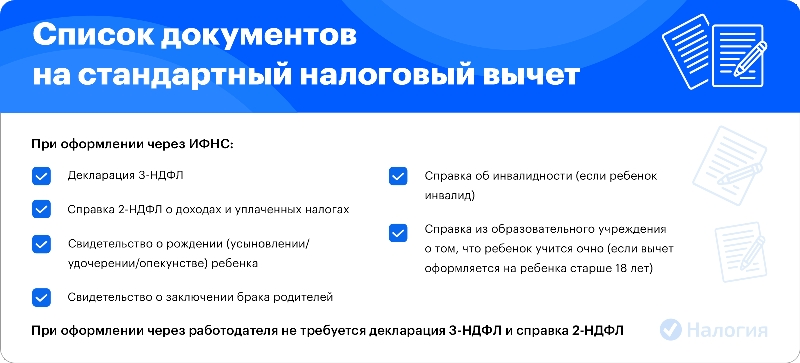

Для налоговой инспекции необходимо подготовить:

- Декларацию по форме 3-НДФЛ;

- Свидетельство о рождении или усыновлении;

- Документы на опекунство;

- Справку об инвалидности при оформлении льготы на ребенка-инвалида;

- Справку из образовательного учреждения с указанием очной формы обучения для ребенка старше 18 лет.

Отправить документы можно несколькими способами: отнести лично в инспекцию по месту постоянной регистрации, отправить сканы онлайн через личный кабинет налогоплательщика после регистрации на официальном сайте ФНС или воспользоваться услугами онлайн-сервиса «Налогия».

Оформление через работодателя

Для стандартного расчета через работодателя опекуну понадобятся те же документы, кроме декларации.

Документацию следует передать в бухгалтерию по месту работы вместе с заявлением на возврат подоходного налога. Со следующего месяца зарплату работника начнут рассчитывать с учетом налоговой льготы.

Частые вопросы

Да. У вас есть официальные доходы, поэтому вы имеете право на стандартные налоговые вычеты.

Да, у вас, как у одинокого опекуна, есть такое право. Основание: пп. 4 п.1 ст. 218 НК РФ.

В текущем году вы можете оформить вычет через работодателя. Через налоговую инспекцию доступен возврат за последние три года.

Заключение эксперта

Стандартный налоговый вычет опекуну в 2025 году предоставляется на каждого ребенка в возрасте до 18 лет и до 24, если он учится на очной форме обучения. Также за ребенка-инвалида полагаются повышенные льготы и двойные выплаты для одинокого опекуна.