Что такое вычет при покупке земли в СНТ

Налоговый вычет снижает налогооблагаемую базу и подразумевает возврат части ранее уплаченного налога (НДФЛ) или временную приостановку уплаты НДФЛ.

Имущественный налоговый вычет за дачу в СНТ применяется лишь в том случае, если на участке построен и зарегистрирован жилой дом (ст. 220 НК РФ). Именно жилой, так как вернуть ранее уплаченный НДФЛ можно только за жилую недвижимость (пп. 3-4 п. 1 ст. 220 НК РФ).

Расходы на приобретение земли также можно включить в имущественный налоговый вычет по НДФЛ. Но до тех пор, пока не будет построен жилой дом, оформить за него возврат не удастся.

Различия жилого и нежилого домов

Чтобы получить налоговый вычет за покупку участка в СНТ за 2024 год, следует знать особенности, которые необходимо учесть при строительстве или приобретении дома.

Жилые дома

Дом считается жилым, если отвечает всем необходимым требованиям: капитальное строение, пригодное для постоянного проживания, в котором можно прописаться (зарегистрироваться), подключенное ко всем необходимым коммуникациям.

Нежилые дома

Все остальные постройки в СНТ, предназначенные для временного проживания, считаются нежилыми. Садовые домики не относятся к разряду домов, за которые положена компенсация. И если в договоре не указано, что объект приобретения относится к жилым строениям, налоговый вычет при покупке дачи в СНТ получить не удастся.

Виды земельных участков в СНТ

Вы можете купить участок в СНТ уже с готовым домом, с недостроенным или вовсе без него. Рассмотрим каждый из вариантов, чтобы вы понимали, как действовать в том или ином случае.

Дом уже построен

Если вы купили землю в СНТ и на ней уже построен дом, который признан жилым, то по истечении календарного года, в котором вы вступили в право собственности, вы можете подать заявление в ФНС на налоговый вычет за покупку дома и участка в СНТ. Сделать это можно лично или онлайн на официальном сайте Федеральной налоговой службы.

Дом не достроен

В этом случае его необходимо достроить и зарегистрировать как жилой. Если вы приобрели его на этапе незавершенного строительства, и это прописано в документах, то расходы на стройматериалы и отделочные работы можно включить в налоговый вычет за дом в СНТ.

Участок в СНТ без дома

В этом случае оформить вычет вы сможете только после того, как построите на земле жилой дом. Дополнительно вы имеете право включить в декларацию 3-НДФЛ расходы на стройматериалы и отделочные работы.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Какие расходы можно включить в вычет

В соответствии с НК РФ вы можете оформить налоговый вычет на дачу не только за покупку участка в СНТ, но еще и за строительство и ремонтно-отделочные работы. Таким образом, к возврату можно предъявить расходы на:

|

№ |

Вид расходов |

|

1 |

Достройка или постройка |

|

2 |

Расходы на стройматериалы |

|

3 |

Расходы на сами отделочные работы |

|

4 |

Услуги строительных бригад |

|

5 |

Подключение к коммуникациям (инженерные сети, свет, вода) |

|

6 |

Сметно-проектная документация |

Кто имеет право на вычет

НК РФ четко обозначает категорию граждан, имеющих право на возврат 13 процентов за приобретение и постройку жилья.

- Резиденты РФ;

- Лица, имеющие доходы, с которых уплачивается 13-22% НДФЛ.

С 2021 г. к таким доходам могут относиться:

- оплата по трудовому договору/договору ГПХ;

- оплата за оказание услуг;

- сдача имущества в аренду;

- продажа/получение в дар имущества (кроме ЦБ);

- некоторые другие виды доходов.

Нерезиденты, безработные, пенсионеры, ИП на спецрежимах не могут заявлять на имущественный налоговый вычет за покупку участка в СНТ.

Максимальные суммы налоговых возвратов

Вы можете стать владельцем участка в СНТ за свои средства или использовать заемные. Максимально возможные суммы для обоих случаев разные.

Приобретение за свои средства

В этом случае вычет за участок ограничен той же суммой, что и любой другой имущественный вычет за жилую недвижимость — 2 млн рублей (пп. 1 п. 3 ст. 220 НК РФ). На счет налогоплательщика возвращается 13% от этой суммы — 260 тыс. рублей (2 000 000 * 13%).

Пример

Иванов купил участок в СНТ, построил там коттедж и оформил как жилой. Он потратил за все 3,7 млн рублей. Он может оформить налоговый вычет за приобретение и строительство. Так как его расходы больше предельно допустимого лимита, к налоговому вычету он может заявить возврат 13% только с 2 млн, и получить 260 тыс. рублей.

Независимо от того, сколько вы потратили — вернуть 13 процентов с покупки дачи в СНТ можно только в пределах лимита. Если стоимость приобретения и строительства меньше предельно допустимой суммы, недополученный остаток переносится на покупку будущей жилой недвижимости.

Пример

Петров стал владельцем участка с готовым жилым домом в СНТ. Потратил он на это 1,4 миллиона. Так как его расходы меньше лимита, он может предъявить к возврату налог со всей суммы потраченных средств и получить 182 тыс. рублей ( 1 400 000 * 13%).

Приобретение участка СНТ в ипотеку

Если вы использовали заемные средства, то можете оформить не только основной налоговый возврат за покупку, но еще и вернуть часть средств с уплаченных процентов по ипотеке.

Верхняя граница суммы для налогового вычета по ипотеке составляет 3 млн рублей (п. 4 ст. 220 НК РФ). То есть к возврату можно предъявить до 390 тыс. рублей (13% от 3 млн).

Пример

Сидоров взял в ипотеку землю в СНТ с построенным жилым домом за 4,6 миллионов. По процентам ипотеки он уже внес 364 тыс. рублей. Он может заявить на возврат 260 тыс. по основному вычету, и еще 47 320 рублей за % по ипотеке (364 000 * 13%).

Налоговый вычет при покупке земельного участка в СНТ в ипотеку учитывает только фактически уплаченные % по ипотеке, а не всю сумму кредита или будущие, но еще не уплаченные проценты.

Как оформить вычет

Оформление возможно через ФНС или работодателя. Чтобы ускорить процесс, обратитесь к специалистам сервиса Налогия и верните деньги, минуя очереди, проблемы с оформлением и разбирательства с налоговой.

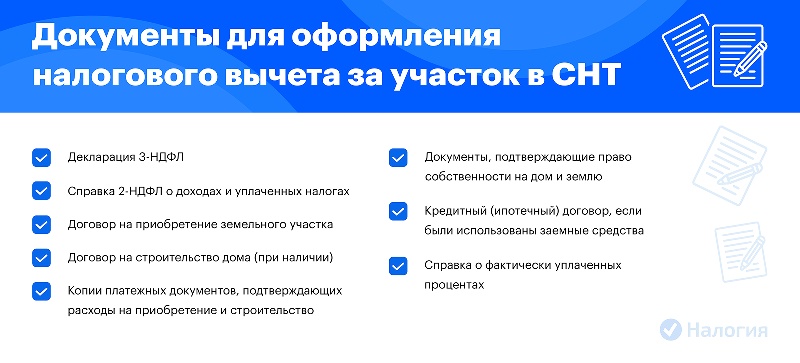

Через ФНС

Передайте документы в налоговую инспекцию по месту постоянной прописки:

- заявление на возврат налога (с 2020 г. входит в состав декларации);

- справка 2-НДФЛ;

- декларация 3-НДФЛ;

- документы, подтверждающие покупку земли (ДКП);

- документы, подтверждающие расходы;

- документы, подтверждающие право собственности на землю и жилой дом (выписка из ЕГРН, свидетельство о регистрации права собственности).

Оформить имущественный вычет через налоговую вы можете по истечении календарного года, в котором оформили право собственности на землю и построенное на ней жилье.

Если расходы были по ипотеке, следует дополнительно предоставить:

- кредитный (ипотечный) договор;

- справку об уплаченных процентах.

С этими документами нужно обратиться в ИФНС по месту прописки или отправить их онлайн через Личный кабинет налогоплательщика на сайте ФНС. Камеральная проверка проводится в течение трех месяцев. После этого 10 дней выносится решение и еще через 30 дней вы получите на счет свои средства.

Через работодателя

Чтобы получить налоговый вычет на работе, не нужно ждать окончания календарного года. Можно подать заявление на вычет сразу после оформления права собственности.

В случае оформления вычета на покупку зем.участка в СНТ через работодателя вам понадобится тот же список документов, за исключением 2-НДФЛ, 3-НДФЛ и заявления.

ФНС в течение месяца направит уведомление о праве на вычет вашему работодателю и с вас перестанут удерживать 13% из заработной платы.

Частые вопросы

Налоговый вычет по НДФЛ положен только в том случае, если на участке будет располагаться жилой дом.

Вы не сможете оформить основную льготу на покупку, так как уже использовали свое право, но сможете вернуть подоходный налог за фактически уплаченные проценты.

Да, вы имеете право включить эти расходы в декларацию, не превышая лимитов, — 2 млн по основному и 3 млн по уплаченным процентам.

Да, вы имеете на это право, так как имущественная льгота не имеет срока давности. Вы можете оформить возврат НДФЛ и через несколько лет после покупки.

Заключение эксперта

Получить в 2025 году налоговый вычет после приобретения участка в СНТ возможно, только если на нем построен жилой дом. До этого момента оформить возврат налога не удастся. Возместить расходы можно не только за покупку и за строительство, но и за отделочные работы и материалы.