Кто имеет право на возврат НДФЛ

Напомним, что получать налоговую льготу могут только налоговые резиденты РФ, то есть лица, проживающие в России более 183 дней в году, и имеющие доходы, облагаемые по ставке 13-22%.

|

|

Обязательный статус |

|

1. |

Налоговые резиденты РФ. Статус резидента приобретает человек, который проживает на территории России не менее 183 дней в течение 12 месяцев подряд |

|

2. |

Плательщики подоходного налога по ставке 13-22% с определенного дохода. В расчет входит официальная заработная плата, а также доход, полученный от оказания различных услуг, от сдачи имущества в аренду, от получения в дар имущества или от его продажи (кроме ЦБ) и некоторые другие доходы. |

С 2021 г. не по всем доходам можно получить возврат 13%. Вернуть часть расходов можно за:

- оплату по трудовому договору или договору ГПХ;

- оплату за оказание услуг;

- доход от сдачи имущества в аренду;

- продажу, получение в дар имущества (за исключением ЦБ);

- некоторые другие виды дохода.

Что такое вычет предыдущих лет

При оформлении имущественного возврата (ст. 220 НК РФ) многие задаются вопросом — как заполнить вычеты за предыдущие периоды в 3-НДФЛ, что писать в декларации? Что под этим подразумевается, и как это влияет на получение денег не в прошлом, а уже в настоящем периоде?

До конца 2025 г. можно вернуть налоги, уплаченные в 2022, 2023 и 2024 годах. НДФЛ за 2021 год вернуть уже не удастся.

Имущественная льгота единственная не имеет срока давности. Это значит, что вы можете купить квартиру, оформить ее на себя или на своих несовершеннолетних детей, и вернуть часть расходов хоть через пять, хоть через десять лет, но только за последние три года. В этом ее отличие от всех других налоговых возвратов, у которых есть трехлетний срок давности.

Пример

Фролов купил квартиру в 2018 г. и не имел налогооблагаемых доходов. В 2023 г. он устроился на официальную работу и стал платить НДФЛ. В 2025 г. он имеет право заполнить декларации за 2023 и 2024 гг. и за счет налогового вычета вернуть налоги за эти годы.

Еще одна особенность имущественного вычета: если вы уже обращались за льготой, но не смогли вернуть всю сумму в одном налоговом периоде, вы можете перенести остаток на будущие годы и получать вычет столько раз, пока не закончится вся одобренная сумма.

Но имущественный возврат подоходного налога, как и другие льготы, можно оформить лишь за предыдущие три года. Для этого необходимо подавать декларацию за каждый год по той форме, которая действовала в отчетном году (ст. 229 НК РФ). В декларации будет указываться сумма имущественного вычета за предыдущие периоды.

Как узнать вычет по предыдущим годам из 3-НДФЛ

Узнать остаток вычета, перешедший с предыдущего периода, можно из последней заполненной декларации 3-НДФЛ за прошлый период — там будет указано, какой у вас размер остатка.

Если у вас сохранилась последняя заполненная 3-НДФЛ, то с 2018 г. вычет за предыдущие года в декларации указан в Приложении 7. А раньше узнать сумму вычетов, учтенных в предыдущих периодах, включая сумму процентов по кредиту, можно было из Листа Д1 этого же документа.

Но как рассчитать сумму имущественного вычета, если прошлогодняя 3-НДФЛ потеряна? В этом случае можно узнать всю интересующую вас информацию в налоговом органе.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Как узнать прошлый налоговый вычет без декларации

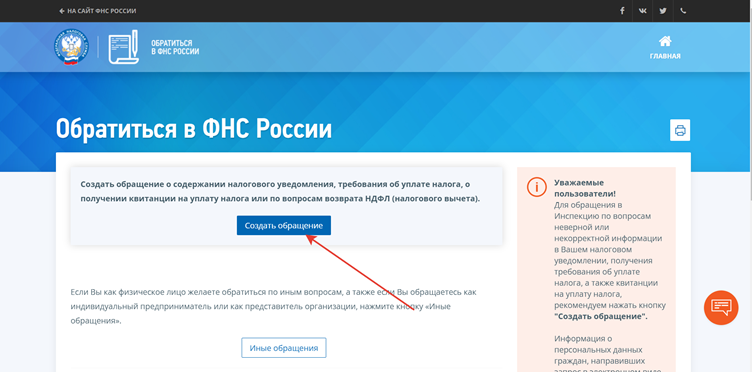

Все данные о налогоплательщике хранятся в базах Федеральной налоговой службы. Чтобы узнать вычет за предыдущие годы в декларации, на сайте ФНС необходимо создать запрос, ответ на который поступит в течение 30 дней.

Для этого не обязательно регистрироваться или открывать личный кабинет налогоплательщика. Перейдите на сайт ФНС РФ по прямой ссылке для обращения.

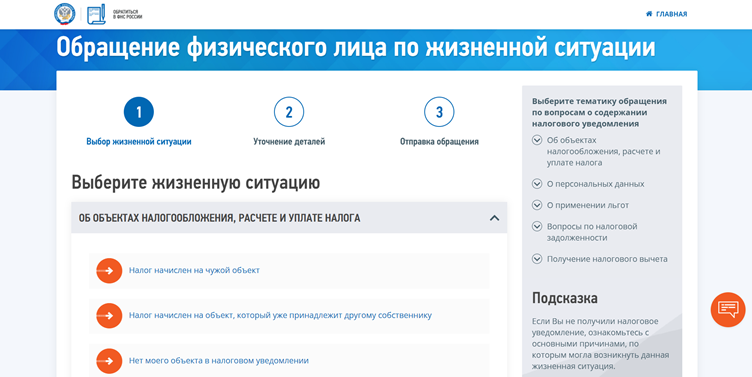

Нажмите на клавишу «Создать обращение» и перейдите на страницу «Жизненные ситуации»:

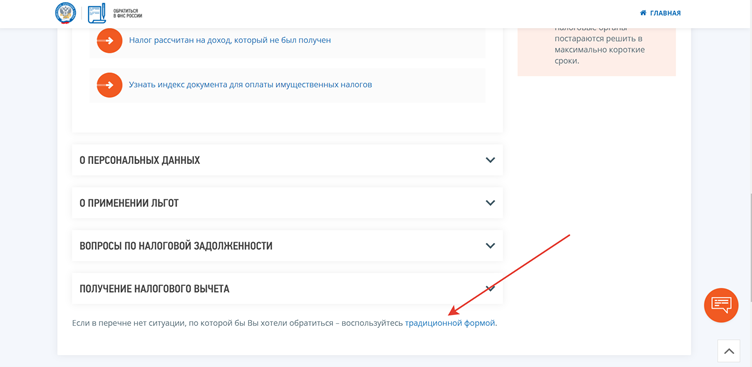

Пролистайте вниз и выберите «традиционная форма»:

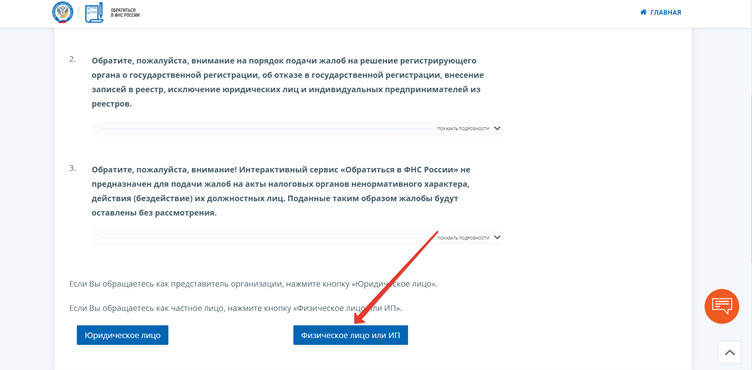

Далее необходимо нажать на клавишу «Физическое лицо или ИП»:

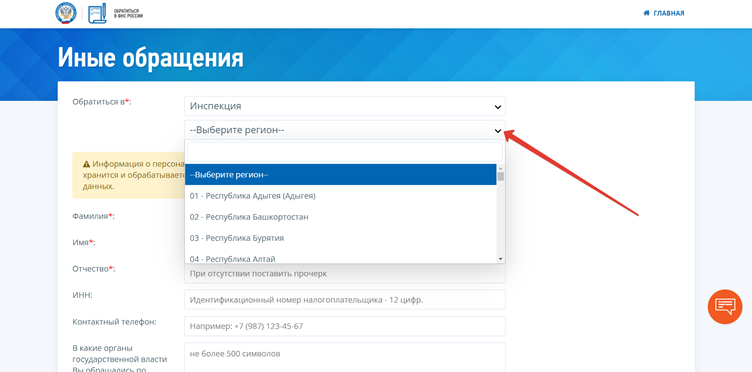

Заполните личные данные, чтобы сотрудник ФНС смог обработать запрос:

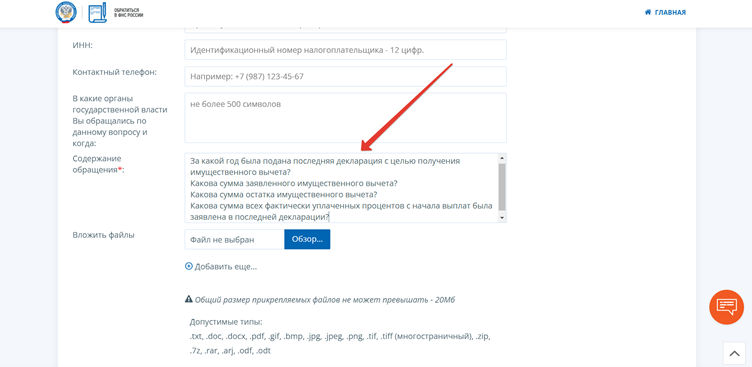

В блоке «Содержание обращения» напишете то, что вас интересует: узнать остаток имущественного вычета. Это и указываете:

Вбейте адрес своей электронной почты и другие личные данные. В самом низу нажмите кнопку «Далее».

Вам придет оповещение, что запрос отправлен. Такое же подтверждение вы получите на электронный ящик.

выбран не существующий Элемент 7355Частые вопросы

Запрос формулируется в свободной форме. Например: «За какой год была подана последняя декларация с целью получения имущественного вычета? Какова сумма заявленного вычета? Какова сумма всех фактически уплаченных процентов с начала выплат была заявлена в последней декларации?». Постарайтесь, чтобы не было двойного толкования вопроса.

Стоит подождать. В исключительных случаях срок рассмотрения может продлиться, но не более чем на 30 дней. О продлении срока рассмотрения обращения заявитель уведомляется по электронной почте.

Нет, для этого есть специальная форма в интерактивном сервисе «Личный кабинет налогоплательщика для физических лиц». Также можно обратиться лично или направить жалобу по почте.

Заключение эксперта

Сумма имущественного вычета, учтенная в предыдущих периодах, должна быть перенесена в следующую декларацию 3-НДФЛ. Чтобы без личного визита в ФНС и без декларации в 2025 году узнать сумму переносимого остатка, достаточно написать запрос в Личном кабинете на сайте ФНС и получить ответ в течение 30 дней.