Для чего используются коды налоговых вычетов

Код вычета — это специальная зашифрованная информация. Она обозначает вид льготы, уменьшающей налогооблагаемую базу, то есть ту сумму, с которой рассчитывается подоходный налог к уплате.

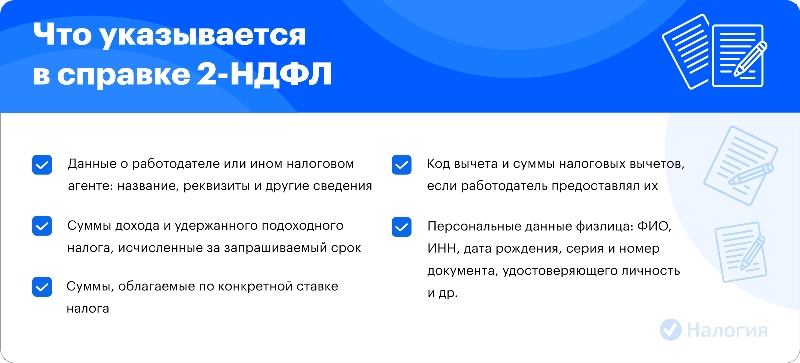

Эта информация указывается только в справке о годовых доходах и удержанном налоге. Такой документ по-прежнему называют 2-НДФЛ, хотя из названия аббревиатуру убрали. Для удобства и мы будем использовать старое обозначение.

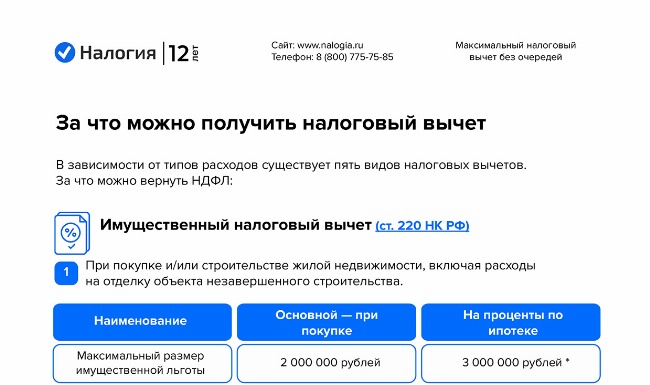

Справка 2-НДФЛ требуется для оформления налогового вычета и различного вида пособий, получения кредита в банке и в других случаях. Для налогового вычета необходимо подать в ИФНС декларацию 3-НДФЛ и подтверждающие документы.

В справке 2-НДФЛ указывается годовой доход, полученный у налогового агента, и сумма налога, удержанная из этого дохода. Если в документе стоит код вычета, значит, работодатель предоставлял работнику льготу по НДФЛ.

Запоминать расшифровку и название всех льгот не нужно. Задача бухгалтера компании — корректно проставить все данные. При заполнении 2-НДФЛ он сверяется со специальным документом — Приказом ФНС России от 10.09.2015 № ММВ-7-11/387@.

501 — что это за вычет

Код 501 обозначает необлагаемую налогом часть стоимости подарков, полученных от организаций и индивидуальных предпринимателей. Он относится к категории, предусмотренной статьей 217 НК РФ. В ней указаны все доходы, не облагаемые подоходным налогом.

В п. 28 ст. 217 НК РФ указано, что с подарка стоимостью до 4000 руб., полученного налогоплательщиком от организаций и индивидуальных предпринимателей, подоходный налог не уплачивается.

Обратите внимание, что 4 тыс. рублей — это необлагаемая сумма всех подарков, полученных за календарный год. Если подарков было несколько, от общей суммы будет вычтена льгота в размере 4 тыс. рублей, а с оставшейся суммы будет рассчитан и удержан налог.

Если ваш работодатель вручил вам подарок, то бухгалтер обязательно укажет 501 и рядом проставит сумму льготы — 4 тыс. рублей.

Пример

В 2023 г. Сергею на день рождения компания сделала подарок на сумму 10 тыс. рублей. Работодатель рассчитает 13% и удержит его с дохода Сергея. Он уменьшит налогооблагаемую базу на 4 тыс. и с оставшейся суммы посчитает налог к уплате: (10 000 - 4000) * 13%.

После использования льготы Сергей из примера выше увидит в своей справке 2-НДФЛ за 2023 год код 501, а в графе напротив — 4 тыс. рублей, то есть необлагаемую сумму со стоимости подарка.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Частые вопросы

Это значит, что налоговый агент предоставлял вам льготу по подоходному налогу. Вычет 501 — это необлагаемая налогом сумма от стоимости подарка, который вы получили от работодателя.

501 — код вычета, а не дохода. Коды дохода указывают в декларации, а в справке о доходах заполняют коды вычетов. Значение 501 будет указано в том случае, если ваш работодатель дарил вам какой-либо подарок — в денежной или натуральной форме.

Код проставляется только по факту предоставления льготы. Если льготу по подоходному налогу через работодателя вы не получали, то и соответствующих значений в документе указано не будет.

Заключение эксперта

Получить 2-НДФЛ можно у работодателя, если вы официально трудоустроены, либо через личный кабинет налогоплательщика на сайте ФНС. Для того чтобы применить налоговый вычет на полученный подарок, запоминать код 501 нет необходимости. Все кодовые значения проставляет бухгалтер по месту работы.