Что такое имущественный налоговый вычет

Отдельной компенсации за строительные материалы не существует. Но можно получить налоговый вычет при покупке стройматериалов, используя имущественный вычет по НДФЛ.

С помощью этой льготы при покупке или строительстве жилья можно вернуть часть ранее уплаченных налогов (ст. 220 НК РФ). Льгота компенсирует часть расходов за покупку квартиры, комнаты, дома, долей за отделочные работы, а также за стройматериалы (пп. 3 п. 3 ст. 220 НК РФ).

Когда можно оформить налоговый вычет на строительные материалы

Оформить возврат налога на стройматериалы можно при покупке жилья в новостройке или при строительстве дома.

Купили жилье в новостройке

Если вы покупаете жилую недвижимость в новостройке и собираетесь делать там ремонт, то вы можете вернуть налог за расходы на стройматериалы.

Но существует обязательное условие — в договоре приобретения должно было указано, что квартира (комната/жилой дом) приобретаются на этапе незавершенного строительства — без отделки (пп. 5 п. 3 ст. 220 НК РФ).

В этом случае вы сможете заявить на налоговый вычет и включить в него расходы на стройматериалы.

Строили жилье

Если вы строите дом, то можете заявить на налоговый вычет и включить в него затраты на стройматериалы и отделочные работы. Дом должен быть зарегистрирован как жилой, то есть построенным из капитальных материалов — кирпича, бетона или дерева, и в нем можно было прописаться.

Кто имеет право на вычет

Есть определенные условия для получения права на возврат 13% налога:

- Быть резидентом РФ — то есть проживать на территории России не менее 183 дней в году;

- Иметь доходы, облагаемые налоговой ставкой 13-22% (кроме дивидендов).

С 2021 г. изменился список доходов, которые можно учитывать к вычету:

- оплата по трудовому договору/договору ГПХ;

- оплата за оказание услуг;

- продажа/получение в дар имущества (кроме ЦБ);

- некоторые другие виды доходов.

За какие стройматериалы можно получить вычет

Не все ремонтные работы и материалы входят в перечень стройматериалов для налогового вычета.

Можно компенсировать расходы на строительство, подключение к инженерным сетям (вода, свет, газ), отделочные работы — штукатурные, облицовочные, плотничные, столярные и т.д. Перепланировку и реконструкцию квартиры или дома включить в налоговый вычет нельзя.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Максимальная сумма вычета за стройматериалы

Траты на ремонт, отделку и стройматериалы могут быть произведены как на свои собственные средства, так и на заемные. Разберемся, какие лимиты существуют для обоих случаев.

Основной — на покупку

Имущественный налоговый вычет, в который входят затраты на приобретение жилья и на покупку стройматериалов, ограничен суммой в 2 млн рублей (пп. 1 п. 3 ст. 220 НК РФ). То есть к возврату вы можете заявить не более 260 тыс. рублей (2 000 000 * 13%). При этом неважно, насколько больше вы потратили, — это максимальная сумма, которую вы можете получить.

То есть вычет на материалы не увеличивает максимально допустимый размер имущественной льготы, а входит в ее состав.

Пример

Гражданин Иванов купил квартиру в новостройке без отделки за 1,9 млн рублей. Стройматериалы и работы обошлись дополнительно в 600 тыс. рублей. Несмотря на то, что общие расходы составили 2,5 млн рублей, максимальная сумма, с которой Иванов имеет право вернуть налог — 2 млн рублей, то есть на его счет вернется 260 тыс. рублей.

При покупке в ипотеку

При покупке жилой недвижимости в ипотеку дополнительно к основному вычету предоставляется вычет на фактически уплаченные проценты. Максимальный налоговый вычет за стройматериалы, работы и приобретение жилья по ипотеке составляет 3 млн рублей (п. 4 ст. 220 НК РФ). К возврату — 390 тыс. рублей.

Пример

Сидоров купил в ипотеку однокомнатную квартиру без отделки, закупил строительные и отделочные материалы, сделал ремонт, потратив при этом 2,2 миллиона. Процентов он уже уплатил 560 000 рублей. Таким образом, Сидоров может вернуть 260 000 рублей по основному вычету и еще 72 800 по % ипотеки (560 000 * 13%).

Налоговый вычет предоставляется только на фактически уплаченные проценты ипотеки, то есть оплата тела кредита и будущие, но еще не совершенные платежи за проценты, сюда не входят.

Как получить налоговый вычет за стройматериалы

Можно заняться оформлением самостоятельно через ФНС, а можно сделать это через работодателя. В этом случае правила предоставления льготы, пакет документов и сроки камеральной проверки различаются.

Оформление через ИФНС

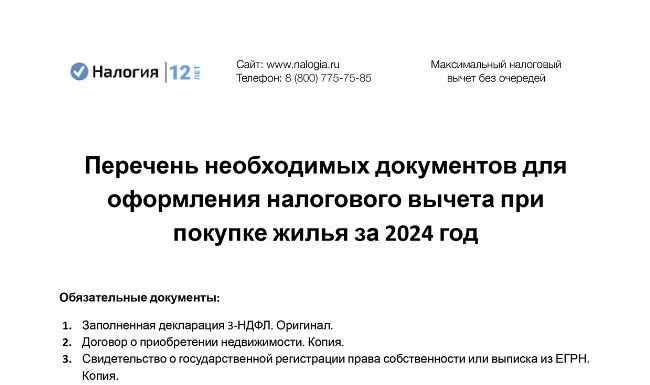

Для того чтобы оформить возврат через налоговый орган, следует дождаться окончания календарного года, в котором было оформлено право собственности (или подписан акт приема-передачи при покупке по ДДУ), и после этого обращаться в ФНС по месту прописки со следующими документами:

- справка 2-НДФЛ;

- договор о приобретении недвижимости;

- документы, подтверждающие расходы на приобретение недвижимости;

- платежные документы: чеки для налоговой на покупку стройматериалов, платежные поручения;

- документ на право собственности и акт приема-передачи при покупке в новостройке;

- декларация 3-НДФЛ.

Фактически уплаченные проценты по ипотеке необходимо подтвердить документально.

Если расходы были по ипотеке, следует дополнительно предоставить:

- документы по ипотечному кредиту;

- справку об уплаченных процентах.

Также документы можно отправить онлайн через ЛК налогоплательщика на официальном сайте ФНС. После того как документы будут сданы, начинается камеральная проверка. Она длится три месяца, еще 10 дней принимается решение, после чего в течение 30 дней вы получите возврат на указанный расчетный счет. Результат проверки также появится в вашем личном кабинете.

Оформление через работодателя

Если вы не хотите ждать конца года, можно обратиться за вычетом на стройматериалы к работодателю — это можно сделать сразу после того, как вы оформите право собственности на жилье или подпишете акт приема-передачи по ДДУ.

Вам понадобятся те же документы, за исключением 2-НДФЛ, 3-НДФЛ, заявления и реквизитов счета.

|

Место обращения |

Когда можно оформлять |

|

ИФНС |

По окончании календарного года, в котором получили право собственности или акт п/п |

|

Работодатель |

В том же календарном году, в котором вступили в право собственности (подписали акт приема-передачи) |

В течение месяца ФНС направит работодателю уведомление о вашем праве на возврат НДФЛ. После этого с вашей зарплаты перестанут удерживать подоходный налог, то есть вы станете получать заработную плату больше — вместе с ранее удерживаемым НДФЛ. Кроме того вам вернут весь налог, удержанный с начала года.

Частые вопросы

В данном случае вы не сможете заявить вычет больше лимита — 2 млн, несмотря на то, что расходы были больше. Вы сможете вернуть 260 тысяч рублей.

Да, чеки, квитанции и другие платежные бумаги являются документами, подтверждающими ваши расходы на стройматериалы.

Нет, этот вид льготы предоставляется только на объекты, купленные без отделки. Если вы решили сделать ремонт в своей квартире или купили жилье на вторичном рынке, в предоставлении вычета будет отказано.

Заключение эксперта

Налоговый вычет на стройматериалы в 2025 году входит в состав имущественного вычета и не увеличивает максимальный размер льготы. Общая сумма к возврату не может превышать 13% от всех затрат в пределах 260 тыс. рублей. Сохраняйте платежные документы для налоговой инспекции — так вы сможете подтвердить свои расходы.