Кто может получить возврат денежных средств

Налоговый вычет снижает налогооблагаемую базу и, как результат, уменьшает налог к уплате. После применения вычета вы либо вернете ранее уплаченные налоги, либо на какое-то время перестанете уплачивать 13% своего дохода в бюджет государства (ст. 219 НК РФ).

|

Ситуации, когда можно вернуть налог за обучение: |

|

Оплачивали собственное обучение по любой форме — очной, заочной, дистанционной, вечерней и т.п. |

|

Платили за учебу детей, брата или сестры до 24 лет и только по очной форме. |

|

Платили за учебу супруга по очной форме — с 2024 года. |

Такого вида льгота предоставляется только налоговым резидентам РФ — тем, кто находится на территории России не менее 183 дней в отчетном году и платит со своих доходов налог по ставке 13-22%.

Статус учебного заведения не имеет значения — вуз, школа, институт, техникум, образовательный центр, кружки, курсы и т.п. Главное, чтобы учебное учреждение имело лицензию на ведение образовательной деятельности.

С 1 января 2024 г. увеличен размер социальных вычетов со 120 тыс. рублей до 150 тыс. рублей, а за детей с 50 тыс. рублей до 110 тыс. рублей. Новые правила коснутся расходов, понесенных в 2024 г. и позднее (Федеральный закон от 28.04.2023 N 159-ФЗ).

Также появится возможность получить вычет за обучение супруга (-и) с ограничением в 150 тыс. рублей (Федеральный закон от 31.07.2023 N 389-ФЗ).

Помните, что изменения вступили в силу 1 января 2024 г., поэтому увеличенный размер вычета будет учитывать расходы, начиная с 2024 г. То, что вы заплатили в 2023 г. и ранее, будут считать по прежним правилам.

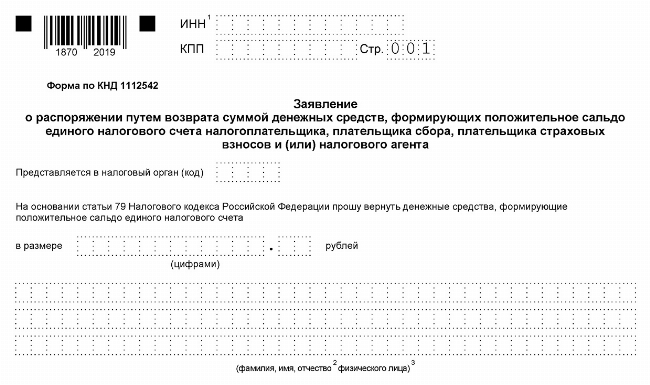

Где скачать заявление на возврат денежных средств за обучение

Оформить налоговый вычет за обучение можно либо через инспекцию, либо через работодателя. Какой бы способ вы ни выбрали, необходимо заполнить заявление — отдельно или в составе декларации.

Обратите внимание, что заявление для работодателя пишется в свободной форме. В бухгалтерии вам обязательно дадут образец в качестве примера, чтобы вы все сделали правильно.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Документы на вычет по НДФЛ

Перечень обязательных документов для вычета за учебу, если оформляете через налоговую службу:

- Заполненная декларация 3-НДФЛ. Оригинал.

- Справка об оплате образовательных услуг и о форме обучения, выданная образовательной организацией. Оригинал.

- Документ, подтверждающий родство — в случае, если оплачено обучение супруга (супруги), детей, брата или сестры. Копия.

Рекомендуемые документы:

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем). Оригинал.

- Договор с образовательной организацией и дополнительные соглашения, если были оформлены важные изменения договора, например, изменение стоимости обучения. Копия.

- Лицензия образовательной организации на осуществление образовательной деятельности, если в договоре отсутствует информация о реквизитах лицензии. Копия.

- Платежные документы, подтверждающие оплату. Копии.

Чтобы получить возврат 13%, пакет документов необходимо подать в инспекцию, дождаться окончания проверки и зачисления денежных средств на счет. Это займет до 4 месяцев.

При оформлении через работодателя вам не понадобится декларация 3-НДФЛ, справка 2-НДФЛ и заявление на возврат 13 процентов за обучение. Заполните специальную форму, прикрепите сканы документов и ждите окончания камеральной проверки (ст. 88 НК РФ). Она займет до 30 дней. При положительном результате надзорный орган самостоятельно уведомит работодателя о вашем праве на вычет.

Пример

Котов в январе 2024 г. оплатил курсы вождения. В феврале он заполнил на сайте ФНС заявление и приложил документы. В марте его работодатель получил уведомление из ФНС о праве сотрудника на вычет. С этого момента и до исчерпания вычета Котов стал получать зарплату без удержания НДФЛ.

После этого бухгалтерия предприятия приостановит удержание 13% из вашей зарплаты и вернет те налоги, что вы уплатили с начала года. Так будет происходить до тех пор, пока не закончится положенный вам возврат или до конца года — зависит от того, что наступит ранее.

Документы на вычет можно передать в инспекцию лично или онлайн через личный кабинет налогоплательщика на сайте ФНС.

Частые вопросы

Нет, социальный вычет имеет срок давности — три года с момента уплаты тех налогов, которые вы намереваетесь вернуть. И 2019 г. уже не попадает в этот интервал.

К сожалению, нет. Налог возвращается из тех перечислений, что вы делали за соответствующий период. И если в 2022 г. вы не платили 13% налог, возвращать вам нечего. И применить налоги за другой период также нельзя.

Заключение эксперта

В 2025 г. заявление на возврат НДФЛ за обучение как отдельный документ подается только в том случае, если вы не заполнили его в составе декларации. В формах 3-НДФЛ за 2022-2024 гг. этот документ уже включен.

Если после подачи пакета документов вы планируете изменить фамилию или реквизиты банковского счета для перечисления денежных средств, вы также можете написать заявление позже. Главное, не забудьте про срок — вернуть налог разрешено не позднее трех лет с момента его уплаты. Расчет срока идет с момента подачи заявления в ФНС.