Зачем нужно распределять вычет между супругами

Для имущества, приобретенного в браке, существуют особые условия собственности. При отсутствии брачного договора, в котором прописаны особые условия, имущество, купленное супругами в официально зарегистрированном браке, считается совместно нажитым (п. 1 ст. 34 СК РФ).

Так как все доходы и расходы в браке считаются совместными, налоговый вычет при покупке жилой недвижимости могут получить оба супруга.

При этом не важно, кто фактически нес расходы и оплачивал покупку квартиры или вносил деньги по ипотечному кредиту. Также не имеет значения, на кого оформлена квартира — на одного из супругов или на обоих — такое владение является совместным.

Напомним, кто имеет право на возврат подоходного налога:

- Налоговые резиденты РФ — лица, проживающие в России не менее 183 дней в течение 12 месяцев, идущих подряд. Это могут быть как граждане РФ, так и иностранцы.

- Налогоплательщики с доходом, с которого уплачивается 13-22% в качестве НДФЛ.

Официально распределять вычет необходимо в том случае, если сумма, причитающаяся каждому, не очевидна. Так бывает, когда стоимость жилья меньше суммы двух максимальных налоговых вычетов; когда жилье оформлено на одного из супругов, а льготу будут получать оба или тот, на которого не оформлена собственность.

Как супругам распределить основной налоговый вычет

Каждый собственник при покупке жилой недвижимости имеет право на основной имущественный вычет в размере 2 млн рублей. На счет налогоплательщика возвращается до 13% от этой суммы — до 260 тыс. рублей.

Размер вычета не может быть больше стоимости приобретенного жилья. Если при возврате НДФЛ максимальная сумма не получена, добрать остаток можно при приобретении другой недвижимости.

Пример

Семеновы приобрели комнату за 1,5 млн рублей. Чтобы определить, кто из них сколько вернет, им необходимо уведомить налоговую службу и составить соглашение на распределение долей между супругами при имущественном вычете. И тогда либо один из супругов вернет деньги со всей стоимости жилья — 1,5 млн (к возврату 195тыс.), либо они разделят сумму по договоренности.

Если собственность куплена после 2014 г., оформлена на обоих супругов и стоит 4 миллиона (два максимальных налоговых вычета) или дороже, каждый вправе вернуть по 260 тысяч рублей. В этом случае заявление о распределении супругов не требуется. Каждый из супругов подает декларацию 3-НДФЛ и получает положенные деньги.

Супруги имеют право распределить доли основного вычета на приобретение жилой недвижимости только один раз. Изменить пропорции впоследствии не удастся. Будьте внимательны!

Как супругам распределить вычет на проценты по ипотеке

Супруги могут дополнительно получить налоговый вычет по процентам по ипотеке. Его максимальный размер составляет 3 млн рублей, а возврат — до 13% от фактических платежей, но не более 390 тысяч рублей на каждого супруга.

Помните, что имущественная льгота распространяется лишь на фактически уплаченные банку проценты и не затрагивает тело кредита и проценты, которые еще не были уплачены.

Пример

Котовы купили дом за 12 млн и уплатили банку процентов на 1,5 млн. Они не писали соглашение о распределении имущественного вычета между супругами, и каждый получил по 260 тысяч. Вернуть проценты по ипотеке они решили через соглашение в пропорциях на свое усмотрение.

Муж с женой пишут заявление о распределении процентов и делят положенные деньги по своему усмотрению и в любых пропорциях. В отличие от распределения основного вычета, заявление на распределение процентов по ипотеке между супругами можно писать ежегодно, меняя условия по необходимости.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Как оформить налоговый вычет супругам

Существует два варианта возврата налога: через ИФНС и через работодателя. Какой бы способ вы ни выбрали, необходимо написать заявление на распределение имущественного вычета между супругами и передать в налоговую инспекцию по месту постоянной регистрации — при визите в офис или онлайн через Личный кабинет налогоплательщика на сайте ФНС.

Образец заявления 2025 г. приведен в конце раздела.

Получить вычет через инспекцию можно на следующий год после получения права на льготу. Такое право при покупке квартиры супругами в новостройке подтверждает Акт приема-передачи, при покупке на вторичном рынке по договору купли-продажи — выписка из ЕГРН.

|

Через ИФНС |

Через работодателя |

|

На следующий год после получения права на льготу |

В том году, когда получено право на льготу |

Возврат налога через работодателя можно оформить в том же году, когда получено право на льготу. В Личном кабинете на сайте ФНС заполните специальную форму и приложите необходимые документы. В течение 30 дней инспектор проверит ваши бумаги и вынесет решение о предоставлении вычета. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

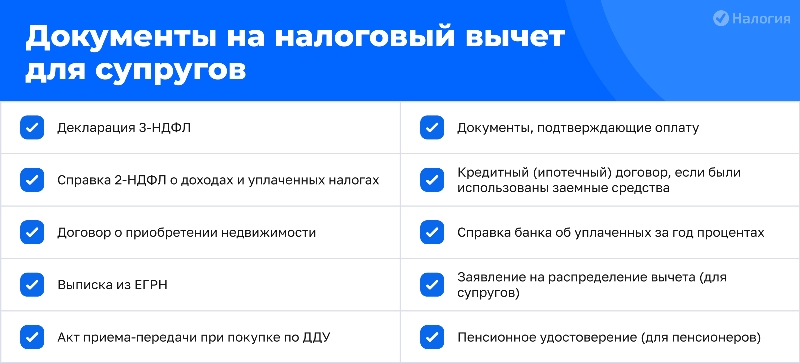

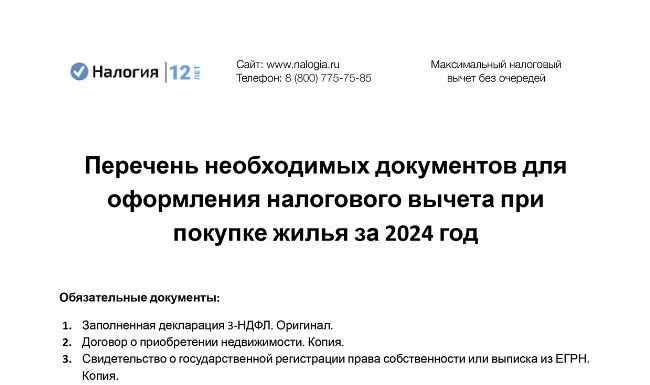

Документы на возврат налога супругами

Важный этап при оформлении имущественной льготы — сбор документов на возврат НДФЛ. Будьте внимательны и проверьте по списку документы на возмещение процентов. Для ИФНС потребуется:

- Декларация 3-НДФЛ;

- Справка 2-НДФЛ со всех мест работы, если вы меняли их в течение года;

- Договор на приобретение недвижимости;

- Выписка из ЕГРН при покупке по договору купли-продажи или Акт приема-передачи при покупке по ДДУ;

- Платежные документы, подтверждающие оплату;

- Кредитный (ипотечный) договор, если были использованы заемные средства;

- Справка из банка об уплаченных за год процентах;

- Заявление о перераспределении налогового вычета между супругами.

Рекомендуем приложить:

- График погашения кредита и уплаты процентов по кредитному (ипотечному) договору;

- Платежные документы на возврат 13 процентов, подтверждающие оплату кредитных процентов.

Для возврата НДФЛ через работодателя брать справку 2-НДФЛ с работы и заполнять декларацию 3-НДФЛ не нужно.

Частые вопросы

Если квартира стоит больше 4 млн рублей, то соглашение о распределении долей налогового вычета не требуется. Если же квартира стоит дешевле 4 млн или оформлена только на вас, то распределение долей обязательно.

Мужу с женой выгоднее оформить налоговые льготы не по платежам, а распределить расходы поровну. Тогда каждый из них получит по 2 млн рублей.

Да, в этом случае необходимо написать заявление о распределении, так как собственность оформлена на одного из супругов, а на возмещение претендуют оба. По вашему заявлению налоговый орган выплатит каждому из вас по 260 тыс. рублей.

Заключение эксперта

Распределение имущественного налогового вычета между супругами в 2025 году — важная часть при подаче документов в ИФНС. Необходимо правильно разделить доли и заполнить заявление. Помните, что заявление на распределение основного вычета можно написать только один раз — после этого вносить изменения нельзя. Распределение вычета по процентам между супругами можно проводить ежегодно. Будьте внимательны!