Что такое необлагаемый доход

Доходы, не облагаемые НДФЛ, перечислены в ст. 217 НК РФ и, как правило, относятся к государственным субсидиям, стимулирующим вознаграждениям, материальной помощи малообеспеченным категориям граждан, пенсиям, стипендиям и т.п.

Какие самые популярные доходы не подлежат налогообложению НДФЛ — приведем сокращенный перечень:

- Государственные пособия, за исключением пособий по временной нетрудоспособности.

- Пенсии по государственному пенсионному обеспечению, страховые пенсии, фиксированная выплата к страховой пенсии, накопительная пенсия, социальные доплаты к пенсиям.

- Необлагаемый налогом доход с алиментов, получаемых налогоплательщиками.

- Освобождена от налогообложения ежемесячная выплата (материнский капитал) в связи с рождением (усыновлением) первого и (или) второго ребенка, осуществляемые в соответствии с Федеральным законом от 28 декабря 2017 года N 418-ФЗ.

- Адресная социальная помощь за счет средств федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и внебюджетных фондов.

Не облагаются налогом подарки, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации.

- Суммы, уплаченные работодателями за оказание медицинских услуг своим работникам, их родственникам, а также бывшим работникам-пенсионерам.

- Стипендии студентов, аспирантов, ординаторов и ассистентов-стажеров организаций, осуществляющих образовательную деятельность по основным профессиональным образовательным программам, а также стипендиаты с именными стипендиями, президентскими и правительственными.

- Не облагаемые НДФЛ доходы налогоплательщиков, получаемые от продажи выращенной в личных подсобных хозяйствах, находящихся на территории Российской Федерации, продукции животноводства (как в живом виде, так и продуктов убоя в сыром или переработанном виде), продукции растениеводства (как в натуральном, так и в переработанном виде) при соблюдении определенных условий.

- Доходы, получаемые физическими лицами за соответствующий налоговый период от продажи объектов недвижимого имущества, а также долей в указанном имуществе с учетом особенностей, установленных ст 217.1 НК РФ, а также от продажи иного имущества в собственности налогоплательщика три года и более.

- Доходы в денежной и натуральной формах, получаемые от физических лиц в порядке дарения, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, цифровых финансовых активов, цифровых прав, включающих одновременно цифровые финансовые активы и утилитарные цифровые права, долей, паев, если иное не предусмотрено п. 18.1 ст. 217 НК РФ.

- Благотворительная помощь детям-сиротам и оставшимися без попечения родителей, а также несовершеннолетним членам семей, доходы которых на одного члена не превышают прожиточного минимума.

- Необлагаемый доход от стоимости подарков, полученных от организаций или индивидуальных предпринимателей стоимостью не более 4000 руб.

- Иные доходы, не подлежащие налогообложению.

В том числе к доходам, облагаемым НДФЛ, не относятся следующие доходы: единовременная выплата женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности, пособие по беременности и родам, пособие по уходу за ребенком и другие виды.

Доход, облагаемый налогом

Налоги на доход физлица по трудовому и гражданско-правовому договору должны удерживаться работодателем, если он является налоговым агентом. По брокерскому договору таким агентом выступает брокер.

Но есть ситуации, когда налогоплательщик обязан самостоятельно уплатить НДФЛ (п. 1 ст. 228 НК РФ):

1. При получении оплаты по трудовому или гражданско-правовому договору с организацией, не являющейся налоговым агентом. В том числе по договору найма или аренды любого имущества.

2. От продажи имущества, находящегося в собственности. При этом государством предусмотрен налоговый вычет — то есть определенная сумма дохода, не облагаемая налогом. Вычеты снижают налогооблагаемую базу, и за счет этого уменьшается размер НДФЛ.

3. Налоговые резиденты РФ от источников, находящихся за пределами Российской Федерации.

4. Доходы, с которых налоговый агент не удержал НДФЛ.

5. С выигрышей до 15 тыс. рублей, выплачиваемых операторами лотерей, распространителями, организаторами азартных игр, проводимых в букмекерской конторе и тотализаторе;

6. Вознаграждения наследников и правопреемников авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов;

7. За подарки, за исключением указанных в п. 18.1 ст. 217 НК РФ.

Пример

Двоюродный брат в 2024 г. подарил Серовой квартиру. Стоимость, указанная в договоре дарения, равна 5 млн рублей. Так как это подарок не от ближайшего родственника, Серовой придется в 2025 г. уплатить налог в размере 13% от стоимости — 650 тыс. рублей.

8. Доходы в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций, за исключением случаев, указанных в абз. 3 п. 52 ст. 217 НК РФ;

9. Иностранные граждане и лица без гражданства, если организация, выплатившая деньги, не удержала с них НДФЛ;

10. Физлица, представившие в налоговый орган уведомление о переходе на уплату налога с фиксированной прибыли.

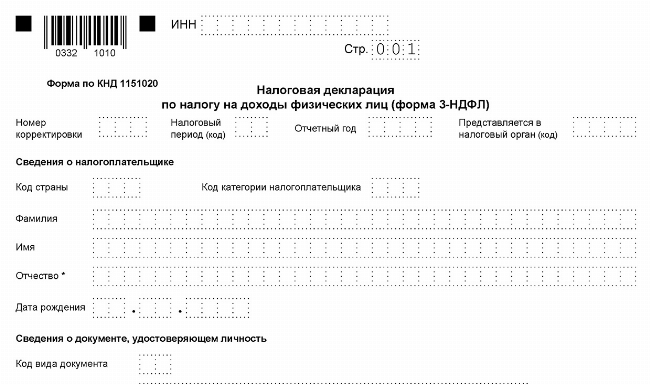

Во всех этих случаях налогоплательщик обязан самостоятельно отчитаться перед надзорным органом и уплатить НДФЛ. Для этого необходимо заполнить бланк декларации 3-НДФЛ и в установленные законом сроки передать в ФНС — лично или через онлайн-сервис «Налогия». Также отправить документы можно по почте или через личный кабинет налогоплательщика на сайте ФНС России.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Частые вопросы

Необлагаемый доход — это доход, освобождаемый от налогообложения НДФЛ. Полный перечень приведен в ст. 217 НК РФ. Облагаемые суммы — это любые другие.

Со скрытого дохода работодатель не удерживает НДФЛ, не платит взносы в фонды и т.д. Тем самым он нарушает законодательство РФ. С официальной зарплаты в обязательном порядке работодатель должен удержать НДФЛ.

Если у вас нет налогооблагаемых доходов, вы не сможете получить налоговый вычет. Основное условие для получения вычета — быть резидентом и платить НДФЛ по ставке 13-22%.

Все зависит от того, какое именно это пособие. Пособия в виде возмещения вреда здоровью, оплаты натурального довольствия, в случае гибели военнослужащих при исполнении, возмещения расходов на повышение квалификации сотрудников и др. налогом не облагаются.

Заключение эксперта

Какие доходы и выплаты не облагаются налогом в 2025 году, указано в ст. 217 НК РФ. Там приведен подробный перечень пособий, льготных выплат и прочих сумм, не участвующих в расчете подоходного налога.

Чтобы оформить налоговый вычет и уменьшить налог к уплате, прочитайте остальные наши статьи — для каждого случая мы подробно разбираем условия предоставления вычета, необходимые документы, важные нюансы.