Когда продажа имущества не облагается НДФЛ

Если жилье было в вашей собственности более минимального срока владения, то налог с продажи наследства в 2025 году не платится. Минимальный срок владения унаследованным имуществом — 3 года. По его истечении налогообложение дохода не предусмотрено.

Пример

Иванов унаследовал от деда комнату в 2022 г. и решил продать ее в 2024 г. Иванову придется уплатить НДФЛ, так как он владел жильем менее 3 лет.

Когда наступает срок владения наследством

Согласно закону, срок владения унаследованным имуществом начинается с момента смерти наследодателя (ст. 1113, п. 1 ст. 1114 ГК РФ).

Существуют исключения:

1. Если жилая недвижимость была куплена в браке и унаследована от умершего супруга, то датой начала владения будет считаться момент первоначального оформления жилья в собственность любого из супругов.

Пример

Ивановы купили в 2017 г. дом и оформили его на мужа. В 2024 г. Иванова стала вдовой и продала недвижимость. Она не платит 13%, так как срок владения отсчитывался не со дня смерти мужа, а с 2017 г., когда было оформлено первоначальное право собственности.

2. При наследовании доли в том жилье, на которое у наследника уже есть доля, срок владения считается с момента регистрации права собственности на первую долю.

Пример

Братья в январе 2020 г. купили дом и зарегистрировали право собственности в равных долях. В 2022 г. один из братьев умирает, а второй наследует его долю. В апреле 2024 г. он решает продать дом, и налог при продаже имущества, полученного по наследству, он платить не будет, так как три года владения считаются с момента оформления права собственности на первую долю.

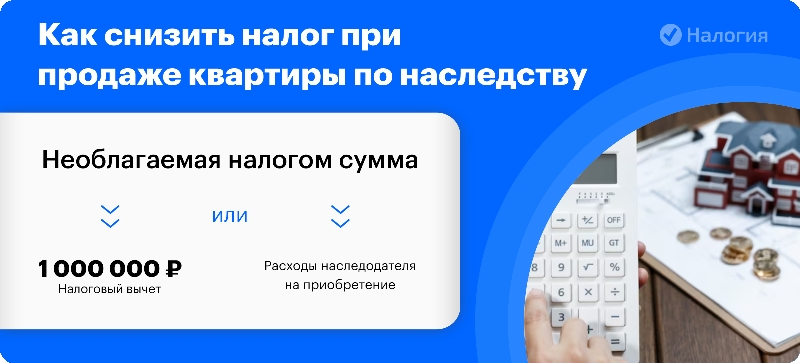

Как законно уменьшить налог

По закону (гл. 23 НК РФ) со своего дохода вы должны заплатить 13%. Продажа квартиры, полученной по наследству, — не исключение. Существует два законных способа, как можно уменьшить НДФЛ с продажи недвижимости по наследству.

Налоговый вычет

С помощью имущественного вычета в размере 1 млн рублей вы можете уменьшить налогооблагаемый доход (пп. 1 п. 2 ст. 220 НК РФ).

То есть от полученного дохода вы отнимаете 1 миллион и с остатка платите 13%.

Уменьшение дохода на расходы

Еще один способ, как уменьшить налог с продажи наследства — использовать ранее произведенные расходы наследодателя, связанные с покупкой имущества, и уменьшить налогооблагаемую базу на эту сумму.

То есть от дохода за проданное имущество отнять расходы наследодателя на покупку этой квартиры, и заплатить 13% с разницы. Часто в этом случае можно продать квартиру, полученную в наследство, без налога. Но и в этом случае следует отчитаться и направить декларацию в инспекцию.

Пример

Отец купил дом за 3 млн и оставил его в наследство сыну. Сын сразу продает дом за 3 млн руб. Документы отца на покупку сохранились. Сын уменьшает доход на расходы отца, и налог с продажи дома, полученного по наследству, будет равен нулю.

Не забывайте, что продажа квартиры после вступления в наследство (или другого имущества) должна быть задекларирована. Для этого вам понадобятся документы, подтверждающие покупку жилья наследодателя. Без них уменьшить доход на расходы не получится.

Еще один вариант дополнительного снижения налоговой нагрузки — перекрыть НДФЛ имущественным вычетом на приобретение нового жилья, если продажа наследства и покупка новой квартиры была в одном году, и если вы еще не исчерпали свое право на вычет.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Сроки уплаты НДФЛ при продаже имущества

Декларирование дохода и уплата налога имеет строгие сроки. Подать 3-НДФЛ при продаже квартиры, полученной по завещанию, или унаследованной, необходимо до 30 следующего года. А заплатить налог — до 15 июля следующего года.

Если вы продали жилую недвижимость в 2024 г., то до 30 апреля 2025 г. должны подать декларацию, а до 15 июля 2025 г. заплатить налог на продажу наследуемого имущества.

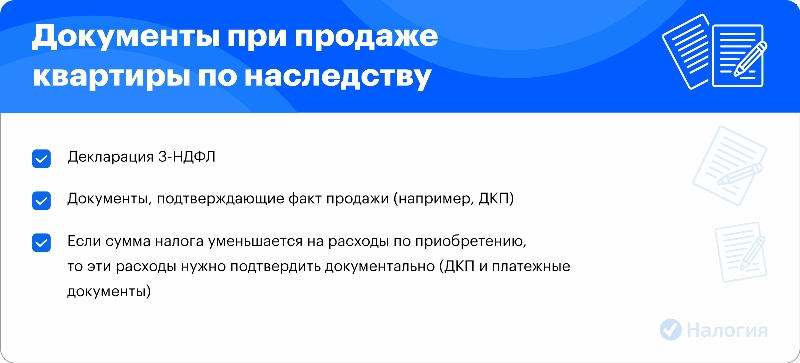

Какие потребуются документы для налоговой

Подготовьте документы и передайте их в ИФНС — лично, по почте, через кабинет налогоплательщика на официальном сайте ФНС РФ или через онлайн-сервис «Налогия». Для оформления вам понадобятся:

|

Если используете вычет |

Если уменьшаете доход на расходы |

|

3-НДФЛ |

3-НДФЛ |

|

Документы, подтверждающие факт продажи квартиры (например, ДКП) |

Документы, подтверждающие факт продажи (например, ДКП) |

|

Документы, подтверждающие ранее произведенные расходы на покупку |

Частые вопросы

В данном случае вам не нужно ни платить НДФЛ, ни подавать декларацию в налоговые органы, так как вы продали жилую недвижимость дешевле 1 миллиона.

Неважно от кого вы получили наследство, по завещанию или нет, срок наследования для продажи имущества без налога будет 3 года.

Нет, минимальный срок владения в 3 года уже прошел, поэтому вы можете продать доставшееся вам имущество без уплаты 13%.

Заключение эксперта

Налог с продажи квартиры, полученной по наследству, в 2025 году можно уменьшить за счет применения налогового вычета в размере 1 млн рублей или за счет использования расходов наследодателя на приобретение этой квартиры. Сохраняйте документы, они понадобятся для того, чтобы доказать свое право на снижение НДФЛ.