Что такое справка 2-НДФЛ

Справка выдается налоговым агентом, которым, например, является ваш работодатель. В форме указывается зарплата и другие начисления от работодателя за определенный период времени, а также все удержанные налоги.

Предоставляется справка 2-НДФЛ на предприятии — бухгалтер должен выдавать ее по первому требованию работника.

Информация о доходах и уплаченных налогах необходима для оформления кредита. Банки и другие организации-кредиторы просят предоставить оригинал справки, чтобы убедиться в финансовой обеспеченности заемщика.

Также этот документ необходимо вложить в пакет для налоговой инспекции, если вы в 2025 году оформляете возврат подоходного налога через ФНС. В этом отличие двух способов оформления льготы: при получении вычета через работодателя 2-НДФЛ не требуется.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Форма справки 2-НДФЛ

Форму утверждает Федеральная Налоговая Служба (Приказ ФНС России от 19.09.2023 N ЕД-7-11/649@). По этому приказу форма документа претерпела существенные изменения, большинство из которых важны для бухгалтера компании, в которой вы работаете, или для иного вашего налогового агента.

Название «2-НДФЛ» убрали, но для удобства мы будем называть справку привычным для вас названием — 2-НДФЛ. А правильно называть этот документ «Справка о доходах и налогах физического лица».

2-НДФЛ для налогового вычета

Без справки о доходах налоговый вычет по НДФЛ вы получить не сможете. Налоговый вычет уменьшает налогооблагаемую базу. После его применения можно вернуть подоходный налог или уменьшить налог к уплате.

Пример

Иванов купил квартиру и собирается получить налоговый вычет. Чтобы заполнить декларацию 3-НДФЛ, ему потребуется информация из справки 2-НДФЛ. При проведении камеральной проверки инспектор сверит представленные данные.

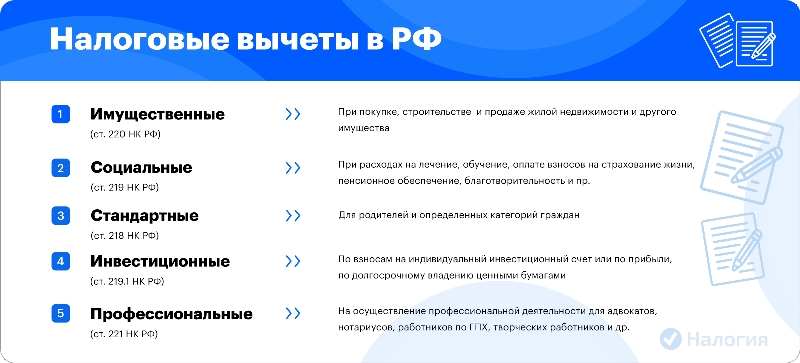

Воспользоваться налоговым вычетом можно только в том случае, если вы — налоговый резидент, — то есть проживаете в России не менее 183 дней в течение отчетного года, и платите в бюджет подоходный налог, который удерживается по ставке 13-22%. Порядок применения налоговых вычетов регулирует Налоговый кодекс (ст. 218-220 гл. 23 НК РФ).

В расчет вычета входят не все доходы, облагаемые налогом по ставке 13%, а лишь некоторые из них.

Напомним, что вы можете получить возврат налога, уплаченного с заработной платы по официальному трудоустройству (если вы работаете по трудовому договору или договору гражданско-правового характера), от сдачи имущества в аренду и его продажи (за исключением ценных бумаг), от оказания различных услуг и с некоторых других видов поступлений.

С 2021 г. возврат НДФЛ за определенный период можно оформить по следующим видам доходов:

|

№ |

Вид доходов |

|

1. |

Оплата по трудовому договору или договору ГПХ |

|

2. |

Оплата за оказание услуг |

|

3. |

От сдачи в аренду квартиры |

|

4. |

Продажа/получение в дар имущества (кроме ЦБ) |

|

5. |

Некоторые другие виды |

За какой срок выдается справка 2-НДФЛ

Официальную информацию о доходах вы сможете получить у своего работодателя за тот период, когда вы трудились по найму.

Нас часто спрашивают, за сколько месяцев заполняется 2-НДФЛ — за полгода или год? Отвечаем: документ оформляется и выдается за календарный год.

Получить справку по законодательству можно в любое время и за любой период (за любой год). Справку 2-НДФЛ за 1 месяц вам предоставят только в том случае, если в конкретной компании вы отработали один месяц.

За какой период вам нужно подтвердить информацию, за тот вы и можете ее получить. Например, если вы подтверждаете доходы за 2023 г., бухгалтер вам сделает отчет именно за 2023 год. Если нужно получить информацию за несколько лет, то на каждый год будет свой отдельный документ.

Для получения справки работник может обратиться с запросом к сотруднику бухгалтерии или к индивидуальному предпринимателю, если трудоустроен у ИП, и написать заявление на выдачу документа. Делается справка 2-НДФЛ три рабочих дня (ст. 62 ТК РФ).

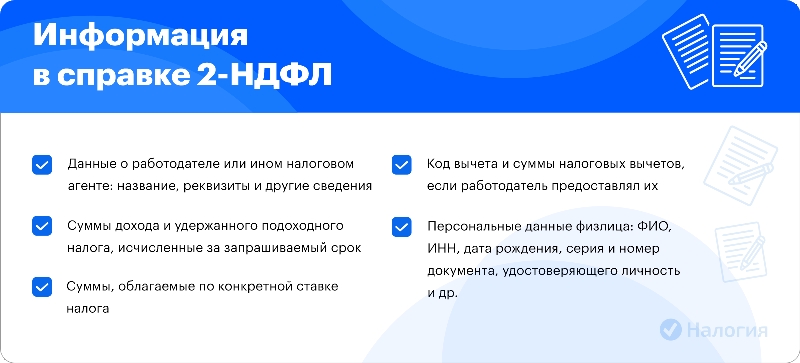

Какие данные содержит справка 2-НДФЛ в 2025 году

В отчетном документе отражаются следующие сведения:

- данные о вашем работодателе или ином налоговом агенте (реквизиты, название и другие данные);

- ваши персональные данные — ФИО, ИНН, дата рождения, серия и номер документа, удостоверяющего личность и др.;

- суммы, облагаемые по конкретной ставке налога;

- код вычета и суммы налоговых вычетов, если работодатель предоставлял вам их;

- суммы дохода и удержанного подоходного налога, исчисленные за запрашиваемый период.

Где может понадобиться справка 2-НДФЛ за 2024 год

Помимо того, что 2-НДФЛ нужна для получения налогового вычета за определенный период, ее могут требовать и в других инстанциях и организациях, например:

- в органах соцзащиты, если вам нужно будет оформить государственные пособия или дотации;

- в банках, если вы захотите оформить ипотечный или другой кредит;

- в визовой службе при оформлении документов на выезд за границу;

- на новом месте работы при трудоустройстве, чтобы оформить положенные льготы по налогу.

Частые вопросы

Документ предоставляется с начала года по текущую дату или дату увольнения. Скачайте справку в личном кабинете налогоплательщика на сайте ФНС. Таким способом можно заказать документы за три последних года.

Информация о доходах нужна за тот же период, что вы оформляете налоговый вычет. Поэтому запросите у работодателя справку за 2023 г. или самостоятельно сформируйте на сайте ФНС.

Закажите декларацию на нашем сайте, и тогда вы будете точно уверены, в отличие от самостоятельного заполнения, что сможете вернуть налог в положенные сроки и в максимальном размере.

В документе отражаются все ваши начисления: и зарплата, и премии, и отпускные, и больничные за отчетный период. То есть все доходы, полученные на месте работы.

Этот документ бессрочный, так как выдается за уже прошедший период.

Заключение эксперта

Период 2-НДФЛ в 2025 г. — календарный год. Справка 2-НДФЛ — важный документ, необходимый для подтверждения вашей платежеспособности и сумм, начисленных и удержанных за определенный период. Без этого документа вам не одобрят кредит в банке и не предоставят налоговый вычет. Справку можно получить в бухгалтерии работодателя или скачать из Личного кабинета на сайте ФНС.