Когда нужно платить налог при дарении автомобиля

Согласно закону, налогом не облагается дарение денег и любого другого имущества, за исключением транспортных средств, недвижимости, акций, паев, долей (абз. 1 пп. 18.1 п. 1 ст. 217 НК РФ).

Автомобиль является транспортным средством, то есть по закону дарение такого имущества подлежит налогообложению. При этом есть один очень важный пункт — от кого был подарок.

Так, если машину подарил член семьи или близкий родственник, то платить НДФЛ не придется (абз. 2 пп. 18.1 п. 1 ст. 217 НК РФ). По закону близкими родственниками являются:

|

Родственник |

|

Супруг или супруга |

|

Родители |

|

Бабушки и дедушки |

|

Дети |

|

Внуки |

|

Братья и сестры |

Если машину подарил кто-то из приведенного списка, то ничего платить не нужно.

Пример

Иванову отец подарил машину. Иванов не будет платить 13% за подаренный автомобиль, так как отец и сын считаются близкими родственниками.

Однако если дарственная на машину получена от постороннего человека, которого нет в списке родственников, то 13% придется заплатить. При этом неважно, дальний это родственник или вовсе посторонний человек, подарок будет налогооблагаемым. С точки зрения закона одаряемый получил доход, а с него требуется платить подоходный налог (гл. 23 НК РФ).

Пример

Петрову дядя подарил машину. Петрову необходимо заплатить НДФЛ, так как по закону племянники и дяди не являются близкими родственниками. Даже если они тесно общаются на протяжении всей жизни, налог на подарок в виде машины придется уплатить.

Как рассчитать и заплатить налог

Налог на дарение авто составляет 13% от стоимости подарка. Если в договоре прописана сумма подарка, то 13% высчитываются от нее.

Пример

Степанову двоюродный брат подарил «Ниву», и в договоре была прописана стоимость — 750 тыс. рублей. Теперь Степанов должен уплатить в качестве НДФЛ 13% от этой суммы — 97 500 руб. (750 000 * 13%).

Если в договоре дарения сумма не указана, то к расчету берется рыночная цена автомобиля. Подоходный налог в размере 13% будет рассчитан, исходя из этой суммы.

Пример

Захаровой друзья подарили новый автомобиль, но в договоре сумма не была указана. Средняя рыночная цена этой машины составляет 2,5 млн рублей. Захаровой придется заплатить 325 тыс. НДФЛ.

Чтобы уплатить положенную сумму, необходимо заполнить и подать декларацию 3-НДФЛ в налоговую инспекцию по месту жительства. Если физлицо вместе с этим претендует на налоговый вычет, то подавать две отдельные декларации не нужно. Заполняется и подается одна декларация.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

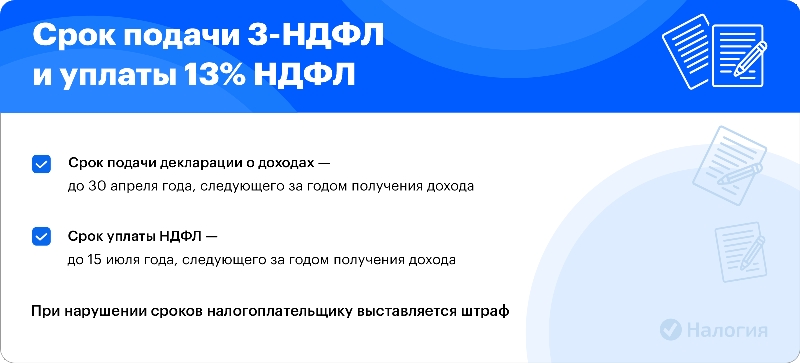

Сроки уплаты налога на дарение автомобиля

Подать 3-НДФЛ требуется не позднее 30 апреля года, следующего за годом, в котором было получено авто. Заплатить 13% необходимо не позднее 15 июля года, следующего за годом, в котором была подарена машина.

Декларацию можно отправить в ИФНС по почте, через ЛК ФЛ на официальном сайте налоговой службы, через онлайн-сервис «Налогия» или отнести в налоговую инспекцию лично.

Частые вопросы

Да, вам нужно будет подать декларацию 3-НДФЛ и заплатить 13%, т.к. друзья не являются близкими родственниками или членами семьи.

Те деньги, что вы получили, согласно закону, налогообложению не подлежат. За авто придется уплатить 13%.

В таком случае к расчету берется рыночная стоимость автомобиля на момент дарения, и 13% высчитывается из этой суммы.

Заключение эксперта

Налог на дарение машины в 2025 году необходимо уплачивать, если ТС было получено от постороннего человека. Подарок от членов семьи или близких родственников налогообложению не подлежит. Ставка налога равна 13% от стоимости подарка и рассчитывается от суммы в договоре дарения или от рыночной цены, если в документе ничего не указано.