Почему продавец предлагает занизить стоимость квартиры при продаже

Существует несколько причин, по которым продавцу выгодно занижение цены в договоре купли-продажи недвижимости:

Снижение налогооблагаемой базы

При продаже недвижимости продавец получает доход, с которого должен уплатить налог. Его размер составляет 13% от полученных денег. Продажа квартиры с занижением стоимости в ДКП уменьшает налогооблагаемый доход продавца — доход, который видит надзорный орган. О том, какие риски при этом получают обе стороны, расскажем ниже.

Можно законно снизить размер НДФЛ или не платить его вовсе — все это отражено в Налоговом кодексе РФ. Но не всегда продавцу удается применить эти условия. Именно по этой причине покупатель получает предложение занизить стоимость и не указывать реальные деньги, уплаченные им при покупке.

Занижение реальной стоимости при разделе имущества

Продавцу не нужна полная стоимость в ДКП, если он продает жилье по разделу имущества, например, отдает часть денег родственникам, бывшему супругу или другим заинтересованным лицам. Минимальная сумма в договоре купли-продажи позволит ему скрыть часть дохода и поделиться им лишь в пределах указанной суммы.

Все эти причины не оправдывают незаконность мероприятия. Продажа квартиры по заниженной стоимости, вернее, указание в ДКП суммы, отличной от фактически полученной, — нелегальная, но распространенная схема, которая активно применяется на рынке недвижимости.

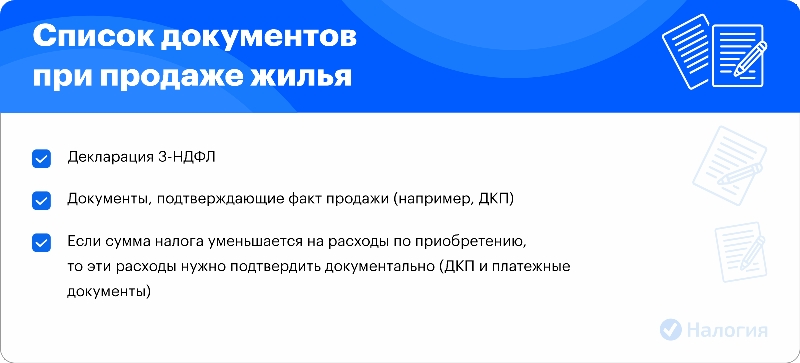

Законные способы снижения НДФЛ

Налоговый кодекс предлагает несколько ситуаций, при которых можно законно не уплачивать НДФЛ на доход или значительно его уменьшить. Продавец может использовать:

- Превышение минимального срока владения жилой недвижимостью.

- Налоговый вычет в 1 млн рублей на стоимость продажи (ст. 220 НК РФ).

- Снижение налогооблагаемой базы за счет расходов на приобретение недвижимости в прошлом.

И если первый способ полностью освобождает продавца от уплаты 13%, и цена в договоре никак не влияет на расходы продавца, то вычет или применение расходов на приобретение могут значительно уменьшить налоговую нагрузку.

Минимальный срок владения для безналоговой продажи

НДФЛ не уплачивается, если на момент продажи недвижимость находится в собственности продавца дольше минимального срока (ст. 217.1 НК РФ). Это три или пять лет в зависимости от способа приобретения недвижимости и ряда других условий.

|

Срок владения 3 года |

Срок владения 5 лет |

|

Квартира — подарок от члена семьи или близкого родственника (родители, дети, сестры/братья, бабушки/дедушки, внуки, супруги) |

Во всех других случаях |

|

Квартира получена по наследству |

|

|

Квартира стала собственностью после приватизации |

|

|

Недвижимость получена вследствие передачи имущества по договору пожизненного содержания с иждивением |

|

|

Продается единственное жилье. На момент совершения сделки у вас в собственности нет еще одной квартиры или вы продаете первую в течение 90 дней после покупки второй. |

Если жилая недвижимость продается по истечении минимального срока владения, подавать декларацию и платить налог не нужно. Если срок не истек — придется отдать 13% от стоимости.

Пример

В 2024 г. Осипов продал квартиру, полученную 4 года назад в наследство. Ему не придется платить НДФЛ, так как на момент продажи он владеет квартирой больше 3 лет.

Имущественный вычет в 1 млн рублей

При продаже жилой недвижимости государство предоставляет налоговый вычет в размере 1 млн рублей. Как это работает: из стоимости, вырученной от продажи, нужно вычесть 1 млн рублей. Налог уплачивается с полученной разницы. То есть налоговый вычет уменьшает налогооблагаемую базу и, как следствие, снижает размер налога.

Пример

Колосов продал квартиру за 3 млн рублей. У него есть право применить вычет для занижения налогооблагаемой базы. В итоге 13% будет уплачено с 2 млн рублей (3 млн - 1 млн).

Снижение за счет расходов

Еще один способ уменьшить НДФЛ — вычесть расходы, понесенные в прошлом на приобретение этой недвижимости. И уплатить 13% с полученного остатка.

При этом можно учесть не только собственные расходы — если жилая недвижимость приобреталась самостоятельно, — но и расходы дарителя (близкого родственника) или наследодателя, если жилье было получено в дар или по наследству. В каждом случае стоимость жилья и расходы на приобретение должны быть документально подтверждены с помощью ДКП и платежных документов.

Пример

Андреев продает квартиру, подаренную отцом 2 года назад. Минимальный срок еще не истек, поэтому Андрееву придется уплатить 13% от стоимости. Но так как у отца сохранились документы на покупку, Андреев вычтет эти расходы из денег, вырученных при продаже, и 13% заплатит с остатка.

Часто продавца не устраивает ни одна из предложенных законодательством льгот. Например, он продает жилье раньше минимального срока владения и не может документально подтвердить расходы на приобретение. Или вычет в размере 1 млн рублей он считает недостаточным для снижения налогооблагаемой базы. В этом случае продавец предлагает покупателю занижение стоимости в договоре купли-продажи недвижимости.

Насколько безопасна такая схема? Какие последствия могут быть для продавца и покупателя? Давайте разбираться.

Риск занижения для продавца

Основной риск для продавца при занижении стоимости квартиры — санкции надзорных органов. Вероятность того, что о незаконной сделке и уклонении от налогов узнают налоговые органы, очень велика.

Чем грозит занижение стоимости

Во-первых, продавца вызовут в налоговую инспекцию и потребуют дать объяснения.

Во-вторых, сделка может быть приостановлена или отменена. А до тех пор, пока идет следствие, все счета будут заморожены.

В-третьих — доначисление НДФЛ из расчета 70% кадастровой стоимости недвижимости.

И самое главное: желание продать квартиру с занижением стоимости указывает на уклонение налогоплательщика от уплаты налогов и сборов — а это уголовное преступление, которое регламентируется ст. 198 УК РФ и ст. 199 УК РФ.

Санкции за неуплату налогов при занижении стоимости недвижимости в ДКП

Если преступление совершено в крупном размере, по итогу разбирательства будут приняты санкции:

- Штраф в размере от 100 тыс. до 300 тыс. или в размере зарплаты или другого дохода осужденного за период от 1 до 2 лет.

- Либо суд назначит принудительные работы на срок до 1 года, либо арест на срок до 6 месяцев, либо лишение свободы на срок до 1 года.

Если преступление совершено в особо крупном размере, то санкции более жесткие:

- Штраф в размере от 200 тыс. до 500 тыс. рублей или в размере заработной платы или иного дохода осужденного за период от 18 месяцев до 3 лет.

- Либо принудительные работы по решению суда на срок до 3 лет, либо лишение свободы на тот же срок.

Крупным размером считается сумма НДФЛ, превышающая 2,7 млн рублей, а особо крупным — превышающая 13,5 млн рублей за период в пределах трех финансовых лет подряд.

Риски для покупателя при занижении стоимости

На первый взгляд риски покупателя при покупке квартиры с занижением стоимости ниже, чем риски продавца. Это далеко не так. Если в договоре купли-продажи квартиры указана неполная стоимость, это принесет покупателю не только репутационные, но и финансовые потери. Какие могут быть проблемы:

- Потеря денег при аннулировании ДКП;

- Проблема с получением ипотеки, если указана меньшая сумма в договоре;

- При покупке — меньшая сумма имущественного налогового вычета;

- При последующей продаже — зачет меньшей суммы расходов на приобретение.

Занижение цены при покупке квартиры — очевидно невыгодный шаг для покупателя.

Потеря денег при расторжении договора

ДКП может быть расторгнут в суде по инициативе сторон. Если покупателю удастся подтвердить реальные расходы, суд примет эти доказательства и обяжет продавца вернуть все деньги. Следует заранее учитывать все риски, и еще на этапе сделки готовить подтверждающие документы.

Если будет обнаружено занижение стоимости недвижимости, договор будет аннулирован надзорными органами. И тогда покупатель вернет по суду ту сумму, что указана в договоре.

Доказательствами в суде могут быть расписки: одна — на стоимость в ДКП, а вторая — на остаток средств. Бумаги должны быть составлены безупречно — в соответствии с правилами оформления гражданско-правовых соглашений в простой письменной форме. В противном случае суд их не зачтет. Ошибки в договоре, расписках и в других документах недопустимы.

Иногда продажа и покупка квартиры с занижением стоимости в договоре оформляется дополнительным соглашением, в котором указываются так называемые неотделимые улучшения: ремонт, встроенная мебель, бытовая техника. При этом в самом ДКП указана меньшая сумма, а в допсоглашении — новая, то есть реальная цена недвижимости. Это значит, что полная стоимость покупки квартиры при разбивке суммы в договоре фигурирует только в комплекте «договор купли-продажи + дополнительное соглашение».

Проблема с получением ипотеки

Покупатель может получить отказ в предоставлении кредита, если банк заподозрит его в занижении стоимости квартиры при ипотеке. Кроме того будет испорчена кредитная история, и изменение статуса заемщика усложнит получение ипотеки и в других банках.

Некоторые финансовые организации готовы принять заниженный договор, но условия предоставления займа могут ужесточить. Например, увеличить размер первоначального взноса и кредитную ставку.

Зачет расходов на приобретение

Если впоследствии покупатель решит продать квартиру раньше минимального срока, ему придется уплатить 13% с дохода. Но этот налог можно снизить за счет расходов на приобретение. То есть из стоимости квартиры при продаже вычесть ее стоимость при покупке. И НДФЛ уплатить уже с полученного остатка.

Пример

Захаров купил квартиру за 4 млн. Но по просьбе продавца в договоре купли-продаже указали 2 млн. Через 2 года Захаров решил продать эту квартиру за 5 млн и зачесть расходы на приобретение. Вместо того чтобы снизить налогооблагаемую базу на 4 миллиона, он сможет зачесть лишь 2 млн, указанные в ДКП. Захаров заплатит 13% с 3 млн (5 000 000 - 2 000 000). А если бы не было занижения стоимости, НДФЛ был бы уплачен с 1 млн (5 000 000 - 4 000 000).

Так как сумма в договоре купли-продажи квартиры указана заниженная, налог придется уплатить в большем размере, ведь налогооблагаемая база будет снижена именно на эту, заниженную, сумму, а не на реальную, выплаченную продавцу при покупке недвижимости.

Налоговый вычет при покупке жилой недвижимости

При покупке или строительстве жилой недвижимости — квартиры, дома, земельного участка и прочего — можно получить компенсацию расходов. Максимальный размер вычета — 2 млн рублей на саму покупку и 3 млн рублей — на уплаченные в банк проценты по ипотеке. При расчете учитывается сумма, указанная в договоре купли-продажи.

В итоге налогоплательщик может оформить возврат 13% от стоимости покупки, но не более 260 тыс. рублей (13% от 2 млн рублей) — по основному вычету и до 390 тыс. рублей (13% от 3 млн рублей) по процентам.

|

Наименование |

Основной — при покупке |

На проценты по ипотеке |

|

Максимальный размер имущественной льготы |

2 000 000 рублей |

3 000 000 рублей* |

|

Возврат НДФЛ |

260 000 руб. (13% х 2 млн руб.) |

390 000 руб. (13% х 3 млн руб.) |

*До 1 января 2014 года размер имущественной льготы за проценты по ипотеке не имел верхнего предела. Для такого жилья расчет НДФЛ осуществляется по старым правилам — на всю сумму процентов.

Пример

Ильин приобрел квартиру за 3 млн. Но ДКП оформили с занижением реальной стоимости и указали 1 млн. Ильин сможет оформить вычет только на эту сумму, и вместо 260 тыс. получит на счет только 130 тысяч. Впоследствии, при покупке другого жилья, он сможет добрать остаток вычета. Но именно сейчас размер его вычета будет значительно снижен.

Если приобретенная жилплощадь стоит дороже 2 млн рублей на каждого собственника, покупатели ничего не теряют — они получат максимальный размер вычета и вернут по 260 тыс. рублей. Но если сумма в договоре купли-продажи будет ниже максимального размера вычета, покупатель сможет заявить имущественный вычет только в пределах стоимости, указанной в ДКП.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Как ФНС может узнать о занижении стоимости квартиры

Информация в ФНС может поступить от разных источников: от нотариусов, риэлторов, от самих участников сделки. Например, в декларацию 3-НДФЛ вносятся реальные суммы, а не те, что указаны в договоре купли-продажи после занижения реальной стоимости. И в подтверждение прикладываются договоры с дополнительным соглашением на всю сумму и/или все расписки.

В этом случае налоговый орган может начать расследование, в результате которого будет выявлен факт занижения дохода и уклонения от уплаты НДФЛ.

Если квартира приобретена в ипотеку, дополнительные данные для расследования предоставит банк. И тогда будет видно, что покупатель получил дополнительные деньги, превышающие стоимость, указанную в ДКП.

Кроме того, инспектор при проведении камеральной проверки может заподозрить умышленное занижение, если сумма сделки будет очень низкой.

Кадастровая стоимость квартиры

Часто продавцы плохо понимают, что занижение стоимости не всегда определяет размер НДФЛ, и что 13% налог может быть начислен с большей суммы, чем указана в договоре купли-продажи.

В качестве налогооблагаемой базы при расчете налога принимается либо стоимость по договору купли-продажи, либо 70% от кадастровой стоимости. Налог рассчитывается с большей суммы.

Так что максимум, на сколько продавцу можно занизить стоимость продажи, — до 70% от кадастра. В противном случае налоговым органом будет принудительно доначислен налог. При этом оценочная или рыночная стоимость объекта не играет роли — в расчет берется стоимость, указанная в Государственном Кадастре Недвижимости.

Частые вопросы

Налоговый вычет не может превысить стоимость квартиры. Если в ДКП вы указали заниженную стоимость, налоговый вычет будет предоставлен на сумму, указанную в договоре.

Нет, если сумма налога составляет менее 2,7 млн рублей. А также если это первое подобное нарушение, и нарушитель оплатил все штрафы за занижение стоимости квартиры (снижение налогооблагаемого дохода).

Доначислением налога, штрафами и даже уголовным наказанием. Кроме того на время расследования сделка будет приостановлена, а все ваши счета могут быть заморожены.

Заключение эксперта

Занижение стоимости квартиры в договоре купли-продажи в 2025 году — налоговое преступление. В этой ситуации риски несут обе стороны — и покупатель, и продавец.

И если продавец будет наказан только в случае обнаружения нарушения, то покупатель рискует в любом случае. Ему будет сложно оформить договор ипотеки, а при продаже этой квартиры он не сможет снизить налог на реальную стоимость покупки. Также покупателю будет предоставлен налоговый вычет в меньшем размере — только в пределах суммы, указанной в договоре купли-продажи.