Можно ли получить налоговый вычет за покупку квартиры у родственника

Самое главное, что необходимо знать об имущественном вычете при сделке с родственниками, это то, что согласно Налоговому Кодексу (п. 5 ст. 220 НК РФ), возврат налога не предусмотрен, если сделка купли-продажи совершена между взаимозависимыми лицами.

Разберемся, кто такие взаимозависимые лица.

Сделка между родственниками состоялась после 01.01.2012 г.

В 2012 году в НК РФ появился строго обозначенный перечень взаимозависимых лиц (ст. 105.1 НК РФ).

С этого времени взаимозависимыми лицами считаются:

- Супруг/супруга;

- Родители (усыновители);

- Опекуны/попечители;

- Дети (усыновленные в том числе);

- Братья/сестры.

Как видите, ни бабушек/дедушек, ни тетей/дядей, ни родных супруга в этом списке нет (пп. 11 п. 2 ст. 105.1 НК РФ)

Пример

Иванов купил недвижимость у матери. Но так как они являются взаимозависимыми лицами, сын не сможет получить налоговый вычет за квартиру при покупке у матери.

Если вы покупали квартиру после 01.01.2012 у родственника вне этого списка, вы можете подать на налоговый вычет, так как эти лица уже не считаются взаимозависимыми, то есть теми, кто может повлиять на результат сделки.

Пример

Петров в 2024 г. приобрел жилой дом у двоюродного дяди. Петров может оформить имущественную льготу, так как не считается взаимозависимым лицом с таким дальним родственником.

Сделка между родственниками состоялась до 01.01.2012 г.

До 2012 г. к взаимозависимым лицам относили всех родственников, и степень родства была не важна. Родители, бабушка, дядя, кузен, теща, свекор или кто-то другой по родственной линии, пусть и весьма дальней, — считались взаимозависимыми.

Таким образом, если сделка купли-продажи прошла до 2012 г., налоговый вычет получить нельзя, если квартира куплена у любых родственников, даже по линии супруга.

Налоговый вычет при покупке у родственников по уступке права

Несмотря на то, что имущественный налоговый вычет при покупке квартиры у близкого родственника получить нельзя, существует ситуация, когда льготу за квартиру, проданную членом семьи, применить все же можно.

Как следует из п. 5 ст. 220 НК РФ, ограничение затрагивает только сделки купли-продажи между взаимозависимыми лицами.

Имущественные налоговые вычеты не предоставляются, если сделка купли-продажи жилого дома, квартиры, комнаты или доли (долей) в них совершается между физическими лицами, являющимися взаимозависимыми в соответствии со статьей 105.1 НК РФ.

Но в отношении других видов сделок, например, по договору переуступки прав требований, таких ограничений нет. То есть вычет при покупке у близкого родственника по ДКП получить нельзя, но по другому виду сделки — вполне возможно.

Пример

Иванов-старший заключил договор ДДУ и внес оплату. Позднее он продал сыну право на строящуюся квартиру по договору о переуступке прав требований. Передачу средств зафиксировали в расписке. Так как никаких ограничений на данный вид сделки между родственниками нет, Иванов может подать на вычет по НДФЛ после подписания Акта приема-передачи.

Как оформить вычет после покупки у родственника

Если вы стали владельцем жилья, купленного у члена семьи, не являющегося взаимозависимым лицом, налоговый вычет можно оформить двумя способами: через ФНС и через работодателя.

Через налоговую инспекцию

Вычет через инспекцию можно получить на следующий год после получения права на льготу. Такое право при покупке жилья в новостройке подтверждает Акт приема-передачи, при покупке на вторичном рынке по договору купли-продажи — выписка из ЕГРН.

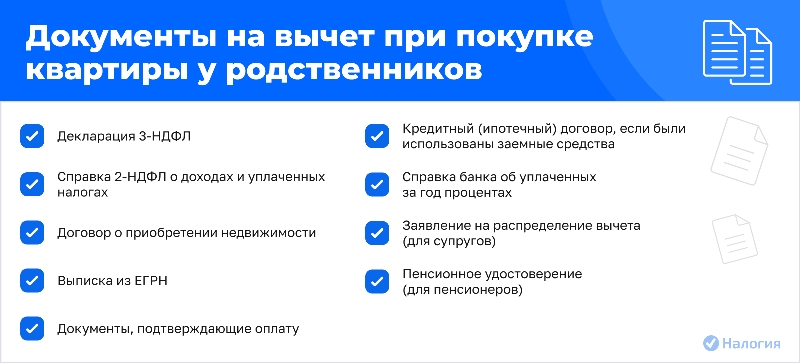

Для ИФНС вам понадобятся следующие документы:

- Декларация 3-НДФЛ;

- Справка 2-НДФЛ со всех мест работы, если вы меняли их в течение года;

- Договор о приобретении недвижимости;

- Выписка из ЕГРН, а также Акт приема-передачи при покупке по ДДУ;

- Платежные документы, подтверждающие оплату;

- Кредитный (ипотечный) договор, если квартира куплена в ипотеку;

- Справка банка об уплаченных за год процентах;

Рекомендуем приложить:

- График погашения кредита и уплаты процентов по кредитному (ипотечному) договору;

- Документы, подтверждающие оплату кредитных процентов.

Камеральная проверка обычно длится три месяца. Затем средства поступят на ваш счет.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Через работодателя

Возврат НДФЛ при покупке квартиры у родственников можно оформить через работодателя в том же году, когда получено право на льготу. В Личном кабинете налогоплательщика на сайте ФНС заполните специальную форму и приложите необходимые документы.

В течение 30 дней инспектор проверит ваши бумаги и вынесет решение о предоставлении вычета. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого бухгалтерия предприятия приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Частые вопросы

Да, можете, так как внук и бабушка не считаются взаимозависимыми лицами.

Если сделка оформлена после расторжения брака, то ваша сестра имеет право на возврат налога.

Нет, не можете, потому что до 2012 г. дядя считался близким родственником, при сделках с которыми имущественная льгота не предоставляется.

Продажа квартиры родственнику позволяет получить налоговый вычет, если вы еще не исчерпали такое право. Сделать это можно даже после того как вы перестали быть собственником. Но помните, что в этом случае вычет получает именно продавец — на покупку проданной квартиры, а не покупатель-родственник.

Заключение эксперта

Закон не запрещает оформить налоговый вычет при покупке квартиры у родственников в 2025 году, если они не являются взаимозависимыми лицами. Поэтому обращайте внимание на зависимость с другими участниками сделки. Купля-продажа между зависимыми лицами лишит вас возможности получить возврат 13%.