Кто будет работать с ЕНС

Единый налоговый счет налогоплательщика (ЕНС) — это новая система учета всех налогов физических лиц, юридических лиц, ИП и самозанятых. Для того чтобы заплатить налог, теперь не нужно заполнять несколько квитанций — достаточно пополнить ЕНС с помощью единого налогового платежа (ЕНП), и деньги автоматически распределятся по статьям.

Переход на единый налоговый счет осуществлен на основании Федерального закона от 14.07.2022 № 263-ФЗ. ЕНС открыт всем налогоплательщикам, у которых есть ИНН, и отказаться от единого счета нельзя. Только у самозанятых граждан есть выбор — пользоваться новой системой или платить налоги в приложении «Мой налог», как это было до 2023 года.

Налогоплательщик имеет право проводить любые операции по ЕНС — пополнять счет, снимать деньги при положительном сальдо, резервировать для оплаты определенного налога. На дату открытия на счете сформированы остатки по долгам и переплатам.

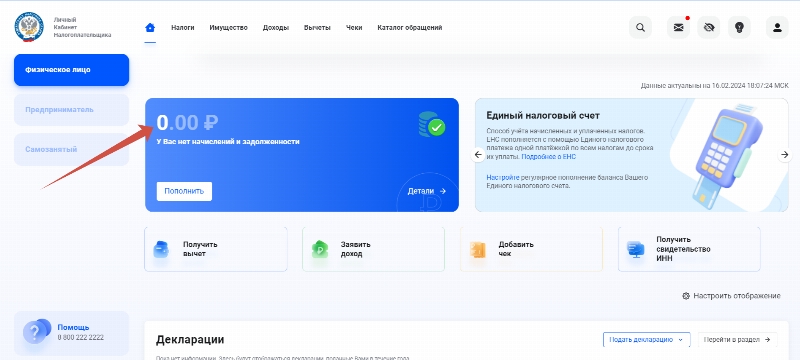

Как проверить состояние ЕНС

Самый простой способ — перейти на ЕНС в Личном кабинете налогоплательщика на сайте ФНС. На первой странице вы увидите окно с суммой. Это сальдо счета, которое может быть:

- положительным, а это значит, что на вашем ЕНС лежит предоплата, и у вас нет задолженностей перед бюджетом;

- отрицательным — значит, у вас есть долги, которые нужно оплатить;

- нулевым, то есть в данный момент у вас нет начислений к оплате и средств на счете.

Второй вариант узнать о состоянии своего ЕНС — заказать справку о сальдо в налоговой. Сделать это можно там же, в личном кабинете или в своей ИФНС — по месту постоянной прописки.

Форма справки о состоянии ЕНС по КНД 1160082 утверждена Приказом ФНС России от 05.11.2024 N ЕД-7-8/987@.

Зачисление денег на единый налоговый счет

Создан специальный счет Федерального казначейства. На него поступают все платежи, которые управляются налоговой службой. То есть пополнение единого налогового счета для всех налогоплательщиков осуществляется на одни и те же реквизиты — и не важно, в какой ИФНС вы зарегистрированы, и в каком регионе получили доход.

|

Строки для заполнения |

Реквизиты на пополнение ЕНС |

|

Получатель |

Казначейство России (ФНС России) |

|

Номер казначейского счета |

03100643000000018500 |

|

КБК для ЕНП |

18201061201010000510 |

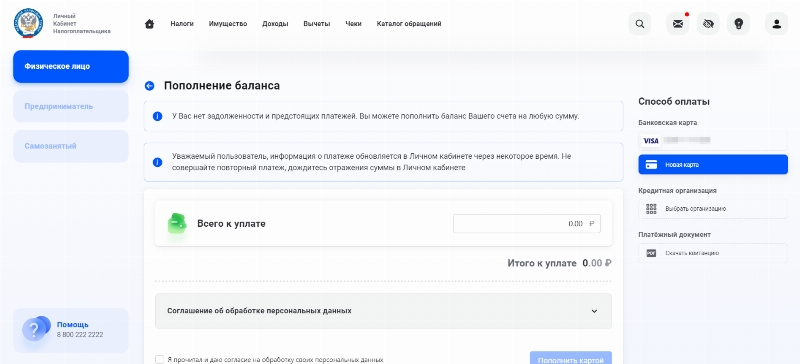

Кроме того вы можете пополнить ЕНС из личного кабинета налогоплательщика на сайте ФНС. Деньги будут списаны с вашего банковского счета и поступят на номер единого налогового счета.

Если несмотря на наличие единого счета вы заплатили налог по прежним реквизитам получателя, то ваши деньги попадут в ЕНП и распределятся по начислениям согласно приоритетам.

Плюсы работы с ЕНС

Теперь налогоплательщику не нужно задумываться о том, как контактировать с налоговой инспекцией: какие налоги и в каком размере нужно заплатить, где брать квитанции на оплату, куда поступает возврат налога после применения налогового вычета, сколько зачтено на ЕНС в личном кабинете и т.п. Все поступления и начисления отражены на едином счете.

И если до 2023 года налогоплательщики заполняли отдельные платежные поручения и для оплаты использовали разные реквизиты, то теперь в этом нет необходимости — достаточно пополнить ЕНС.

- Общие реквизиты единого налогового счета для всех налоговых платежей.

- Один счет для налоговых расчетов.

- Быстрый возврат переплаты по ЕНС.

- Формирование поручения на возврат средств — на следующий день после получения заявления от налогоплательщика.

- Возврат денег с ЕНС без срока давности.

- Блокировка банковского счета только при общем отрицательном балансе ЕНС.

- Разблокировка банковского счета за 1 день.

- Нет одновременной задолженности и переплаты.

- Начисление пени на отрицательное сальдо ЕНС.

Несмотря на то что единая налоговая система расчетов с бюджетом корректно заработала не сразу, и иногда у налогоплательщиков возникали вопросы по сальдо счета и начисленным налогам, плюсы работы с ЕНС очевидны.

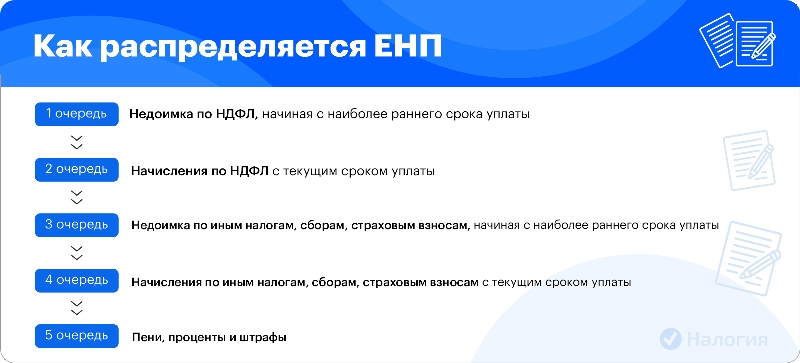

Как распределяется ЕНП

Когда единый налоговый платеж поступает на ЕНС, деньги по начислениям распределяются в строгом порядке. Этот порядок установлен Федеральным законом от 29.05.2023 N 196-ФЗ, в котором прописаны изменения в п. 8 ст. 45 НК РФ.

Порядок распределения платежей:

- Недоимка по НДФЛ, начиная с самого раннего срока уплаты.

- Начисления по НДФЛ с текущим сроком уплаты.

- Недоимка по иным налогам, сборам, страховым взносам, начиная с самого раннего срока уплаты.

- Начисления по иным налогам, сборам, страховым взносам с текущим сроком уплаты.

- Пени, проценты и штрафы.

Этот порядок действует в том случае, если средствами на ЕНС можно закрыть все обязательства. Если же денег не хватает, то приоритетным является НДФЛ. Остальные начисления закрываются оставшимися деньгами пропорционально долгам.

Для физических лиц с открытым ИП существует один счет ЕНС, поэтому действует такой порядок: единый платеж распределяется по всем начислениям без учета того, на уплату каких налогов налогоплательщик направил средства. Сначала деньги резервируются под списание имущественных налогов. Но если появятся более ранние обязательства, а единого платежа не будет хватать чтобы закрыть все начисления, средства из резерва будут разморожены, и списания с единого налогового счета будут направлены на погашение долгов с ранним сроком исполнения.

Как вывести деньги с ЕНС

Поскольку это ваши средства, вы можете распорядиться ими по своему усмотрению. Например, оставить на едином счете для оплаты будущих налогов или перечислить на свой банковский счет. Допускается возврат только положительного сальдо, и не более той суммы, что находится на едином счете.

Распорядиться средствами можно самостоятельно в личном кабинете налогоплательщика или подать заявление на возврат средств с ЕНС по форме КНД 1112542 — отдельно или в составе декларации 3-НДФЛ.

Пример

На следующий год после покупки квартиры Осипов заполнил декларацию на вычет, но заявление о распоряжении средств не приложил. Возврат налога после одобрения имущественного налогового вычета пришел на ЕНС и останется там до тех пор, пока Осипов не распорядится средствами, или пока не наступит срок уплаты очередного налога. Тогда налоговое обязательство будет погашено этими деньгами.

На следующий день после получения от вас заявления о распоряжении суммой ЕНС налоговый орган направляет в казначейство поручение о перечислении средств. Обратите внимание, что вы должны указать правильные реквизиты своего банковского счета. В противном случае срок возврата будет увеличен.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Если сальдо ЕНС ниже, чем вы предполагали

В случае несогласия с сальдо нужно обратиться в ФНС и провести сверку по ЕНС — отправить заявление по почте, отнести его лично в свою налоговую инспекцию или сформировать в личном кабинете.

Существует специальный сервис «Оперативная помощь: разблокировка счета и вопросы по ЕНС», в котором вы можете выбрать причину обращения, например, «Не согласен с уведомлением о задолженности», или «Не знаю, за что заблокирован счет, и как его разблокировать». Заполните все поля и укажите контактные данные.

Как самозанятые работают с ЕНС

Самозанятые налогоплательщики могут выбрать, как платить налог на профессиональный доход. Например, по старой схеме — в приложении «Мой налог» или по квитанции. В этом случае деньги будут сразу зачислены в погашение НПД.

Второй вариант — пополнить единый налоговый счет. Но в этом случае будет действовать порядок распределения единого платежа: сначала будут закрыты самые ранние обязательства, и если они возникли до срока уплаты НПД, то деньги будут направлены на их погашение.

Как узнать о задолженности по налогам

При формировании отрицательного сальдо налоговая в течение трех месяцев направляет в ЛК налогоплательщика требование об уплате задолженности (п. 1 ст. 70 НК РФ). В этом требовании указывается размер долга с детализацией и сроком оплаты. Если у должника нет ЛК, то документ направляется заказным письмом на адрес должника.

Форма извещения установлена Приложением 1 к приказу ФНС России от 02.12.2022 № ЕД-7-8/1151@.

Если задолженность составляет менее 3 тыс. рублей, то требование о ее погашении направляется в течение года со дня формирования отрицательного сальдо ЕНС (п. 2 ст. 70 НК РФ).

Для физического лица, зарегистрированного как ИП, сальдо формируется на едином ЕНС, поэтому в требовании указывается общая задолженность, включая ту, что появилась по итогам предпринимательской деятельности.

Долги необходимо погасить в течение 8 дней со дня получения уведомления об отрицательном сальдо ЕНС или позднее, если более долгий срок прописан в самом требовании (п. 3 ст. 69 НК РФ).

Частые вопросы

Разблокировка банковского счета занимает один день. Если этого не произошло, заполните заявление в сервисе «Оперативная помощь: разблокировка счета и вопросы по ЕНС».

Срок уплаты налога на имущество, транспорт и землю для физических лиц не изменился — не позднее 1 декабря.

Нет. Все налогоплательщики с 1 января 2023 года пользуются новым порядком расчетов с бюджетом. Только на режиме самозанятости можно продолжить платить НПД по старой схеме.

Заключение эксперта

С 01.01.2023 года единый налоговый счет ЕНС открыт и работает для всех налогоплательщиков РФ. Это новая система взаимодействия с налоговым органом, которая позволяет платить налоги по единым платежным реквизитам.

Теперь вам не нужно задумываться о том, какую квитанцию заполнять, и чему равна ваша общая задолженность перед бюджетом. При пополнении ЕНС в 2025 году деньги распределяются по налогам в соответствии с приоритетами.

Положительным сальдо ЕНС, например, при одобрении налогового вычета, можно распорядиться по своему усмотрению — оставить для погашения будущих обязательств или перечислить на свой банковский счет.