Зачем оценивать риск

Ответ на вопрос прост: чтобы избежать инвестиций в ненадежные активы. Однако требуются некоторые дополнения.

Американский рынок акций считается одним из самых стабильных и надежных. С 1965 года средняя доходность равна 10% в год. Однако в 2008 году внезапно произошел кризис, убытки составили -37%. Вывод прост: риск есть всегда, и он никогда не равен нулю.

Оценка риска идет в одном наборе с приемлемым для вас уровнем убытков и целями инвестиций. Размер вашего капитала, сумма, которую вы готовы потерять, и срок инвестирования влияют на выбор финансовых инструментов. У последних разная степень риска.

Рассчитать риск без математики

Доходность активов и уровень риска можно высчитать по математическим формулам. Мы о них поговорим чуть ниже. Однако любое прогнозирование станет бесполезным, если завтра выйдут неожиданные политические новости, ограничительные законы и т.п.

Например, долгое время китайские школы нанимали для преподавания английского языка не носителей языка — часто из России или стран СНГ. Новые законы в образовательном секторе обрушили котировки частных учреждений.

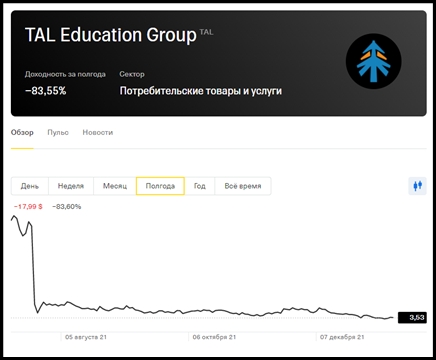

Акции TAL Education Group. Основное направление - репетиторские услуги в Китае.

Обвал произошел в конце июля 2021 года. При этом новости о скором регулировании китайскими властями частного образовательного сектора появились еще в мае. Поэтому порой зависимость между доходностью и риском возможно просчитать на уровне новостной повестки.

Существует общепринятое деление финансовых активов по уровню рискованности. Выглядит оно следующим образом.

|

Актив |

Уровень риска |

|

Низкий. Вклады до 1,4 млн застрахованы |

|

|

Умеренный |

|

|

Золото |

Умеренный |

|

Акции |

Высокий |

|

Фьючерсы и опционы |

Высокий |

Отдельно отметим инвестиции в фонды, следящие за индексами. Такое инвестирование следует отнести к рискованным, так как акциям приписывают высокий уровень. Однако управляющие компании фондов тщательны в выборе активов, чтобы гарантировать доход себе и своим вкладчикам. Более того, биржевые фонды ETF часто дают рекомендации новичкам, не способным самостоятельно отобрать бумаги. Мы бы их поставили между строчками «умеренный» и «высокий».

Таким образом, инвестирование всегда сопряжено с риском. К счастью, многие серьезные факторы, вызывающие его, мелькают в новостной повестке. Поэтому один из способов его прогнозирования и предупреждения — отслеживание новостной ленты, а также тематических каналов и блогов.

Маркировка риска на активах

Брокеры и биржи определяют уровень риска финансовых инструментов. Так, фонды ETF на Московской бирже имеют показатели от 1 до 7,7. Данная шкала отвечает европейским нормам.

Чем выше показатель, тем больше вероятность того, что акции резко пойдут вверх или вниз. Направление движения зависит от состава фонда и реакции рынка. Чем ниже значение, тем стабильнее активы. Однако прибыль по ним заметна лишь при долгосрочных инвестициях — от нескольких лет. И не забывайте, что низкая возможность убытка не значит, что она равна нулю.

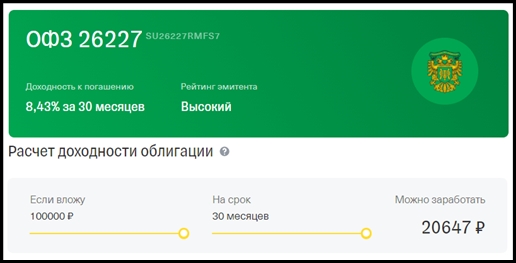

Некоторые брокеры самостоятельно маркируют активы по уровню и надежности эмитента. Например, Тинькофф указывает в облигациях рейтинг эмитента. У облигаций федерального значения он, как правило, высокий.

Кроме этого, инвестиции с повышенным риском недоступны для неквалифицированных инвесторов у всех брокеров. Для получения статуса профессионального инвестора нужно соответствовать определенным требованиям. Данная норма введена Центральным банком и призвана оградить начинающих участников рынка от рискованных активов.

Кредитные рейтинги и агентства

Существуют специальные организации, которые отслеживают новостную повестку, финансовое состояние эмитентов и настроения рынка. Аналитические агентства формируют кредитные рейтинги, доступные для всех инвесторов. В России действует четыре рейтинговых агентства, получивших лицензию от Банка России:

- АКРА;

- Эксперт РА;

- Национальное рейтинговое агентство (НРА);

- Национальные кредитные рейтинги (НКР).

Также существует тройка международных агентств, за рейтингами которых наблюдают во всем мире:

- Standard & Poor's;

- Moody's;

- Fitch Ratings.

Все перечисленные организации проводят качественный анализ: изучают компанию, рынок, текущую политическую и экономическую обстановку. В результате они выставляют инвестиционный класс, который является показателем стабильности и сохранности вложений.

Шкала кредитных рейтингов делится на несколько значений, где ААА — наивысший кредитный рейтинг, который указывает на надежность эмитента и способность обеспечить обязательства перед кредиторами, ВВВ — средний уровень надежности, который показывает, что у компании хороший уровень кредитоспособности, ССС — указывает на тяжелое финансовое положение компании, близкое к дефолту.

Формулы для расчета доходности и риска

Если оценок от рейтинговых агентств, брокеров и бирж недостаточно, можно сделать самостоятельные вычисления. Существует несколько формул для расчета доходности. Рассмотрим наиболее популярные варианты.

Как посчитать доходность портфеля

Показатель доходности говорит о том, сколько мы сможем заработать или уже заработали. Обычно он выражается в процентах от цены, по которой мы купили актив. Все, что сверху — наш доход. Общая формула доходности выглядит следующим образом:

(Pt + 1 − Pt + CF) / Pt,

где:

- Pt + 1 — текущая цена актива или в момент продажи;

- Pt — цена покупки;

- CF — промежуточный денежный поток от актива, например, дивиденды.

Пример

Вы приобрели акцию за 1000 рублей, а позже продали ее за 1500 рублей. За время владения акцией вы получили дивиденд в размере 30 рублей. В нашем случае формула выглядит так: (1500 - 1000 + 30) / 1000 = 0,53. Доходность составила 53%, вы заработали 530 рублей.

Из формулы следует исключить показатель CF, если держатель акций не получал дивиденды.

Кроме этого, доходность возможно рассчитать за определенный период — от одного дня до года или общего показателя. Формула не меняется, мы просто изменяем контекст расчетов.

Пример

1 мая 2020 года акции Яндекса стоили 2833,2 руб., а 1 августа — 5165 руб. Формула доходности такая же, меняем только входные данные: (5165 - 2833,2) / 2833,2 = 0,92. За три месяца доходность акций Яндекса составила 92%.

Посчитать соотношение риска и доходности

Существует несколько формул для подсчета прямой зависимости между риском и доходностью. Наиболее известны коэффициенты:

- вариации — coefficient of variation;

- Шарпа — Sharpe ratio;

- Сортино — Sortino ratio;

- Трейнора — Treynor ratio.

Далее рассмотрим каждый из коэффициентов.

Коэффициент вариации

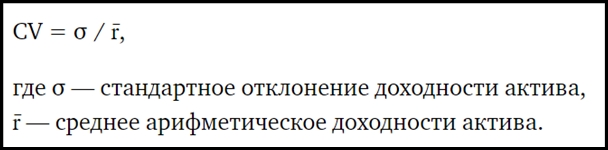

Коэффициент вариации выражается числом. Оно представляет собой измеритель риска, который приходится на доходность. Формула его такова:

Коэффициент вариации имеет смысл только при сравнении с другими активами. Так мы сможем увидеть разницу между значениями доходности и риска нескольких акций и других финансовых инструментов. Например:

Как мы видим, у BAC самый низкий коэффициент, но самая высокая доходность. Однако в то же время у него самое высокое стандартное отклонение.

Коэффициент Шарпа

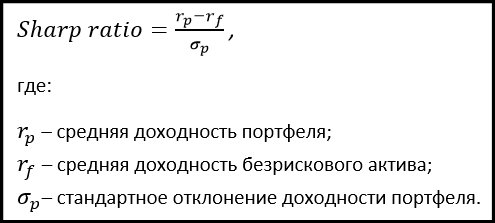

С помощью коэффициента Шарпа мы сможем рассчитать, во сколько доходность портфеля с рискованными активами выше безрискового варианта. Как правило, инвестиции без риска — это гособлигации или банковские депозиты.

Формула Шарпа выглядит так:

Пример

Доходность нашей рискованной инвестиции равна 20% в год, стандартное отклонение составляет 10%. В то же время доходность по гособлигации, которая является безрисковым активом, равна 7%. Считаем: (20% − 7%) / 10% = 1,3.

Мы получили значение 1,3. Доходность и риск нашего портфеля выше 1. Общая таблица значений коэффициент Шарпа выглядит так:

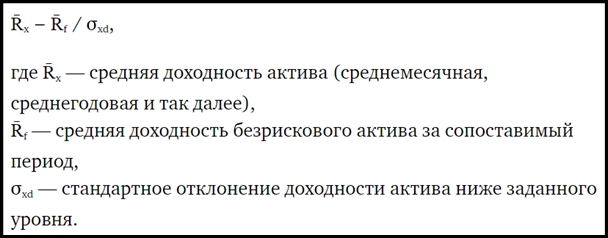

Коэффициент Сортино

Коэффициент Сортино похож на Шарпа, однако в нем изменен расчет риска. В расчете участвуют только показатели доходности до определенного значения. Зачастую границей является доходность безрискового актива или же нулевая ставка.

Суть в том, что по формуле положительные отклонения доходностей, которые превышают доходность безрискового актива, не представляют угрозы. Соответственно, разрешается исключить их из расчета риска. Поэтому в нем остаются отклонения, опустившиеся ниже границы доходности безрискового инструмента. Формула выглядит так:

Иначе говоря, в знаменателе учитываются только отрицательные значения — ниже уровня доходности. Такой ход позволяет убрать из расчетов колебания в благоприятные интервалы. Однако другая опасность в том, что можно не заметить инструменты с высоким риском.

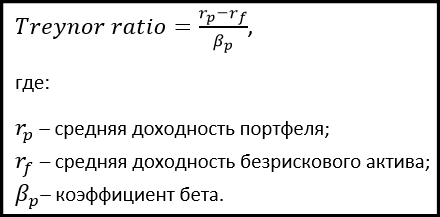

Коэффициент Трейнора

Коэффициент Трейнора похож на формулу Шарпа и Сортино, в нем также изменен расчет риска. Показателем выступает коэффициент бета. Бета отражает волатильность инструмента по отношению к рынку. Само значение Трейнора рассчитывается следующим образом:

Если значение беты расположено в границах от 0 до 1, то котировки актива движутся наравне с рынком. Одновременно растут индекс и акция. Если же результат ниже 1, то акции не повторяют движение рынка. В то же время, если бета равна 1, то движение акции и индекса полностью идентично. При результате больше 1 акции сильнее реагируют на рыночные настроения, чем фондовый индекс.

Однако мы не советуем покупать инструменты только лишь на основании одного коэффициента. Обязательно применяйте дополнительно другие техники анализа. Они позволят расширить картину, чтобы подобрать активы именно под ваши цели и стиль инвестирования.

Частые вопросы

Для новичка работа с формулами покажется трудной задачей. На первых этапах вполне реально пользоваться аналитикой от рейтинговых агентств. Со временем и с появлением опыта имеет смысл выработать собственную стратегию. В данном случае пригодятся формулы.

Самыми безопасными инвестициями считаются банковские депозиты и облигации. Обратите внимание на них, если не хотите рисковать.

Убыток по производным финансовым инструментам может достигать 100% и выше. Ими спекулируют лишь опытные трейдеры и инвесторы.

Под волатильностью понимают степень изменения котировок актива. Чем выше волатильность, тем чаще и сильнее изменяется цена. Ее направление трудно спрогнозировать, что влечет за собой риски.

Заключение

Для получения быстрого дохода подойдут ценные бумаги эмитентов второго эшелона. Их котировки наиболее волатильны, однако это высокорискованные инструменты. Вы либо заработаете за год нужную сумму, либо потеряете часть инвестиций, а то и весь капитал.

В то же время нет особого смысла рисковать, если вы копите средства к выходу на пенсию. С точки зрения исторической перспективы стоимость акций, например голубых фишек, всегда растет. Они могут просесть на фоне новостей, однако позже вернутся на свои позиции. Долгосрочного инвестора постоянные движения котировок не задевают.

Инвесторы, которым требуется постоянный и стабильный доход, рассматривают только низкорискованные финансовые инструменты. Это консервативная модель инвестирования. Им подойдут гособлигации, фонды облигаций и банковские счета с наиболее высоким процентом.