Что такое облигации

Как мы отметили во введении, данный актив чаще всего сравнивают с банковскими вкладами, и тому есть свои причины. Покупая на бирже облигацию, физическое лицо выдает заем эмитенту — компании, выпустившей бумагу. Последний обязуется вернуть средства в установленный срок с процентами. Выплаты по процентам называются купонами.

Пример

Вы купили облигацию за 1000 рублей, срок погашения составляет год, процентная ставка равна 10%. Через год вы получите обратно инвестированные 1000 руб., а также купон в размере 100 руб.

Сроки погашения бывают разные, некоторые исчисляются десятками лет. Точно также разнится процент дохода и периодичность выплаты купона: раз в квартал, полгода или год. Среди новичков и частных инвесторов пользуются популярностью бумаги с коротким и средним сроком погашения — до 5 лет.

При этом держатели имеют право продать актив досрочно, не дожидаясь срока погашения. Тогда получится вернуть полную сумму затрат, а также получить купоны, начисленные к моменту продажи.

Пример

Вы купили облигацию за 1000 рублей, а через полгода продали ее. Процентная ставка равна 10%. Кроме денег за сам актив вы получите также купонный доход за 6 месяцев владения. Он равен 50 руб.

Долговые бумаги размещаются и продаются на фондовом рынке. По этой причине рыночная стоимость не всегда равна номинальной. Так, если вы купили актив за 1000 руб., то его рыночная стоимость через полгода может как снизиться, так и подняться. Котировки зависят от политических и экономических новостей, финансовой отчетности эмитента и настроений рынка.

Отличие облигаций от банковского вклада

Банковские вложения физических лиц застрахованы агентством по страхованию вкладов (АСВ). В случае ликвидации банка, банкротства и других причин, по которым учреждение не сможет вернуть вклады и выплачивать проценты, АСВ в лице государства гарантирует возврат средств. Сумма возврата ограничена 1,4 млн руб.

Облигации не имеют никаких страховых защитных механизмов. Физическое лицо самостоятельно выбирает инструмент для инвестирования и принимает все возможные риски. Надежность выплат гарантирует только сам эмитент.

Поэтому перед тем как купить инструмент, необходимо изучить финансовое состояние компании и ее надежность, а не только срок обращения и доходность. Последнее как раз и является преимуществом по сравнению с банковскими депозитами.

По итогам 2022 года инфляция составила 11,94%. Основная масса банков не способна предложить ставку выше данного значения или приблизиться к нему. Доходность по облигациям имеет обратную картину.

Справедливости ради отметим, что далеко не все долговые активы по доходности обгоняют инфляцию. В то же время средняя ставка в банках в 2022 году составила около 6%.

Чем облигации отличаются от акций

На фондовой бирже участники рынка чаще всего инвестируют в два вида ценных бумаг: акции и облигации. Кратко рассмотрим разницу между ними.

Покупая акцию, физическое лицо становится акционером и совладельцем бизнеса. Это значит, что отныне он владеет долей компании и имеет право на часть прибыли, если эмитент выплачивает дивиденды. Особо крупные акционеры принимают участие в управлении организацией. Если же дивиденды не выплачиваются, держатель акции получает прибыль на ее перепродаже по более высокой цене.

Акции — это долевые бумаги, а облигации — долговые. Они не предоставляют лицу прав акционера и возможности участвовать в жизни компании. Фактически, купив бонд, физическое лицо выдает компании кредит под проценты.

Виды облигаций

Биржевые облигации размещаются коммерческими компаниями и органами власти. Большинство из них могут купить все физические лица.

Корпоративные облигации

Корпоративные бонды выпускаются коммерческими компаниями и банками для привлечения дополнительных инвестиций. Доходность и надежность по ним разнится.

Как правило, повышенной популярностью пользуются долговые бумаги крупных известных компаний, имеющих важное значение для экономики. Среди тех, кто выпускает облигации в России, наиболее известны Газпром, Лукойл, Сбербанк, Полюс Золото, Яндекс и др.

Владелец облигации при получении дохода должен уплатить подоходный налог в размере 13%. Прибавьте к этому также комиссию брокера.

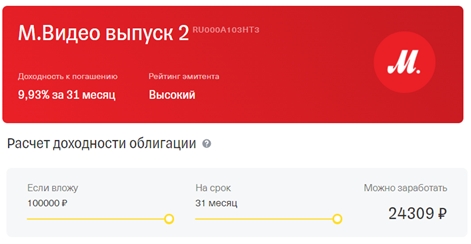

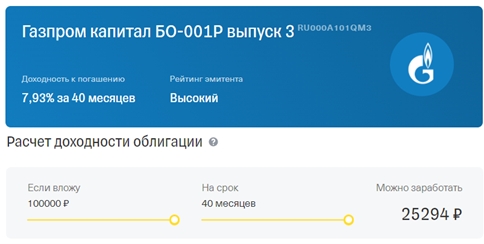

Пример

Если купить бонды Газпрома на 40 месяцев под 7,93% годовых на сумму 100 000, то через год доход составит в районе 7 930 руб. От полученной суммы нужно вычесть комиссию брокера и 13% НДФЛ.

Существуют также коммерческие облигации. Их размещают частные организации, однако не все физические лица могут их купить. Такие бонды обращаются по закрытой подписке или адресно вне фондовой биржи.

Государственные облигации

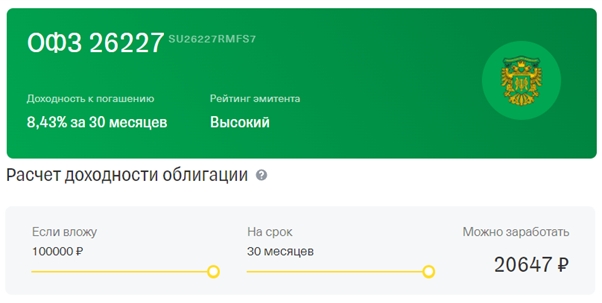

Государственные бумаги называются облигациями федерального займа (ОФЗ). Их главное отличие от корпоративных бондов в том, что они намного надежнее. По данному показателю они приближены к банковским депозитам, так как гарантом выплат выступает государство.

Невыплата средств возможна лишь при серьезном экономическом или политическом кризисе. Но даже в этом случае возможны сдвиги выплат, а не отказ от них. Так что купить облигации федерального займа физическому лицу — хорошая решение и надежная инвестиция.

В России государственные облигации выпускает Министерство финансов РФ. Сегодня на рынке обращается не менее 60 выпусков, все отличаются по срокам, доходности, типу купона и прочему.

Из-за низкой рискованности ОФЗ их доходность ниже, чем у корпоративных бондов. Если купить ОФЗ физическому лицу, то ставка все также выше, чем по банковским вкладам. Средняя доходность равна 7,5-8,5% годовых.

Муниципальные облигации

Право на размещение долговых бумаг предоставлено городам и регионам. Такие активы называются муниципальными или субфедеральными. Вырученные средства направляются на развитие городских и региональных проектов.

Доход от муниципальных бумаг также облагается налогом, а доходность немногим выше, чем по ОФЗ. Последнее связано с тем, что риски по ним выше. У города или региона риск банкротства выше, чем у государства. По этой причине советуем рассматривать размещения от крупных городов и обеспеченных регионов.

Народные облигации (ОФЗ-н)

Буква «н» в аббревиатуре ОФЗ-н означает «народные». Министерство финансов ввело подобные облигации для населения, чтобы привлечь больше физических лиц, а с ними и финансовые потоки. Срок их погашения обычно составляет три года. Государство продает ОФЗ-н только через уполномоченные банки. Таковыми выступают, например, Сбербанк, ВТБ и Почта Банк.

Комиссия по народным облигациям также взимается при досрочном погашении актива.

Доходность по ОФЗ-н выше, чем по обычным ОФЗ. Всего полагается 6 выплат, каждая следующая больше предыдущей. Например, в выпуске 53008RMFS доход постепенно растет с 5,0% до 8,87% годовых. На конец 2021 года в обращении находится 5 выпусков ОФЗ-н.

Недостатком является наличие комиссии в пользу банка. Чем большую сумму вы инвестируете, тем меньше комиссия. Минимальная стоимость сделки равна 10 000 рублей, в таком случае комиссия составит 1,5%. Если физическое лицо вкладывает от 50 000 до 300 000, то комиссия равна 1%, более 300 000 — 0,5%.

Евробонды

Евробонды размещаются в иностранной валюте на зарубежных площадках государствами и коммерческими компаниями. Российские эмитенты также продают евробонды для привлечения зарубежных инвесторов и иностранной валюты.

Если вы решили купить еврооблигации как физическое лицо, обращайте особое внимание на разницу курсов валют. При сильной волатильности налог и движение курсов могут значительно снизить потенциальную доходность.

Кому подойдут облигации

Долговые бумаги подойдут тем, кто хочет хранить часть инвестиций в надежных инструментах, гарантирующих доходность. Многие методики составления инвестпортфеля рекомендуют инвестировать в облигации.

Существуют, как минимум, три причины купить бонды:

- накопление средств в кратко- или среднесрочной перспективе;

- создание пассивного дохода;

- диверсификация инвестпортфеля, покупка защитных инструментов.

Как купить облигации

Физическому лицу проще всего вложить деньги в облигации через брокера на бирже. Существуют также возможности приобрести бонды через банк или паевый инвестиционный фонд. Рассмотрим каждый способ.

Как покупать облигации через брокера

Чтобы купить бонды на бирже, физическому лицу нужно открыть счет у брокера. Это обязательный посредник между инвестором и торговой площадкой, обеспечивающий доступ всем частным вкладчикам. Для открытия счета нужно заключить договор.

Сама процедура крайне проста, вам требуется:

- выбрать брокера;

- открыть счет;

- пополнить баланс счета;

- выбрать и купить облигацию.

Чаще всего трудности возникает на этапе выбора посредника. Им может быть специализированная организация или крупный банк, например, Сбербанк, Тинькофф, ВТБ. Для доступа к бирже потребуется установить на компьютер программу или приложение на телефон.

Брокер зарабатывает на комиссии с каждой сделки. При торговле через российских посредников они самостоятельно удерживают налог с вашего дохода.

Открыть ИИС

Разрешается иметь только один индивидуальный инвестиционный счет (ИИС). Он открывается через брокера и имеет некоторые налоговые льготы.

Так, если вы в течение трех лет не выводили средства с ИИС, а только пополняли его, то вам предоставляется право на инвестиционный налоговый вычет. Максимально разрешается вернуть ежегодно до 13% от годового взноса, но не более чем 52 тыс. рублей (13% от 400 000 руб.). Таким образом, повысится ваша итоговая доходность.

Купить ОФЗ-н через банк

Как мы отметили выше, купить «народные» гособлигации получится только через некоторые банки. На бирже ОФЗ-н не обращаются. К числу посредников в данном случае относятся Сбербанк, Почта Банк, ВТБ и Промсвязьбанк. Для покупки ОФЗ-н достаточно открыть брокерский счет в инвестиционном приложении перечисленных банков или обратиться лично в отделение.

Купить облигации через ПИФ

Паевый инвестиционный фонд (ПИФ) аккумулирует в себе средства инвесторов. Управляющая компания (УК) фонда решает, какие покупать облигации для извлечения максимальной прибыли. За свои услуги УК взимает комиссию, как правило, при покупке паев.

ПИФы специализируются на разных активах, в том числе и на бондах. Некоторые используют в своей работе только один конкретный инструмент. Таким образом, если у вас нет возможности или желания изучать финансовую отчетность эмитентов и следить за биржей, рассмотрите покупку доли в ПИФе.

Отметим, что ни один фонд не гарантирует постоянную и стабильную доходность. ПИФ никак не влияет на рыночные котировки. Даже если инвестор понесет убытки, фонд все равно заберет положенную ему комиссию за управление капиталом и работу специалистов.

Частые вопросы

С начала 2021 года любой купонный доход (выплаты) облагается НДФЛ. Он составляет 13% для резидентов и 30% для нерезидентов.

Для этого физическому лицу необходимо завести ИИС. Вычет типа А позволяет вернуть НДФЛ, а вычет типа Б — не уплачивать НДФЛ с прибыли по результатам инвестиционной деятельности.

Да, такое возможно. Процедура продажи бондов ничем не отличается от других инструментов. Главную роль играет ликвидность актива.

Это исторически сложившееся название. До появления электронных бирж долговые бумаги имели бумажный вид. При получении выплаты от нее отрывалась специальная часть — купон.

Заключение

Облигация — выгодный и надежный финансовый инструмент, который следует рассматривать наравне с акциями и банковскими вкладами. Данный актив находится между ними по доходности, уровню риска и относится к консервативным защитным инструментам. По этой причине инвестирование в бонды отлично подойдет для начинающих инвесторов и тех, кто желает защитить свои сбережения.