Что такое вычет за обучение простыми словами

При получении любого дохода — от трудовой деятельности, от продажи имущества, например, квартиры или автомобиля, — уплачивается налог. Размер НДФЛ составляет 13% от полученного дохода. Именно эти деньги возвращаются налогоплательщику с помощью налогового вычета.

Налоговый вычет за учебу входит в состав социальных вычетов, которые прописаны в ст. 219 НК РФ.

Налоговый вычет за обучение — это не облагаемая налогом сумма, которая вычитается из вашего дохода. И если в одном и том же году вы оплатили обучение и получили доход, с которого необходимо уплатить налог, то государство разрешает применить налоговый вычет. В итоге вы платите 13% налог с меньшей суммы: НДФЛ = 13% х (Доход - Вычет).

Если год уже закончился и налог на доход полностью оплачен, то переплату вернут вам на счет. Если же вы оплатили обучение в текущем году, то, по согласованию с ФНС, вы сможете не платить НДФЛ до тех пор, пока не закончится положенный вам возврат — но не дольше чем до конца года.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

За чье обучение дают вычет

Вы можете получить налоговый вычет, если оплатили:

Собственное обучение. Это может быть очная, заочная, дневная, вечерняя, дистанционная и любая другая форма обучения. Оплата должна поступить из собственных средств. Если вашу учебу оплатил работодатель, права на вычет у вас нет.

За детей — родных и опекаемых до 24 лет. Вернуть НДФЛ можно только за очное обучение детей. Подтверждением для налоговой будет справка для налогового вычета с места учебы.

За брата или сестру — не старше 24 лет и только по очной форме.

Что такое справка об обучении для налогового вычета

Справка из учебного заведения подтверждает, что студент проходит обучение по очной форме. Это имеет значение в том случае, если получатель вычета оплатил образование ребенка, брата или сестры. Если собственное — справка не требуется.

Справка для налогового вычета за обучение не имеет срока действия и заполняется в произвольной форме, принятой в конкретном вузе или институте. То есть установленного образца не существует. В дополнение к справке необходимо приложить платежные документы на оплату учебы.

По расходам с 2024 г. вместо вышеописанной справки можно взять в вузе другой документ об обучении — Справку об оплате образовательных услуг для представления в налоговый орган (Форма по КНД 1151158). Она включает в себя информацию о суммах, потраченных налогоплательщиком на образование, и информацию о форме обучения.

Сколько денег можно вернуть за обучение

Государство готово предоставить вычет на всю сумму расходов на обучение за год. Но существует лимит, выше которого вычет не одобрят:

- Платили за себя, брата или сестру — 120 тыс. рублей ежегодно.

- Вычет на ребенка студента очной формы обучения — 50 тыс. рублей ежегодно.

Имейте в виду, что нельзя вернуть налоговый вычет за обучение — это неправильное понимание льготы. На счет поступает только 13% от одобренной суммы. Это значит, что максимальная сумма возврата НДФЛ — 15 600 рублей (13% х 120 000) и 6500 рублей (13% х 50 000).

В указанный лимит в 120 тыс. рублей входят все социальные вычеты. И если в одном году вы кроме обучения одновременно оплатили лечение, то эти расходы суммируются, и вычет предоставляется с учетом ограничения по сумме.

Пример

Петров в 2023 г. оплатил учебу на 80 тыс. рублей и лечение на 100 тыс. рублей. При заполнении декларации эти расходы необходимо сложить. Так как сумма превышает лимит, вычет будет одобрен именно на сумму лимита, то есть на 120 тысяч.

Расходы на детей не суммируются с остальными расходами. То есть налоговый вычет на обучение ребенка в вузе или другом учебном заведении считается отдельно и составляет не более 50 тыс. рублей за каждого ребенка в сумме на обоих родителей (пп. 2 п. 1 ст. 219 НК РФ).

Пример

В 2023 г. Власова заплатила 60 тыс. рублей за образование младшего ребенка, 40 тыс. — за старшего, и 100 тыс. за свое лечение. На счет Власовой вернется 6500 рублей (13% х 50 000) за младшего, 5200 рублей (13% х 40 000) за старшего и 13 000 (13% х 100 000). То есть затраты на детей считаются отдельно.

Новые правила расчета с 2024 года

С 1 января 2024 г. увеличен размер налогового вычета за обучение — со 120 тыс. рублей до 150 тыс. рублей (абз. 8 п. 2 ст. 219 НК РФ). Кроме того расширен список родных, за которых можно вернуть деньги. Изменения работают по расходам 2024 г. и позднее (Федеральный закон от 28.04.2023 N 159-ФЗ).

Вычет на образование ребенка также вырастет — с 50 тыс. рублей до 110 тыс. рублей (пп. 2 п. 1 ст. 219 НК РФ).

По расходам 2024 г. можно будет вернуть налог за учебу супруга (-и) с лимитом в 150 тыс. рублей (Федеральный закон от 31.07.2023 N 389-ФЗ).

Налоговый вычет за заочное обучение

Получить налоговый вычет за заочное платное обучение можно только по собственным расходам. Если учился кто-то другой — ребенок, брат с сестрой или супруг — в возврате 13 процентов будет отказано.

Налоговый вычет за обучение в вузе по заочной форме не нужно подтверждать справкой из вуза, так как налогоплательщик имеет право на возмещение НДФЛ при любой форме своего обучения.

Также не ограничен список учебных заведений, при оплате которых можно можно получить вычет за заочную учебу — в вузе, колледже, на курсах и т.д.

Условия получения вычета

Чтобы получить налоговый вычет за обучение, необходимо учесть все требования налогового законодательства. С одной стороны, это несложно, а с другой — существует множество нюансов, незнание которых может занизить сумму выплаты или даже привести к отказу. Лучший вариант избежать ошибок и вернуть 13 процентов за обучение — обратиться к экспертам онлайн-сервиса «Налогия».

Лицензия учебного заведения

Вы имеете право вернуть деньги за учебу в любом образовательном заведении, но только в том случае, если у организации есть лицензия на оказание образовательных услуг (абз. 3 пп. 2 п. 1 ст. 219 НК РФ).

При наличии лицензии можно получить налоговый вычет за учебу в вузе, университете, институте, колледже, в учреждениях дополнительного образования, на курсах повышения квалификации, в автошколе, центре изучения иностранных языков, в детском саду, общеобразовательной, музыкальной, спортивной школе, и т.п.

Это правило распространяется как на российские вузы, так и на те, что находятся за границей. И вернуть 13 процентов за обучение в зарубежном колледже или университете вы сможете только при предоставлении с ФНС документа, подтверждающего статус учебного заведения.

Преподаватель ИП

Преподаватель ИП имеет право работать без лицензии, но только в том случае, если у него нет штата сотрудников и он преподает лично. При этом в едином государственном реестре индивидуальных предпринимателей должны быть сведения о том, что этот ИП ведет образовательную деятельность лично.

Академический отпуск

Правильно оформленный академический отпуск не лишает вас права на льготу (абз. 7 пп. 2 п. 1 ст. 219 НК РФ). И если вы или ваш ребенок прервали обучение, и в течение этого периода прошла оплата, вы имеете право подать на налоговый вычет за обучение.

Материнский капитал на образование

Сумма материнского капитала в расчете вычета за учебу ребенка не участвует. И если на счет вуза, школы или детсада вы внесли средства маткапитала, получить налоговый вычет и вернуть 13 процентов за учебу не получится. Льгота может быть одобрена только на собственные средства. То есть сумму материнского капитала необходимо вычесть из расходов на обучение, и оформить налоговый вычет на остаток.

Второе образование

Налоговый вычет можно получить за любое образование, а не только за первое. Вы можете всю жизнь учиться и ежегодно возвращать свои деньги. Главное, чтобы у вуза была лицензия, и оплата прошла из собственных средств.

Срок давности налогового вычета на студента

Вернуть налог за обучение можно только за три последних года. То есть в 2024 г. можно сделать вычет за 2023, 2022 и 2021 гг. За учебу, оплаченную ранее, возврат денежных средств Налоговым кодексом не предусмотрен.

Налог возвращается за тот год, в течение которого прошла оплата.

Пример

В 2019 г. Егорова оплатила сразу пять лет обучения сына в институте: с 2019 по 2023 гг. Она не сможет получить налоговый вычет за учебу ребенка, так как вернуть налог можно только за год оплаты, то есть за 2019 г., и трехлетний срок возврата уже прошел. Так что вернуть деньги за обучение сына в институте Егоровой не удастся.

Чтобы ежегодно оформлять возврат налога за учебу в институте, необходимо оплачивать обучение поэтапно, то есть в разные налоговые периоды.

Возврат НДФЛ за учебу через ФНС

Чтобы получить всю сумму сразу, необходимо заполнить декларацию 3-НДФЛ на возврат денег за учебу и отправить ее в налоговую инспекцию. Сделать это можно на следующий год после оплаты. И если вы внесли деньги в 2024 г., то подать декларацию необходимо в 2025, 2026 или 2027 гг. — в любой день без привязки к дате. Ниже мы подготовили пошаговую инструкцию, как это сделать.

Оформление через работодателя

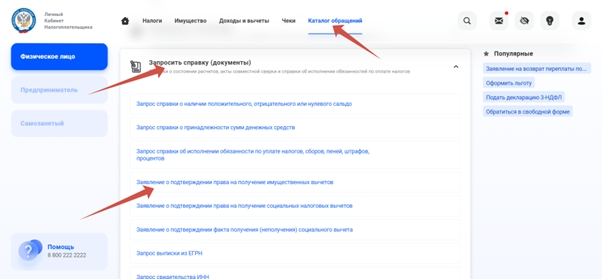

Получить вычет на образование, оплаченное в текущем году, можно только через работодателя. Для этого в личном кабинете на сайте ФНС заполните заявление на налоговый вычет за обучение.

По окончании 30-дневной камеральной проверки уведомление о вашем праве на вычет будет отправлено работодателю. После этого вы подаете в бухгалтерию заявление о предоставлении налогового вычета, и вам приостанавливают удержание НДФЛ из зарплаты. Кроме того, возвращают налог, удержанный с начала года.

Подробная инструкция: как получить вычет за обучение

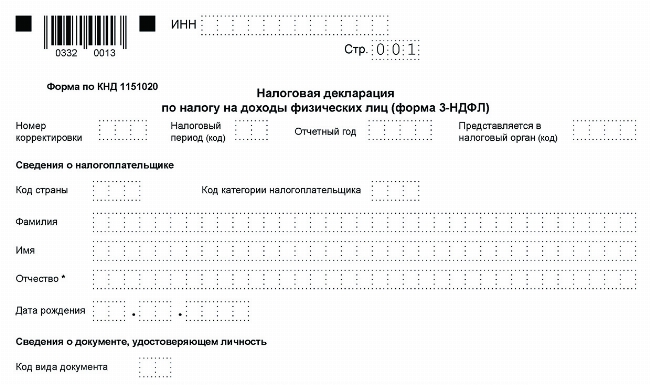

Получить налоговый вычет через инспекцию можно только на следующий год после оплаты обучения. Для этого необходимо заполнить декларацию 3-НДФЛ, собрать подтверждающие документы и отправить их в ИФНС по месту постоянной прописки.

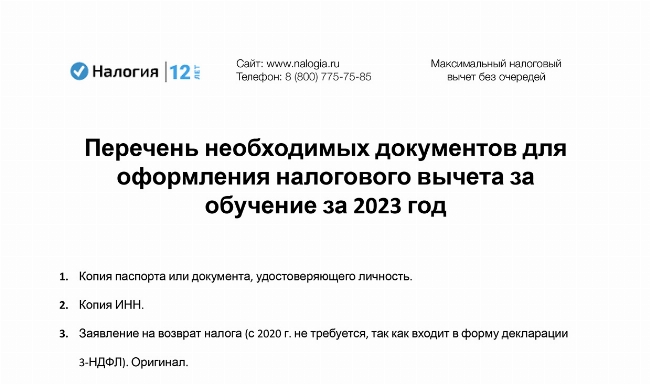

Шаг 1. Готовим документы вычета на обучение

Какие нужны документы для налогового вычета за обучение в вузе и других учебных заведениях:

- Декларация 3-НДФЛ. Если оформляете возврат по расходам за несколько лет, то каждая декларация заполняется на том бланке, что действовал в соответствующем году;

- Заявление на возврат денежных средств за обучение с реквизитами вашего банковского счета (с 2020 г. входит в состав декларации). На этот счет будут перечислены средства;

- Справка 2-НДФЛ от работодателя. Если оформляете за несколько лет, то каждая за тот год, за который возвращаете подоходный налог;

- Договор с образовательным заведением;

- Копия лицензии образовательного заведения. Не требуется, если лицензия указана в договоре или если договор заключен с преподавателем-ИП, который преподает лично;

- Платежные документы на оплату.

Чтобы получить налоговый вычет за обучение ребенка, дополнительно потребуется:

- Справка об обучении в вузе или другом образовательном учреждении, подтверждающая очную форму. В ИФНС подается оригинал справки;

- Копия свидетельства о рождении ребенка;

- Копия свидетельства о браке — если документы оформлены на одного супруга, а декларацию на обучение ребенка оформляет другой.

Ниже вы можете скачать список документов на вычет за обучение. Передайте их в налоговую инспекцию — лично при визите в ИФНС, онлайн на сайте ФНС через личный кабинет налогоплательщика или с помощью нашего онлайн-сервиса «Налогия».

Шаг 2. Заполняем декларацию 3-НДФЛ

Далее следует заполнить бланк декларации 3-НДФЛ и заявление о возврате части НДФЛ за обучение. Бланк декларации ежегодно меняется, поэтому подготовьте тот бланк, что действовал в отчетном году.

С 2020 г. заявление входит в состав декларации и не заполняется отдельно. Но если по каким-то причинам вы не заполнили заявление на возврат денежных средств за обучение (как пример — решили открыть новый счет), то у вас есть только три года, чтобы вернуть НДФЛ. Эти три года считаются от даты заявления, а не даты отправки декларации.

Пример

Орлов отправил декларацию за 2020 г. вовремя — в конце 2023 г. Но так как он решил открыть новый банковский счет, то заявление отправил только в начале 2024 г. В результате вычет ему одобрили, а в выплате денег отказали. Причина в том, что в 2024 г. уже нельзя вернуть НДФЛ за 2020 г., так как прошло более 3 лет.

Для всех налоговых вычетов существует единая унифицированная форма заявления (Приказ ФНС России от 17.08.2021 N ЕД-7-11/755@).

Шаг 3. Отправляем документы в ФНС

Документы за обучение можно отправить в инспекцию любым удобным для вас способом: отнести в инспекцию лично, по почте, переслать через ЛК налогоплательщика на сайте ФНС. Сохраняйте оригиналы всех документов. Даже если вы пересылаете сканы, инспектор имеет право запросить у вас оригинал.

Шаг 4. Ждем окончания камеральной проверки

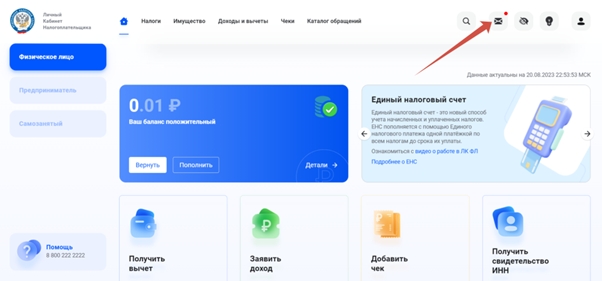

Камеральная проверка документов, подтверждающих ваше право на вычет за образование, занимает до трех месяцев (п. 2 ст. 88 НК РФ). Как только она завершится, вы получите уведомление в личном кабинете на сайте ФНС.

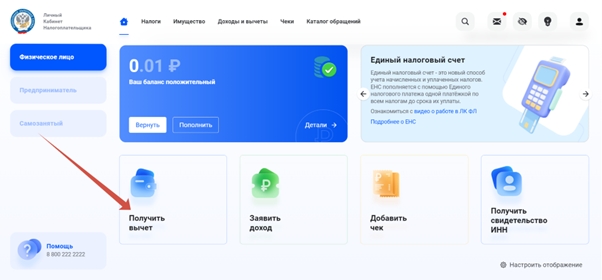

Шаг 5. Ждем поступления денег на счет

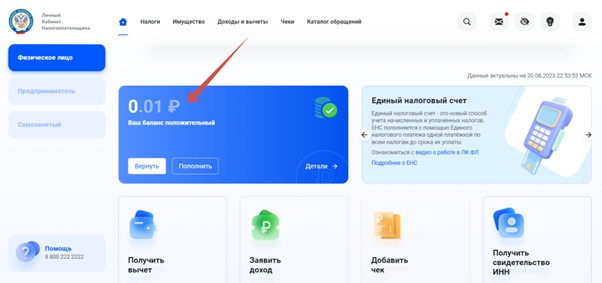

Сначала деньги поступят на единый налоговый счет налогоплательщика (ЕНС). Баланс счета можно увидеть в личном кабинете на сайте ФНС. После этого в течение 30 дней их перечислят на банковский счет, реквизиты которого вы указали в заявлении на возврат налога.

Полезные статьи о вычете за обучение

Существует большое количество жизненных ситуаций. Например, ребенок отдыхал и учился в детском лагере — что включить в вычет? Или вы оплатили курсы вождения в автошколе — вернут ли расходы на пересдачу экзамена? И многое другое.

Каждый случай у нас описан в отдельной статье. Кроме того задавайте вопросы в комментариях и получайте полную экспертную информацию.

|

Выберите, что вас интересует |

Где прочитать |

Важные моменты |

|

Общая информация о вычете |

Общее:

Размер вычета:

|

|

|

За детей |

|

|

|

Обучение в вузе |

|

|

|

Несколько вычетов одновременно |

|

|

|

Документы для возмещения НДФЛ |

|

Частые вопросы

Если оплата прошла до 2024 года, то нет. За 2021-2023 гг можно вернуть налог только при оплате за собственное обучение, а также за детей, брата или сестру. Возмещение НДФЛ за обучение супруга(-и) будет возможно по расходам 2024 г. и позднее.

Нет, вернуть налог за учебу можно только за последние три года. То есть в 2024 г. это 2023, 2022 и 2021 гг. Вычет за оплату обучения в 2020 г. получить уже не удастся.

За каждого ребенка можно будет получить до 110 тыс. рублей. Родители вправе поделить эту сумму в любых пропорциях.

Заключение эксперта

На налоговый вычет за обучение в 2024 году имеют право плательщики НДФЛ по ставке 13 или 15%. Возврат налога доступен за последние три года. И если вы платили за свое образование и/или за образование ребенка, брата или сестры, то можете вернуть часть денег за платное обучение. Для этого декларацию 3-НДФЛ и подтверждающие документы необходимо передать свою в налоговую инспекцию.