Почему нужно инвестировать сбережения

Перед тем как перейдем к теме статьи, кратко объясним, почему инвестировать деньги — лучший способ сберечь их. В каждой стране мира присутствует инфляция, где-то она выше, где-то ниже. По итогам 2022 года официальная инфляция в России составила 11,94%. Проще говоря, в среднем цены на потребительскую корзину выросли на 12%.

Также это значит, что в 2022 г. на одну тысячу рублей вы могли купить товаров меньше, чем в 2021 г. Если брать в расчет уже 100 тысяч рублей, то количество товаров и услуг, которые вы не сможете купить, увеличивается. Сработала инфляция и «съела» часть покупательской способности ваших денег.

Лучше вложить свободные деньги в финансовые инструменты, тогда вы сумеете не просто сберечь свой капитал, но и приумножить его через начисление процентов или продажу активов на бирже. Рассмотрим все варианты более подробно.

Банковские вклады

Для того чтобы вложить деньги в банковские инструменты, не требуется специальных знаний. Достаточно только выбрать банк с подходящими условиями и положить средства под проценты. Они начисляются один раз в определенный период: месяц, квартал, год и т.д.

Наиболее выгодным вариантом является капитализация вклада: полученные проценты добавляются к вложению, чтобы следующее начисление процентов было рассчитано с большей суммы денег.

Если вы ищете самый низкорискованный вид вложения, то следует инвестировать в банковские инструменты. Счета защищены Агентством по страхованию вкладов до 1,4 млн рублей. В случае финансовых трудностей у банковской организации государство вернет вложения в пределах этой суммы. Как правило, такое происходит при отзыве лицензии или банкротстве.

Однако банковский депозит подходит именно для сохранения сбережений и минимизации влияния инфляции. Процентная ставка большинства российских вкладов по итогам 2022 г. составила около 6%, что значительно меньше инфляции. В некоторых редких случаях ставка опережает ее при соблюдении условий банка. Таким образом, способ подходит для хранения капитала и получения небольшого дохода. Так, если вложить наши сто тысяч, то приумножить капитал не получится.

Инвестировать в облигации

Во всех следующих способах мы предлагаем вложить деньги в фондовую биржу. Для начала стоит обратить внимание на облигации. Это долговые ценные бумаги, которые размещаются на бирже компаниями и государством. Того, кто выпустил любую ценную бумагу, называют эмитентом.

Инвестировать в облигации значит выдать заем эмитенту. Последний обязуется в установленный срок вернуть долг с процентами. Долговые бумаги позволяют эмитентам привлечь дополнительные средства на собственные нужды.

При этом номинальная стоимость облигации (цена, определяемая эмитентом при выпуске облигации) равна обычно одной тысяче рублей. Далее, по истечении времени, рыночная стоимость может меняться в зависимости от финансовой отчетности, ликвидности эмитента. Соответственно, если вложить 100 тысяч рублей, то мы получим ориентировочно 100 облигаций.

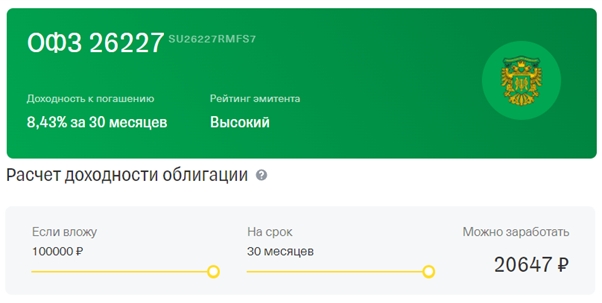

Доход зачастую зависит от типа эмитента и его надежности. Самым безопасным способом считается вложение денег в облигации федерального займа (ОФЗ), которые выпускаются Министерством финансов РФ.

Наиболее популярны облигации на 3 и 5 лет. Доходность по гособлигациям зачастую находится в районе 7,5-8,5% годовых. Так или иначе, это прибыльнее, чем инвестировать в банковские инструменты.

Доходом инвестора являются купонные выплаты — те самые проценты. Зачастую они выплачиваются один раз в определенный период: квартал, полгода, год.

Следом за ОФЗ идут субфедеральные или муниципальные бумаги от регионов и городов. По ним купоны чуть выше, но и риски также выше. В них лучше инвестировать, если вы готовы поднять границу риска.

Корпоративные облигации выпускаются коммерческими компаниями. Доходность по ним выше, чаще всего от 8%. Однако и риски неисполнения эмитентом своих обязательств тоже выше. Перед тем как вложить в них свои сбережения, необходимо проанализировать финансовую отчетность компании. Надежнее всего инвестировать средства в стабильные компании, желательно в «голубые фишки».

Доходность бумаг «Норильского никеля» равна 9,55% годовых. На 100 тысяч получится купить 105 облигаций (по цене со скриншота выше). Каждая выплата купонов равна чуть больше одной тысячи (1 002,75).

Облигации считаются безопасным инструментом на бирже, однако риск никогда не равен нулю. Если вы решили инвестировать деньги в облигации, убедитесь в надежности эмитента, изучите доход других инвесторов в прошлом и историю выплат. Инвестиции на фондовом рынке никак не застрахованы.

Другим недостатком облигаций является все также невысокая доходность. Во многом она практические равна инфляции или обгоняет ее, однако инвестиции в 100000 рублей под такой процент не позволят приумножить капитал многократно.

Вложить деньги в акции

Тем, кого интересует высокая доходность и не пугает доля риска, советуют инвестировать в акции. Это долевые ценные бумаги, при покупке которых инвестор становится акционером компании и собственником ее доли. Размер последней зависит от количества ценных бумаг на руках.

Вид дохода от инвестиций в акции

Есть два подхода того, как инвестировать в акции и приумножать свой капитал:

- капитализация компании;

- дивиденды.

Под капитализацией понимают рост стоимости компании, которая выпустила ценные бумаги. Если она успешно зарабатывает деньги и развивается, то ее акции дорожают. Инвестор, успевший ранее инвестировать в нее деньги, в нужный момент продает активы. Разница между ценой покупки и продажи считается доходом.

Дивиденды лучше всего подходят для получения пассивного дохода. Некоторые эмитенты делятся частью своей прибыли с акционерами, которые решили вложить в них деньги. Дивиденды выплачиваются один раз в определенный период: квартал, полгода, год. Решение о выплатах принимается на совете акционеров. Так, если финансовый отчет за период показал убытки, то размер дивидендов может быть уменьшен.

Риски и преимущества инвестиций в акции

Долевые бумаги являются самыми доходными инструментами из всех доступных для новичков.

Так, 1 мая 2020 года акции Яндекса торговались по цене 2833,2 руб. за штуку. К 1 августа их цена взлетела до 5165 руб. Следующий рекорд был побит 1 октября 2021 г. - 5679,2 руб. Но в мае 2023 года стоимость 1 акции равна 2030,8 рублей.

Представим, какой-то счастливчик купил бумаги Яндекса в мае 2020 г. Если в тот момент вложить сто тысяч рублей, то хватило бы на 35 акций. В октябре 2021 он их продал и выручил 198 772 рубля. Чистый доход до уплаты налогов почти 99 тысяч рублей.

Однако как вы можете видеть, на графике отмечено резкое падение котировок. Никто не защищен от рисков, даже держатели голубых фишек, к которым относятся акции Яндекса. Так что покупка активов на этапе роста вполне способна обернуться долгим и стабильным падением. После такого возврат на былые позиции занимает, как правило, долгое время. Продажа акций в данный период принесет только убытки.

Другим риском является банкротство компании. При таком раскладе событий стоимость акций рухнет до нуля, они ничего не будут стоить. Поэтому перед тем как инвестировать, стоит проанализировать финансовую отчетность эмитента и изучить сводки аналитических агентств. Порой вовремя прочитанная новость способна спасти ваши инвестиции, если успеете изменить состав портфеля.

Опытные инвесторы способны находить недооцененные и перспективные компании. Условно говоря, сейчас их акции стоят копейки, однако по всем параметрам они должны «взлететь». Тогда инвесторы приумножат свой капитал в 2-3 раза. Такой вид инвестирования сопряжен с более высокими рисками.

Вложить деньги в фонды

Предположим, вы желаете вложить средства в фондовый рынок, но вам некогда заниматься анализом. Тогда рассмотрите вариант инвестирования 100000 рублей в биржевой фонд или ПИФ.

Инвестировать в ПИФ

ПИФ расшифровывается как «паевый инвестиционный фонд», им руководит управляющая компания (УК). Инвесторы передают свои инвестиции УК, которая самостоятельно решает, куда инвестировать имеющиеся средства. В ответ вкладчики получают паи — доли фонда.

УК имеет право вложить деньги в ценные бумаги, недвижимость, драгоценные металлы и прочее. Если растет стоимость активов фонда, то растет и стоимость пая. Доходность формируется на его перепродаже обратно УК или другим инвесторам.

Для ведения деятельности привлекаются штатные специалисты. Они следят за рынком и решают, во что выгоднее инвестировать. Однако за свои услуги УК взимает комиссию и вознаграждение. Их точные размеры прописаны в договоре. Также УК не отчитывается перед инвесторами о составе активов ПИФа и совершенных операциях.

Пай далеко не всегда возможно купить и продать на бирже, все зависит от вида ПИФа. Порой сделки совершаются в офисе УК или доверенного банка. При этом ведущие банки России сами являются учредителями фондов. Например, Сбербанк является лидером в данной сфере.

Инвестировать в ETF

ETF расшифровывается как «exchange traded fund» — фонд, торгующийся на бирже. Их акции размещаются на бирже. Такие биржевые фонды являются самым простым способом вложить деньги без лишней рутины и, например, приумножить 100000 рублей.

Среди инвесторов популярностью пользуются ETF на индексы. Они предпочитают инвестировать в акции из состава определенного индекса и следуют за его котировками. Таким образом, покупка ценной бумаги фонда позволяет вам вложить сразу в несколько компаний. Вы получаете по маленькому кусочку каждой организации.

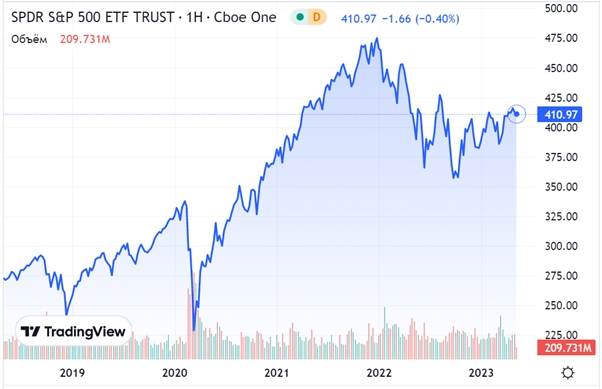

Например, возьмем известный индекс S&P 500. В его состав входят акции 500 самых крупных компаний из США. Его состав повторяет фонд SPDR S&P 500 ETF Trust. На 10-летнем отрезке средний доход в год равен 14,3%. Если вложить наши 100 тысяч при курсе доллара около 76 руб., то капитала хватит на три акции при цене 410.97$ за штуку.

При сохранении доходности на том же уровне в год прибыль равна чуть больше 14 тысяч руб. Данный вариант выступает классическим примером долгосрочной инвестиции. Эффективность можно повысить, если инвестировать доход обратно на биржу. Приумножить итоговый доход получится, если вложить капитал на несколько лет.

Инвестировать через ИИС

Тем, кто решит вложить сто тысяч рублей на 3 и более лет, мы советуем открыть индивидуальный инвестиционный счет (ИИС). Частные инвесторы инвестируют на бирже только через посредника — брокера. Для этого необходимо выбрать наиболее подходящую брокерскую организацию и открыть у нее брокерский счет.

Индивидуальный инвестиционный счет был создан государством для привлечения новых инвестиций на фондовый рынок и является разновидностью брокерского счета. Ежегодная максимальная сумма взноса — 1 млн рублей. Владельцам ИИС предоставляются право инвестировать и получать налоговые вычеты двух типов: А или Б.

Вычет по ИИС типа А предоставляет возможность вернуть часть ранее уплаченного налога по аналогии с имущественными, социальными и другими вычетами.

Максимальная сумма возврата составляет 52 тыс. рублей, это 13% от лимита вычета в 400 тыс. рублей. Ее разрешается получать ежегодно. Если вы будете каждый год инвестировать суммы меньше, то и сумма возврата снизится. Если больше — максимальный возврат ограничен 52 тысячами.

Вычет по ИИС типа Б освобождает от уплаты налогов на доход по сделкам с финансовыми инструментами. Например, вы решили выгодно вложить капитал в акции роста, продали их и получили прибыль. По закону положительная разница облагается 13% НДФЛ. В нашем случае вы освобождаетесь от данной обязанности.

Однако есть несколько ограничений. Так, в обоих случаях ИИС должен действовать не менее трех лет. Если вы вернули налог по вычету А, но закрыли договор на обслуживание ИИС ранее 3 лет, то обязаны вернуть государству деньги.

Со счета типа Б вывод дохода возможен только после трех лет с даты открытия. При этом дивиденды с акций не освобождаются от уплаты налога.

Еще одно ограничение — нельзя иметь несколько договоров ИИС, и в рамках договора нельзя получать одновременно оба вычета. Если однажды был применен вычет типа А, то получить вычет типа Б не получится.

Частые вопросы

Существуют доверительные управляющие, зачастую это сами брокерские организации. По договору вы передаете им в управление свой капитал. Управляющий получает право распоряжаться вашими средствами, инвестировать в активы, которые, по его мнению, принесут наибольший доход. Однако это никак не гарантирует, что вы не понесете убытки.

Да, но не следует. Опытные инвесторы советуют диверсифицировать портфель: поделить капитал на части и вложить в разные активы. Например, часть в акции, другую — в облигации, третью — в фонды. В худшем случае вы потеряете лишь долю капитала, в лучшем — убытки будут отбиты другими вложениями.

Да, брокерских счетов допускается иметь сколько угодно. Однако инвестиционный счет может быть только один и только у одного брокера.

ИИС открывается бесплатно. На некоторых тарифных планах брокер берет комиссию за обслуживание счета.

Заключение

Таким образом, существует сразу несколько способов инвестировать 100000 рублей. Из всего перечисленного лишь акции позволяют значительно приумножить капитал. Если же вложить деньги в долговые бумаги и депозиты, то вы в большей степени убережете их от инфляции и получите небольшой чистый доход. Выбирайте способ, во что вложить свои сбережения, на основе собственных целей и готовности к риску.