Что такое брокерский счет

Брокерский счет проще всего сравнить с банковским. Вы переводите деньги в банк и получаете возможность распоряжаться ими на свое усмотрение. Например, оставить под процент, оплатить услуги ЖКХ, перевести деньги на транспортную карту, купить что-либо прямо в приложении, если у банка имеется такой сервис. Так, в приложении банка «Тинькофф» получится купить билеты в кино.

Брокерский счет — это специальный счет для покупки и продажи ценных бумаг и валюты. Он открывается через брокера и без него доступ к фондовому рынку невозможен.

Брокерский счет (БС) работает примерно так же как банковский. На нем хранятся ваши средства и отображается информация о ценных бумагах, которыми вы владеете. Если для открытия банковского счета вы обращаетесь в банк, то для открытия БС необходимо заключить брокерский договор.

Через БС вы получаете возможность торговать ценными бумагами на многих фондовых рынках. Всем новичкам и неквалифицированным инвесторам на первых этапах доступны только российские биржи.

Что такое депозитарный счет

Утверждение о том, что ценные бумаги хранятся на БС, неверное, но упрощает понимание принципа работы. На самом деле при создании БС также открывается депозитарный счет. Он именуется счетом депо. Именно на нем хранятся все акции, облигации и прочие бумаги, купленные вами через брокера. Через ваш БС проходят лишь брокерские операции, например, перевод денег.

Учетом ценных бумаг на счете депо занимается депозитарий. Порой это отдельная структура в брокерской компании, а иногда самостоятельная организация. В обычные дни это не имеет особого значения, однако при банкротстве брокера разница становится заметна.

Так, если ваша брокерская организация обанкротилась, а депозитарий включен в ее состав, то придется пройти процедуру перевода активов к другому брокеру. Если же ваши активы хранит самостоятельный депозитарий, то никаких проблем нет. Просто открываете новый БС в другой компании.

За деятельностью депозитария следит сразу несколько организаций. Первая — Национальный расчетный депозитарий (НРД), ею владеет Московская биржа. НРД хранит сведения о количестве инвесторов и финансовых инструментов на бирже. Также депозитарии подчиняются законам страны и нормам, утвержденным Центральным банком и биржей.

При необходимости НРД имеет право обратиться к депозитарию за более точной информацией об акционерах. Именно депозитарий регистрирует все купленные инвестором активы.

Можно ли застраховать брокерский счет

Несмотря на то, что мы сравнили личный счет в банке с брокерским, между ними есть одно весомое различие. Так, активы в банке застрахованы государством. В случае ликвидации или банкротства банка Агентство по страхованию вкладов вернет вам до 1,4 млн рублей. В России система страхования БС пока что не разработана.

При банкротстве брокера денежные средства на БС не будут использованы брокером для погашения своих долговых обязательств. Но если вы дали согласие брокеру использовать ваших активы, тогда появляется риск потери денег. Речь идет о потере именно валютных активов, так как некоторые инвесторы держат крупные денежные суммы на БС. Поэтому намного безопаснее хранить деньги на банковском депозите. Все ценные бумаги, как мы отметили выше, хранит депозитарий.

|

Брокерский счет |

Счет в банке |

|

Страхования нет |

Застрахован до 1,4 млн руб |

|

За все операции отвечает сам инвестор |

Безрисковая инвестиция |

|

Ценные бумаги хранятся в депозитарии, при банкротстве брокера валюта сгорит |

Есть риск, что в случае кризиса государство не сможет вернуть деньги |

Отметим, что в странах Европы и США страхование брокерских счетов давно действует. Так, максимальная сумма выплат в Европе равна 20 000$, а в США достигает 500 000$.

Зачем нужен брокер и брокерский счет

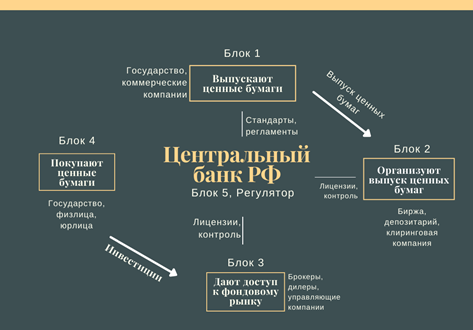

Ценные бумаги не хранятся на БС, а сам он никак не застрахован. Возникает вопрос о том, зачем он тогда нужен. Дело в том, что закон не позволяет частным инвесторам вести торговлю на бирже напрямую. Для этого требуется посредник, им как раз выступает брокер.

Биржевой брокер является профессиональным участником биржи точно также, как депозитарий, регистратор, клиринговый центр и прочие структуры на рынке. Для ведения данной деятельности все они получают лицензию у Банка России.

Более того, участниками торговых операций на бирже могут быть только дилеры и брокеры. Об этом гласит федеральный закон № 39 “О рынке ценных бумаг”. Поэтому все покупки и продажи совершаются брокером от вашего лица, а нажатия на кнопки — это заявки и команды ему.

Брокерская организация выполняет массу других функций и обязательств. Так, доход, полученный с разницы при продаже активов, с дивидендных акций и купонов по облигациям, облагается налогом. Вы получаете уже чистые деньги, так как брокер сам исчисляет и удерживает НДФЛ.

Если акции и облигации принадлежат иностранному эмитенту, то декларировать доход инвестор должен самостоятельно. Брокер предоставит необходимые документы, которые требуется приложить к налоговой декларации 3-НДФЛ.

Другой возможностью является доверительное управление. Если инвестор не хочет разбираться в анализе фондового рынка, отбирать акции и считать доходность, брокеры готовы взять эту задачу на себя. Специалисты компании получат право распоряжаться вашим капиталом в соответствии с вашими целями: извлечь доход, сберечь средства или создать пассивный заработок.

Виды брокерских счетов

Существует несколько видов брокерских счетов. Их классификация зависит от нескольких факторов. Первое деление, которое наиболее известно, основывается на виде торговли. Выделяют следующие типы БС:

- основной;

- срочный (опционный)

- маржинальный;

- внебиржевой.

- ИИС.

Основной БС самый распространенный и простой. Именно он подходит для большинства начинающих инвесторов. БС позволяет покупать и продавать валюту, акции и облигации — основные ценные бумаги большинства эмитентов.

Срочный брокерский счет необходим для торговли на срочном рынке производными финансовыми инструментами — опционами и фьючерсами. Это более сложные активы, которые не рекомендуются для торговли новичкам.

Маржинальный БС дает возможность взять кредит у брокера. Например, в определенный момент на рынке образовалась благоприятная ситуация для покупки акций «Газпрома», но у вас нет средств. Маржинальный счет позволяет занять у брокера нужное количество денег. Лимит кредита ограничен.

Внебиржевой БС позволяет совершать операции на рынках вне биржи. Как правило, при торговле через российского брокера речь идет о зарубежных фондовых рынках.

Индивидуальный инвестиционный счет (ИИС) предоставляет своему владельцу дополнительные налоговые льготы. Их использование накладывает определенные ограничения, например, на максимальную сумму взноса или срок «жизни» ИИС. Налоговый вычет повышает итоговую доходность ваших сделок.

Как открыть брокерский счет

В открытии БС нет ничего сложного. Вы, как заинтересованный клиент, выбираете организацию, которая предоставляет самые подходящие для вас услуги по соотношению цена/качество. Далее формируете заявку онлайн или обращаетесь в офис.

При электронной регистрации, как правило, шаги следующие:

- регистрация на сайте;

- указание номера паспорта, телефона и других личных данных;

- подтверждение личности: проверка через почту, телефон или загрузка скана паспорта;

- одобрение и первое пополнение БС.

Далее брокер предложит ознакомиться с договором в цифровом или бумажном виде, в зависимости от способа регистрации. После этого вы сможете управлять брокерским счетом через мобильное приложение, сайт или отдельную программу на компьютере.

Покупка и продажа для клиента также проходят легко. За нажатиями кнопок скрыты автоматизированные процессы, которые выполняет брокер.

Наиболее важным моментом является именно выбор брокерской организации, изучение тарифов и подводные камни. О них далее мы и поговорим.

Сколько стоит открыть брокерский счет

Чаще всего за открытие БС клиенты ничего не платят. Более того, разрешается иметь сразу несколько брокерских счетов. Открытие каждого нового, как правило, сейчас происходит бесплатно. Ранее это была платная услуга.

У некоторых посредников существует минимальная сумма для открытия брокерского счета. Под ней понимают минимальную сумму пополнения БС. Это означает, что для активации и совершения операций сумма взноса должна быть, к примеру, не менее 1000 рублей. Многие организации отказались от данного условия, однако местами оно встречается. Точно также редко можно встретить плату за неиспользование БС.

Каждый брокер зарабатывает на комиссиях со сделок своих клиентов на рынке. У всех она разная и меняется в зависимости от тарифного плана. Это ежемесячный процент с каждой сделки или от дневного оборота. Также может взиматься плата за обслуживание БС. Информация указывается в тарифе и договоре, а многие организации стали более лояльными к новичкам.

Кроме этого, существует комиссия депозитария, который хранит ваши акции и облигации. За его работу доплачивают клиенты брокера. и, наконец, комиссия биржи. Ее размер выражается в процентах от дневного оборота инвестора/трейдера.

От выбранного тарифа зависит, сколько комиссий вы будете уплачивать и в каком размере. В настоящее время клиентам предлагают комплексные тарифы. Это означает, что все вышеперечисленные платежи включены в одну комиссию. Она взимается при совершении сделки.

У какого брокера открывать брокерский счет

Первым делом стоит проверить наличие лицензии у брокерской компании. Обычно она доступна в открытом виде на сайте компании. Но мы советуем проверить ее на сайте Банка России. Там же ведется реестр мошеннических организаций, пирамид и прочих сомнительных финансовых предприятий.

Дополнительным фактором является рейтинг надежности. Он представлен на сайте брокера и в рейтингах кредитных агентств. Шкала надежности выражается значениями от А до Е, где самый высокий показатель равен ААА+. Нижнее пороговое значение, дальше которого не рекомендуется опускаться, это BB-.

Как мы уже отметили, изучайте тарифные планы. Если вы долгосрочный инвестор и совершаете 1-2 сделки в месяц, то вам подойдет тариф с комиссиями от каждой сделки. Трейдерам же такой вариант не выгоден.

Минимальный обязательный взнос у известных брокеров отсутствует. Однако лучше проверить данный пункт.

Не все российские брокеры предоставляют доступ к зарубежным биржам. Некоторые требуют наличия статуса квалифицированного инвестора. В таком случае вы сможете приобрести акции и облигации только тех иностранных компаний, которые торгуются на российских фондовых рынках.

Последний фактор выявится, когда вы уже станете клиентом брокера, — это удобство приложения. Здесь все индивидуально. Одним удобно торговать с телефона, другим с компьютера или по старинке — звонить брокеру. Исходите из своих вкусов.

Документы для открытия брокерского счета

Каждая компания определяет свой список документов. Основные документы следующие:

- паспорт;

- ИНН;

- СНИЛС, если у вас нет учетной записи на портале «Госуслуги».

Как только брокер получит все документы и сверит их, вам вышлют договор брокерского счета. Далее ваш счет будет зарегистрирован.

Пополнение брокерского счета

Итак, вы стали клиентом брокера, что дальше? Открытие брокерского счета еще не делает вас инвестором. Пока на нем нет средств, он считается неактивным. Пополнить БС разрешается несколькими способами:

- перевод с банковской карты;

- перевод со сберегательного счета;

- через брокерскую кассу.

Как правило, клиентам запрещено пополнять БС со счетов, которые оформлены на других лиц. Также перевод не состоится, если карта оформлена на вас, но часть личных данных не совпадает.

Частые вопросы

БС, а также все активы на нем в виде ценных бумаг и валюты, принадлежат клиенту, то есть инвестору. Однако некоторые трейдеры торгуют на понижение, и брокер выдает им в долг ценные бумаги других клиентов. Если брокер надежный, изначальный владелец убытков не понесет.

Сколько брокерских счетов можно открыть у одного брокера — ограничено лишь условиями договора. При этом никто не запрещает завести дополнительный БС в другой компании. Однако ИИС возможен только один.

Первым делом стоит определить свои инвестиционные цели. Для чего вы занимаетесь инвестированием? Возможно, вы хотите накопить на покупку, отпуск или даже пенсию. Для каждой цели нужна своя стратегия. Изучите другие наши статьи, в них найдете ответы.

Нет, а вот ценные бумаги и деньги на нем — да.

Заключение

Наличие брокерского счета является обязательным условием для торговли на фондовой бирже. Подходите к выбору брокера грамотно и не доверяйте компаниям, которые обещают своим клиентам доход значительно выше среднерыночного. Брокерский счет, прежде всего, — ваш инструмент для заработка.