Что такое амортизация облигаций

Представим стандартную ситуацию. Обычный частный инвестор покупает облигации (бонды) и рассчитывает на купонные выплаты в течение определенного периода. В срок погашения ему будет возвращена номинальная стоимость актива. Многие инвесторы используют облигации как альтернативу вкладу в банке, подбирая бумаги с конкретными сроками погашения.

Однако иногда эмитент гасит долг раньше и досрочно возвращает номинальную стоимость. С одной стороны, деньги вернулись быстрее, чем ожидалось, и возникает возможность реинвестировать полученные средства. С другой стороны, ситуация может отказаться неприятной. Ведь некоторые лица осознанно вкладывают средства на определенный срок под подходящий процент. Здесь же они неожиданно вернулись. Все дело в том, что для покупки были выбраны облигации с амортизацией долга.

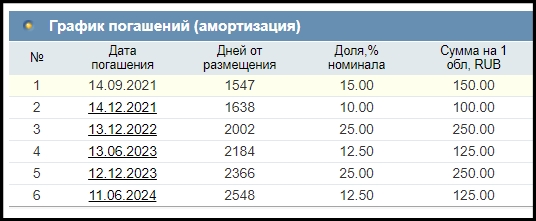

Амортизация облигаций — это возвращение номинальной стоимости держателю бумаги частями до наступления даты погашения. Долг выплачивается вместе с купонами или по собственному графику.

У основной массы долговых бумаг номинальная стоимость не меняется до завершения срока погашения. Проще говоря, вы купили ее за 1000 руб, столько же вам и вернут. Также в последнюю дату вам выплатят крайний купон.

Амортизированные облигации устроены по-другому. Держателю актива возвращают номинал не в конце срока, а частями. Они поступают вместе с купонными выплатами. Поэтому в день погашения инвестор получает купон и последнюю часть номинала. Частичное погашение номинальной стоимости называется амортизацией.

Обратите внимание на то, что амортизация снижает номинал. Поэтому если размер купонных выплат связан с номиналом, то он постепенно уменьшается. В большинстве случаев купон равен определенному проценту от номинальной стоимости. Отсюда и уменьшение объема выплат.

Кому нужны облигации с амортизацией

Бумаги с амортизацией долга выгодны прежде всего для самого эмитента. Они позволяют постепенно гасить задолженность перед инвесторами, а не аккумулировать большие суммы на своем балансе. Погашение номинала уменьшает размер будущих купонных выплат. В результате со временем снижаются затраты на обслуживание задолженности.

По этим причинам амортизационные облигации размещают эмитенты, которые получают основной доход по периодам. Например, лизинговые и строительные компании, кредитные организации, энергетические, металлургические предприятия и т.д. При этом они одновременно размещают привычные нам бонды с классическим видом выплат.

Кроме того, размещать облигации с амортизацией предпочитают регионы и муниципалитеты. Подавляющее большинство субфедеральных бумаг относятся именно к этому виду.

Города и области выплачивают долги после сбора налогов и поступлений из государственного бюджета. Такие трансферы происходят, как правило, по плану. Постепенное уменьшение купона снижает сумму общего долга. Это значит, что появляется возможность оформить новый заем.

Облигации федерального займа с амортизацией долга коротко обозначаются как ОФЗ-АД. Их как раз наоборот меньше всего. Отличительной чертой является долгий срок обращения, порой он достигает 30 лет. И все это время размер купонов постепенно снижается. По этой причине популярность ОФЗ-АД в настоящее время невысока. Они уступили место «народным» ОФЗ со сроком погашения 3 года, а также 5-летним бумагам.

При этом в 90-х годах объем ОФЗ с амортизацией среди всех гособлигаций достигал 60%. В современной истории России последнее размещение подобных бумаг произошло в 2011 году.

Зачем покупать амортизируемые облигации

При покупке классических долговых бумаг инвестированные деньги «замораживаются». Для их возврата придется дождаться срока погашения или продать актив на фондовом рынке. Однако в последнем случае стоимость продажи может быть ниже номинала. Поэтому придется потерять часть вложенных средств. Не забывайте о комиссии брокеру за исполнение сделки.

В то же время амортизированный долг эмитента перед инвестором начнет закрываться частями задолго до наступления срока погашения. Возникает больше вариантов и возможностей по управлению инвестпортфелем. Кроме того, возвращенную часть долга получится реинвестировать. Однако для такой стратегии доли от общей задолженности должно хватать на покупку новых инструментов.

Повышение доходности через ИИС

Средняя доходность облигаций с амортизацией долга ниже, чем у бондов с фиксированным купоном. При этом не забывайте, что купонные выплаты облагаются налогом. Это сказывается на вашем конечном доходе. Решением проблемы станет покупка ценных бумаг через индивидуальный инвестиционный счет (ИИС).

ИИС предоставляет своему владельцу право на инвестиционные налоговые вычеты. Существует два типа вычетов по ИИС — тип А и тип Б.

При оформлении вычета А налогоплательщику ежегодно возвращается до 13% от годового взноса, но не более 52 тыс. рублей, так как лимит вычета составляет 400 тыс. рублей. Если выбирается вычет Б, то при расторжении договора держатель счета освобождается от уплаты НДФЛ на доход от операций с ценными бумагами.

Таким образом, благодаря возвращенному налогу вы получаете дополнительный доход. Его сумма составляет 13% от всех средств, внесенных на ИИС.

Плюсы и минусы амортизации

У данного вида ценных бумаг имеются как преимущества, так и недостатки. Облигации с амортизацией позволяют намного быстрее вернуть вложенные средства. Как минимум, такой подход уменьшает риски. На бирже они присутствуют всегда.

Если вы активный инвестор, то возвращенные инвестиции можно снова вложить в фондовые инструменты и увеличить доходность за определенный промежуток времени. Особенно такой подход выгоден, если процентные ставки увеличиваются.

Однако если ставки по процентам идут вниз, то стоимость выпущенных ранее бондов на вторичном рынке увеличивается. По ним до сих пор высокие проценты. В то же время у новых бумаг доходность ниже, и, соответственно, меньше купон. Вполне возможно, что реинвестиция не принесет желаемого дохода.

|

Плюсы |

Минусы |

|

Ускоренный возврат средств |

Сниженный доход |

|

Позволяет инвестировать в рискованные инструменты |

Гособлигации с АД имеют невысокую ликвидность |

|

Реинвестирование |

При снижении процентной ставки доход с реинвестирования ниже |

Как найти облигации с амортизацией

Ознакомиться с характеристиками ценной бумаги возможно в ее описании — через торговый терминал или в приложении брокера. Кроме этого, существуют специальные сайты, которые собирают всю информацию о выпусках. Например, сайт Rusbonds.ru. Во вкладке «Облигации» в шапке главной страницы имеется подраздел «Амортизация». Он появляется только после прохождения регистрации и открытия личного кабинета.

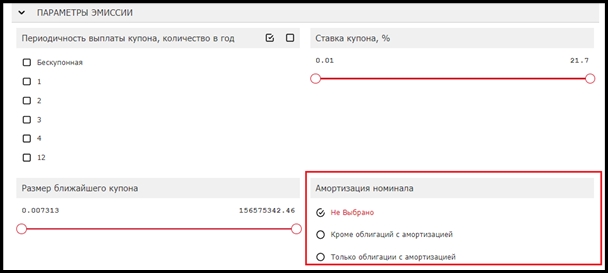

На сайте Московской биржи есть «Календарь облигационных выплат». В нем указаны даты погашения долговых активов и амортизационных выплат. Здесь находится фильтр всех облигаций. В выпадающей вкладке «Параметры эмиссии» можно выбрать бумаги с амортизацией номинала или без нее. Так что вручную анализировать весь рынок не придется.

Частые вопросы

Как правило, доходность у них ниже, чем у классических бондов. Поэтому стоит внимательно подходить к составлению облигационного портфеля.

Нет, так как это возврат долга, а не доход. Однако если вы купили бумагу по цене ниже номинала, то при погашении с разницы будет рассчитан НДФЛ.

Если вы купили амортизационную облигацию, то сама ставка никак не меняется. Постепенно уменьшается номинал, соответственно, размер купона уменьшается. Например, 10% от 1000 и 900 рублей.

Заключение эксперта

Амортизация долга облигаций — это постепенная выплата номинала до наступления срока погашения. Размер купонов тоже со временем становится меньше, потому что процент считается от остатка номинала. Чаще всего амортизацию предлагают субфедеральные и некоторые корпоративные бумаги. Преимуществом такой покупки является более быстрый возврат денег, а недостаток проявляется при снижении процентных ставок на рынке долговых бумаг.