Текущая доходность облигации: что это

Текущая доходность — это соотношение годового купонного дохода к актуальной стоимости облигации. Данный вид дохода дает возможность измерить выплаты от эмитента без оглядки на рыночную цену бумаги и дату погашения.

Расчет текущей доходности применяется, как правило, для сравнительного анализа долговых бумаг из разных выпусков. Показатель не зависит от стоимости активов при покупке, продаже, исполнении и разницы в цене между ними. Также не влияет на конечное значение доход от реинвестирования купонов.

Зачем знать текущую доходность

Из предыдущего блока стоит запомнить, что текущая доходность выражает отношение полученного купона к стоимости ценной бумаги по рынку. Проще говоря, нас интересует цена здесь и сейчас. По этой причине данное значение прибыли используется для краткосрочных вложений. Обычно это несколько месяцев или даже один купонный период. В такой ситуации движение котировок по активу не имеет колоссального значения.

Как посчитать текущую доходность облигации

При расчетах текущая доходность по ставке за один год обозначается сокращением CY (от английского «current yield»).

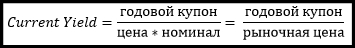

Формула расчета прибыльности выглядит следующим образом:

Иначе та же формула записывается как соотношение годовой купонной доходности к текущей цене ценной бумаги:

CY = C / P × 100%,

где:

- C — совокупный доход по купону за год;

- P — текущая рыночная стоимость актива без НКД.

Как правило, результат расчета должен выражаться в процентном виде. Для этого полученное значение умножают на 100%. В первой формуле данный этап был проведен, но пропущен для простоты.

При краткосрочных вложениях движением рыночной цены разрешается пренебречь. В самой же формуле ключ «цена» выражает процентное значение цены, ключ «рыночная цена» записывается в денежном эквиваленте.

Пример расчета текущей доходности

Для наглядности приведем пример и проведем расчет доходности облигаций по приведенной выше формуле. Предположим, номинальная стоимость облигации, которую мы собираемся приобрести, равна 1000 рублей. Это самый распространенный номинал на российском фондовом рынке.

Вводные данные следующие:

- ставка купона — 6,8% в год;

- стоимость на рынке — 860,42 руб. или же 86,042%.

Считаем:

CY = 6,8 / 86,042 х 100 = 7,9%

Обратите внимание, что в данном примере рыночная стоимость значительно ниже номинала. По этой причине значение CY превышает процент по купонам. В случае если стоимость ценной бумаги увеличится, то и текущая доходность изменится. Это динамический показатель.

Предположим, что цена бумаги на рынке поднялась до 910 руб (91%), тогда:

CY = 6,8 / 91 х 100 = 7,47%

Как видите, при повышении рыночной стоимости бумаги доход по облигации для держателя снижается. Справедлива и обратная ситуация: при снижении стоимости прибыль увеличивается.

Для чего считать текущую доходность

Как правило, оценивать показатель CY необходимо при выборе между двумя и более облигациями. Инвестор должен рационально определить, какой актив войдет в портфель.

Пример

Номинальная стоимость облигации «А» равна 1000 руб, а на рынке она торгуется за 1100 руб. Годовая ставка купона составляет 6%. Номинал второй бумаги «Б» равен 5000 руб, на вторичном рынке она продается за 5400 руб. Годовая ставка по нему также равна 6%. Инвестору предстоит выбрать один из двух активов для инвестиций.

Считаем значение для каждой бумаги:

CY для «А»: 6 / 110 х 100 = 5,45%

CY для «Б»: 6 / 540 х 500 = 5,55%

Как мы видим, потенциальная прибыль второго актива выше, чем первого. Соответственно, при выборе между двумя бумагами и равнозначности иных условий, второй вариант инвестиций окажется выгоднее.

Модифицированная текущая доходность

Под текущей модифицированной доходностью понимают прибыль от облигации, которая учитывает доход с купонов и от ценовой разницы самой ценной бумаги. Иначе говоря, модифицированная CY выражает соотношение годового купона к «грязной» стоимости облигации, которая включает в себя накопленный купонный доход (НКД).

Под «грязной ценой» чаще всего понимают общую стоимость ценной бумаги с учетом расходов на уплату накопленного купонного дохода. Соответственно, стоимость облигации без уплаты НКД называется чистой ценой.

Модифицированная доходность в спецификациях и формулах указывается как ACY (иногда MCY). Она используется также для расчета прибыльности краткосрочных инвестиций. Как отмечали выше, такое инвестирование может быть ограничено даже одним купонным периодом.

Формула расчета выглядит так:

Получившийся результат можно разделить на количество дней в году, а затем умножить на то количество дней, которое покупатель собирается держать активы. В результате мы получим значение потенциальной доходности от вложения.

Другая формула предлагает иной способ подсчета:

ACY = CY + (100 % — P %) / N %,

где:

- P — чистая цена без НКД, выражается в % от номинала;

- N — номинал ценной бумаги.

Однако, как правило, самостоятельно считать текущую или модифицированную доходность приходится только при глубоком анализе. Порой ее необходимо рассчитывать, если нужны самые свежие данные. Большинство специализированных сайтов, ресурсов или бирж уже приводят характеристики прибыльности облигации в ее спецификациях. Поэтому что-либо считать самому зачастую нет необходимости.

Частые вопросы

При расчете купонный доход за период делится на номинальную стоимость облигации.

Рассчет такой: (Стоимость ценных бумаг на момент расчета – Стоимость ценных бумаг на момент покупки) / Стоимость ценных бумаг на момент покупки.

Это цена приобретения облигации в расчете на 100 денежных единиц номинальной стоимости.

Да, облигационные купоны, как и дивиденды с акций, облагаются НДФЛ по ставке 13%. Владелец активов получает на брокерский счет уже «чистые» выплаты с уплаченным налогами. Самому ничего оплачивать не нужно.

Заключение эксперта

Различные типы прибыльности облигаций дают возможность провести оценку нескольких стратегий, активов и подобрать наиболее выгодный вариант для инвестиций. Также не забывайте о целях, которые требуется достичь через спекуляцию или даже долгосрочное инвестирование.

Так, при вложении в облигации на срок не более одного года стоит присмотреться к бумагам с высоким показателем текущей доходности (CY). Если покупка происходит не по номинальной стоимости, необходимо изучить модифицированную прибыльность. В любом случае недостаточно опираться только на один показатель. Следует оценить несколько мультипликаторов для снижения рисков.