Что такое социальный вычет на благотворительность

Вычет на благотворительность входит в состав социальных вычетов, предоставляемых налогоплательщику при совершении важных действий (пп. 1 п. 1 ст. 219 НК РФ). Таких, как оплата лечения и обучения, взносы на негосударственную пенсию и многое другое.

Благотворительная помощь — важный социальный шаг, который поощряется государством. Если вы перечисляете деньги в благотворительный фонд, финансово участвуете в гуманитарных мероприятиях, жертвуете на защиту природы — вы имеете право вернуть часть затрат. Происходит это за счет ранее уплаченных налогов.

Кто имеет право вернуть НДФЛ за благотворительность

На возврат налога за благотворительность может претендовать только плательщик подоходного налога по ставке 13-22% при наличии налогооблагаемых доходов. Такими доходами может быть официальная заработная плата и другие источники, с которых уплачивается подоходный налог.

|

|

Обязательный статус |

|

1. |

Налоговый резидент РФ |

|

2. |

Плательщик НДФЛ по ставке 13-22% |

Второе условие для получения льготы — статус налогового резидента РФ на последний день отчетного года. Этот статус присваивается как гражданину России, так и иностранцу при пребывании на территории России в течение 183 дней за последние 12 месяцев, идущих подряд. Нерезидент не может претендовать на возврат налога, даже если занимается благотворительной деятельностью в РФ.

За какие взносы на благотворительность можно получить вычет

Чтобы получить налоговый вычет, необходимо помнить о правилах оформления пожертвования. Налоговым кодексом строго определен список получателей (пп. 1 п. 1 ст 219 НК РФ). И если помощь оказана юридическому лицу вне списка, налоговый вычет за благотворительность получить не удастся. Также нельзя вернуть налог при прямой помощи физическому лицу — сделать это можно только через благотворительную организацию.

Пример

Ильин отправил деньги на банковскую карту больного соседа. Он не сможет получить налоговый возврат за пожертвование — при перечислении денег физическому лицу такого рода льгота не предоставляется.

Для того чтобы впоследствии оформить социальный вычет, пожертвования можно перечислять:

1. Благотворительным организациям.

Пример

В 2024 г. Котов перечислил деньги в Москву в благотворительный фонд. В 2025 г. он заполнил декларацию 3-НДФЛ и с подтверждающими документами на возврат НДФЛ передал ее в ИФНС по месту постоянной регистрации. В итоге Котову вернули часть уплаченного им взноса.

2. Социально ориентированным некоммерческим организациям на осуществление ими деятельности, предусмотренной законодательством Российской Федерации о некоммерческих организациях.

3. Некоммерческим организациям, осуществляющим деятельность в области науки, культуры, физической культуры и спорта (за исключением профессионального спорта), образования, просвещения, здравоохранения, защиты прав и свобод человека и гражданина, социальной и правовой поддержки и защиты граждан, содействия защите граждан от чрезвычайных ситуаций, охраны окружающей среды и защиты животных.

Пример

Шишкин отправил деньги в некоммерческую спортивную организацию, в которой его сын занимается плаванием. На следующий год он вернул часть средств за благотворительность.

4. Религиозным организациям на осуществление ими уставной деятельности.

5. Некоммерческим организациям на формирование или пополнение целевого капитала, которые осуществляются в порядке, установленном Федеральным законом от 30 декабря 2006 г. N 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций».

Размер вычета на благотворительность

По общим правилам суммарный размер всех социальных вычетов ограничен 150 тыс. рублей в год. Но несмотря на то, что компенсация на благотворительную помощь относится к социальным вычетам, это ограничение на него не распространяется.

Сумма льготы рассчитывается, исходя из годового дохода налогоплательщика. В расчет берется год пожертвования, и максимальный размер вычета не может превышать 25% от дохода за указанный налоговый период.

На счет налогоплательщика возвращается до 13% от суммы пожертвования. В итоге максимальный размер возврата составляет 13% от четверти годового дохода.

Пример

В 2024 г. Антипов потратил на пожертвования 300 тыс. рублей. Его годовой доход за тот же период составил 5 млн рублей. Максимальный размер льготы при таком доходе составляет 25% * 5 000 000 = 1 250 000 рублей. Фактический размер пожертвования был меньше, значит в 2025 г. Антипов имеет право получить вычет на всю сумму взноса, то есть на 300 тыс. рублей. На его счет вернется 13% * 300 000 = 39 000 рублей.

Если субъект РФ принимает соответствующий закон, лимит может быть увеличен до 30% годового дохода налогоплательщика.

Возвращать средства за благотворительность можно ежегодно, учитывая расходы за предыдущий год или предыдущие три года, если это не делалось ранее. Так, в 2025 году подаются декларации за 2022, 2023 и 2024 гг.

Социальный вычет по расходам на благотворительность не может превышать 25% от годового дохода, и превышение нельзя перенести на доходы другого налогового периода.

Пример

В 2024 г. Фролов пожертвовал 800 тыс. рублей. Доход Фролова за тот же период — 3 млн рублей, значит, максимальный вычет не может превышать 25% * 3 000 000 = 750 000 рублей. В итоге Фролов вернет себе 13% * 750 000 = 97 500 рублей.

Благотворительная организация должна принять и использовать ваше пожертвование. Если взнос возвращен, а вычет уже получен, его придется вернуть. Необходимо подать в налоговый орган декларацию 3-НДФЛ, указать в качестве дохода социальный вычет на благотворительность и уплатить 13% — то есть вернуть ранее полученную сумму.

Пример

В 2023 г. Лукин пожертвовал в некоммерческую организацию 50 тыс. и в 2024 г. получил 6500 рублей (13% * 50 000). Но в конце года организация закрылась, и Лукину вернули его взнос. Теперь он обязан до 30.04.2025 г. заполнить декларацию, включить в нее весь полученный вычет — 50 тыс. рублей, и до 15.07.2025 г. уплатить налог 6500, то есть вернуть те деньги, что были ему выплачены после применения налоговой льготы.

Налоговый вычет при неденежной благотворительности

Не всегда благотворительность оказывается в денежной форме. Часто благотворители дарят имущество или права в общеполезных целях (ч. 1 ст. 582 ГК РФ).

Предметом благотворительности могут стать как деньги, так и имущество, имущественные права и безвозмездные услуги. И за все эти пожертвования можно вернуть часть средств.

Понятие «вещи» раскрывается в ст. 128 ГК РФ. В состав объектов гражданских прав входят:

- вещи (включая наличные деньги и документарные ценные бумаги), иное имущество, в том числе имущественные права (включая безналичные денежные средства, бездокументарные ценные бумаги, цифровые права);

- результаты работ и оказание услуг;

- охраняемые результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (интеллектуальная собственность);

- нематериальные блага.

Чтобы подтвердить размер возврата НДФЛ за благотворительность, необходимо к пакету документов приложить акт приема-передачи, платежные документы и декларацию 3-НДФЛ.

Пример

В 2024 г. Осипов оборудовал школе спортивный зал. Все оборудование было передано по акту приема-передачи, а стоимость подтверждена платежными документами. На следующий год Осипов вернет 13% от затрат на благотворительность в пределах 25% годового дохода.

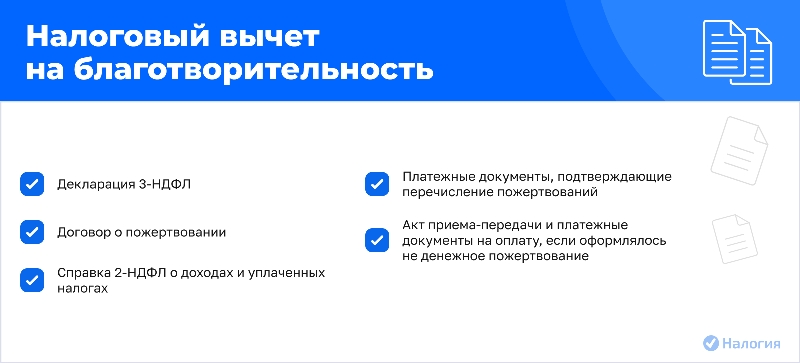

Документы на вычет за благотворительность

Обязательные документы:

- Заполненная декларация 3-НДФЛ. Оригинал.

- Договор о пожертвовании. Копия.

- Платежные документы, подтверждающие перечисление пожертвований. Копии.

- Акт приема-передачи и платежные документы на оплату, если оформлялось не денежное пожертвование. Копия.

Рекомендуемые документы:

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем). Оригинал.

Отправить документы в налоговый орган можно несколькими способами: по почте с описью вложения, через сайт ФНС России после регистрации в личном кабинете налогоплательщика или с помощью сервиса «Налогия».

Как и когда можно получить вычет за благотворительность

По окончании налогового периода, в котором были осуществлены благотворительные пожертвования, необходимо подготовить пакет документов на получение вычета и подать в ФНС. Сделать это можно в течение трех последующих лет.

Пример

В 2022 г. Пиманов отправил деньги на счет благотворительной организации, но вычет не заявлял. В 2025 г. он подготовит декларацию 3-НДФЛ за 2022 г. и передаст ее вместе с другими подтверждающими документами в ИФНС. Обратите внимание, что справка 2-НДФЛ также будет за 2022 г. Если до конца 2025 г. Пиманов не заявит свое право на вычет, в 2026 г. ему будет отказано, так как с момента уплаты взноса пройдет более трех лет.

Вычет за пожертвование в 2024 г. может быть оформлен в 2025, 2026 или 2027 г. В 2025 г. подавайте декларации за 2022, 2023 и 2024 гг.

Общий срок возврата НДФЛ составляет около 4 месяцев: камеральная проверка длится до трех месяцев, затем берется 10 дней на принятие решения и месяц на отправку денег на счет налогоплательщика.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Частые вопросы

Ежегодно. Каждый раз вы оформляете возврат НДФЛ за предыдущий год или за три года, если не делали этого ранее.

Нет, несмотря на то, что этот вычет входит в состав социальных, расчет идет отдельно. Лимит в 150 тыс. рублей — для лечения и прочего. Вычет на благотворительность — в пределах 25% от годового дохода налогоплательщика.

Нет, получателями пожертвования могут быть только юридические лица. При перечислении денег на счет физического лица в вычете будет отказано.

У вас есть три года, чтобы оформить возврат. Если пожертвовали в 2024 г., возвращайте налог на благотворительность в 2025, 2026 или 2027 г.

Нет, социальный налоговый вычет не имеет переносимого остатка. Поэтому вы можете вернуть средства лишь в пределах указанных сумм.

Заключение

Налоговый вычет при пожертвованиях на благотворительность в 2025 году предоставляется в пределах 25% от годового дохода. Учитывайте список организаций-получателей, собирайте правильный пакет документов и следуйте процедуре оформления. Делитесь информацией со своими близкими и возвращайте все положенные по закону деньги.