Что такое налоговый вычет на студента вуза

Вычет за учебу студента в вузе относится к социальным (ст. 219 НК РФ). Многие формы и виды обучения являются платными. В некоторых случаях государство позволяет вернуть часть потраченной суммы за счет уплаченного ранее подоходного налога. Это и есть налоговый вычет.

Налоговый вычет позволяет уменьшить налогооблагаемую базу по НДФЛ — не стоит путать с НДС. В результате человек платит меньше налога либо ему возвращается образовавшаяся переплата.

Кто имеет право на налоговый вычет

Чтобы оформить налоговый вычет с образования студента в вузе, необходимо отвечать двум условиям:

|

№ п/п |

Условия получения возврата на студента |

|

1. |

Быть резидентом, то есть проживать в России не менее 183 дней в течение 12 месяцев подряд |

|

2. |

Иметь доход, облагаемый подоходным налогом по ставке 13-22%, и платить с него НДФЛ. |

Сколько денег можно вернуть и за кого

Вернуть 13% процентов за обучение в институте или другом учебном учреждении разрешается за себя, за брата или сестру в возрасте до 24 лет, а также за ребенка до 24 лет или подопечного, если получатель является опекуном (пп. 2 п. 1 ст. 219 НК РФ). В 2024 г. в этот список добавлены супруги. При оплате их обучения также можно получить налоговый вычет.

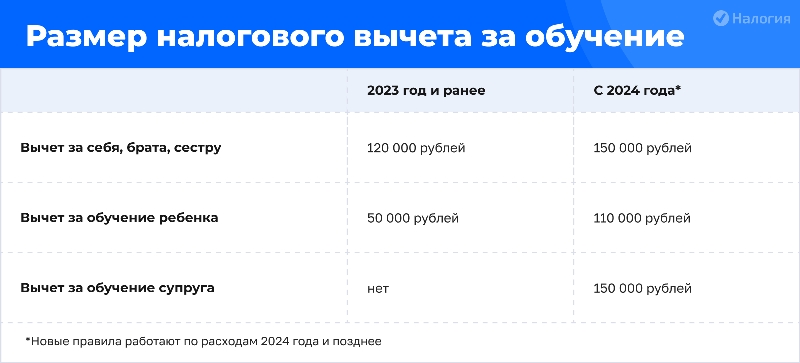

Если учитесь вы, ваш супруг, брат или сестра

Социальный налоговый вычет, в том числе за обучение, ограничен максимальной суммой. По расходам 2022 и 2023 г. лимит составляет 120 тыс. рублей в год, и вернуть подоходный налог получится не более 15 600 руб. Это максимальная сумма по затратам на собственную учебу и за учебу сестры или брата в вузе.

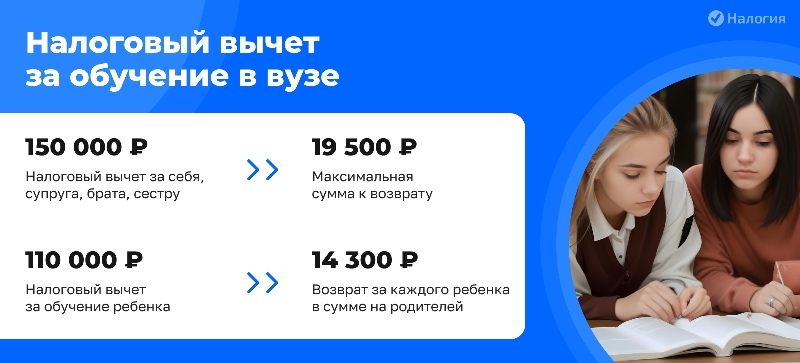

С 2024 г. размер вычета увеличен до 150 тыс. рублей — только по расходам, начиная с 01.01.2024. И эта сумма предоставляется при оплате за себя, брата, сестру, а также супруга.

Пример

Иван в 2024 г. поступил в вуз и заплатил сразу 450 тыс. Он вернет только максимально положенную сумму — 19 500 (13% от 150 000). Брат Ивана студент того же вуза, но оплату он разделил на 3 года — по 150 тыс. за каждый год. Он ежегодно будет возвращать по 19 500 руб, и по итогу получит 58 500 рублей.

В примере выше Иван, в отличие от брата, потерял в деньгах, потому что оплатил все курсы вуза сразу. Но не всегда учебные заведения предоставляют возможность рассрочки.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Если учатся ваши дети

С детьми и подопечными ситуация иная — лимит вычета на 2022 и 2023 г. установлен в размере 50 тыс. рублей в год, и за каждого ребенка-студента получится возместить 6500 руб. Возвратить налог за учебу в вузе может каждый из родителей, но общая сумма на обоих родителей не может превышать лимит в 50 тыс. рублей. Еще одно ограничение — возраст ребенка до 24 лет, и он учится очно.

С 2024 г. размер вычета за учебу детей увеличен до 110 тыс. рублей. Возврат составляет 14 300 руб. за каждого ребенка в сумме на обоих родителей.

Налоговый вычет для студентов, за которых заплатили родители, не входит в сумму лимита 150 тыс. рублей и считается отдельно.

Пример

Петровы платят за вуз сына 180 тыс. в год. Они могут получить вычет за обучение ребенка в вузе по очной форме в размере 110 тыс.

Чтобы оформить вычет НДФЛ на студента, необходимо оплачивать его образование из собственных средств. Если ребенок учится на бюджете, возмещение оформить не получится.

За какую учебу можно вернуть деньги

Не за каждую учебу разрешается оформить налоговый возврат. Все зависит от степени родства, возраста и формы обучения.

Собственное обучение в вузе

В данном случае государство не ставит ограничения. Разрешается оформить возврат за обучение в институте по любой форме: очная, заочная, вечерняя и любая другая. Получить налоговый вычет студенту возможно только в размере до 150 тыс. рублей (по расходам с 2024 г.).

Обучение супруга, брата и сестры в вузе

Если за собственную учебу практически всегда разрешается вернуть налог, то в отношении супруга, брата или сестры вычет по НДФЛ положен только за студентов на очной форме обучения. За супругов — только с 2024 года!

Налоговый вычет с обучения в институте брата или сестры предоставляется, если им еще не исполнилось 24 года и они учатся на очной форме. Учитываются также ординатура, аспирантура, курсанты и интерны очной формы обучения.

Таким образом, возврат 13% полагается только за студента очного отделения вуза. За оплату образования супруга, брата или сестры, учащихся по заочной форме обучения, возврат НДФЛ не полагается.

Обучение детей

С детьми аналогичная ситуация, как с братом или сестрой. Налоговый вычет за учебу ребенка в колледже или вузе по очной форме удастся в том случае, если студенту еще не исполнилось 24 года.

Документы для вычета за обучение в вузе

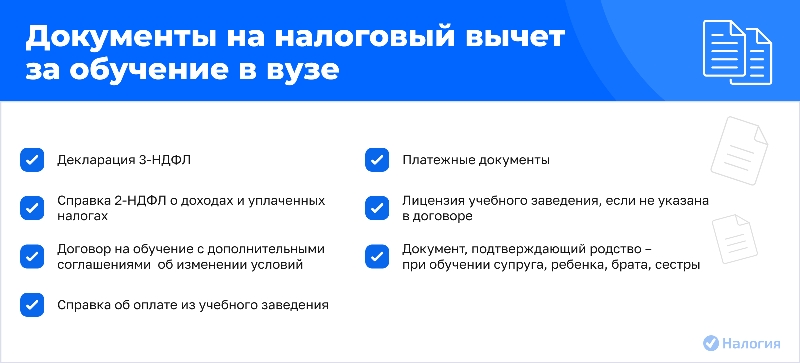

Для оформления возврата налога за студента важно, чтобы у учебной организации имелась лицензия на образовательную деятельность (абз. 3 пп. 2 п. 1 ст. 219 НК РФ). Также потребуется справка об обучении в университете, колледже и другом учреждении.

Обязательные документы:

- Заполненная декларация 3-НДФЛ. Оригинал.

- Справка об оплате образовательных услуг и о форме обучения, выданная образовательной организацией. Оригинал.

- Документ, подтверждающий родство — в случае, если оплачено обучение супруга (супруги), детей, брата или сестры. Копия.

Рекомендуемые документы:

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем). Оригинал.

- Договор с образовательной организацией и дополнительные соглашения, если были оформлены важные изменения договора, например, изменение стоимости обучения. Копия.

- Лицензия образовательной организации на осуществление образовательной деятельности, если в договоре отсутствует информация о реквизитах лицензии. Копия.

- Платежные документы, подтверждающие оплату. Копии.

Получить льготу при оплате обучения в вузе или колледже можно через налоговую инспекцию по месту постоянной регистрации и через работодателя. Документы требуется передать в налоговую инспекцию по окончании календарного года, в котором была оплачена учеба.

Специалисты ИФНС в течение 3 месяцев будут проверять декларацию и поданные сведения. После проверки потребуется еще 10 дней на вынесение решения о выплате и еще 30 на перечисление денег.

Узнать статус налогового вычета и результат камеральной проверки можно в личном кабинете налогоплательщика на сайте ФНС. Там же будет указана одобренная вам сумма.

При оформлении льготы через работодателя необходимо подавать документы в год оплаты расходов. Документы подаются в ИФНС по месту постоянной регистрации. В этом случае проверка длится 1 месяц. После ее окончания ИФНС самостоятельно передаст всю информацию работодателю. Работнику остается только подойти в отдел кадров или бухгалтерию и написать заявление на возврат подоходного налога. Образец выдадут на работе.

Частые вопросы

Да, если он является резидентом РФ и имеет официальный доход, с которого уплачивает 13-22% НДФЛ.

Для того чтобы получить вычет за несколько лет, нужно заполнить отдельную декларацию 3-НДФЛ по форме, действовавшей в соответствующем году. Заполнение всех расходов за несколько лет в одной декларации не допускается.

По затратам 2023 г. на собственное обучение вы можете вернуть 10 400 (13% * 80 000), а за образование сына — 6500 (13% * 50 000).

К сожалению, уже нет. У социального налогового вычета есть срок давности, равный 3 годам. В 2025 г. получить вычет вы можете по расходам 2022 г. и позже.

Да, можете. Не имеет значения, где именно вы учились — в России или за рубежом. Главное, чтобы у учебного учреждения была соответствующая лицензия или документ, ее заменяющий.

Заключение эксперта

Возврат налога за обучение студента в вузе в 2025 г. — одна из самых популярных социальных льгот по НДФЛ. Вернуть часть уплаченного налога разрешается за собственную учебу, супруга (с 2024 г.), брата, сестры и своих детей. Помните, что ребенок-студент должен учиться на очной форме обучения и быть не старше 24 лет.