Что такое брокерский счет и зачем он нужен

Брокер — это связующее звено между инвестором и биржей ценных бумаг. С помощью брокера вы можете покупать и продавать ценные бумаги, выводить заработанные деньги и получать дополнительный доход.

Функции брокера часто выполняют банки, а иногда это отдельные специально созданные компании. К выбору брокера следует подходить ответственно, так как от этого зависит не только удобство совершения операций, но и безопасность ваших средств.

Прежде чем начать инвестировать, необходимо заключить договор на брокерское обслуживание. По этому договору можно открыть ИИС и брокерский счет одновременно, и не только управлять сделками с ценными бумагами, но и получать налоговый вычет по ИИС.

Что выбрать — ИИС или брокерский счет

Брокерский счет и ИИС — это схожие понятия. Все брокерские счета подразделяются на обычные или специальные.

ИИС — это специальный счет, который дает его владельцу возможность получить налоговые вычеты по прибыли от инвестиций и по взносам (ст. 219.1 НК РФ).

Чтобы получить льготу по взносам, необходимо внести средства, дождаться окончания налогового периода (года) и подать декларацию 3-НДФЛ и подтверждающие документы в налоговую инспекцию (ст. 229 НК РФ). Сделать это можно в Личном кабинете налогоплательщика на сайте Федеральной налоговой службы.

В каком размере можно получить вычет

Получить инвестиционный вычет по взносам может только налоговый резидент РФ — человек, находящийся на территории России не менее 183 дней в году. Также он должен иметь определенный доход, облагаемый подоходным налогом по ставке 13-22%.

|

|

Обязательный статус |

|

1. |

Налоговый резидент РФ |

|

2. |

Плательщик НДФЛ по ставке 13-22% |

Чтобы вернуть НДФЛ, вы должны в течение года делать взносы, а на следующий год собрать документы на вычет.

Лимит налогового вычета — 400 тыс. рублей. Максимальный размер возврата, который можно получить по взносам — 52 тыс. рублей в год.

Пример

Сергеева в 2024 г. заключила договор ИИС с брокером и внесла 350 тыс. В 2025 г. она подала документы в ИФНС и вернула себе 13% от 350 тыс. Сумма к возврату составила 45 500 рублей.

Вернуть налог можно в сумме не более годового НДФЛ, уплаченного в течение того же года. Даже если вы, предположим, внесли 400 тыс. рублей (к возврату 52 тыс. рублей), но заплатили за год НДФЛ всего 20 тыс. рублей, то и вернуть вы сможете только 20 тыс. рублей.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Ограничения для ИИС, открытого до 2024 г.

Для получения вычета по взносаму может быть открыт только один ИИС. Вы имеете право поменять брокера, то есть перевести средства от одного брокера другому.

Если же вы расторгнете договор ранее, чем через три года после открытия, или снимите вложенные средства, то право на вычет по нему потеряете и будете обязаны вернуть все суммы, полученные с помощью налогового вычета.

Ограничения для вычета по ИИС-3

Под данный вид вычета попадают индивидуальные инвестиционные счета, открытые в 2024 году или позднее, а также те, что были открытые ранее и впоследствии по заявлению, поданному брокеру, были трансформированы в ИИС нового типа (ИИС-3). О трансформации счета обязательно нужно уведомить налоговую инспекцию, иначе право на вычет будет потеряно.

Можно одновременно открыть три счета ИИС нового типа.

Важно, если у вас есть ИИС, открытый до 2024 года, то без его трансформации в новый тип открыть ИИС 3 (без потери права на вычет) невозможно.

Вычет предоставляется на сумму взносов, но не может превышать 400 тыс. рублей. При закрытии ИИС 3 не облагается налогом прибыль, не превышающая 30 млн рублей.

Чтобы не потерять право на вычет, ИИС-3 должен быть открыт 10 лет. По счетам, открытым в 2024-2030 годах, предусмотрен переходный период, то есть сокращен срок владения счетом для получения вычета. Более подробно о том, что такое ИИС-3, можно почитать на нашем сайте.

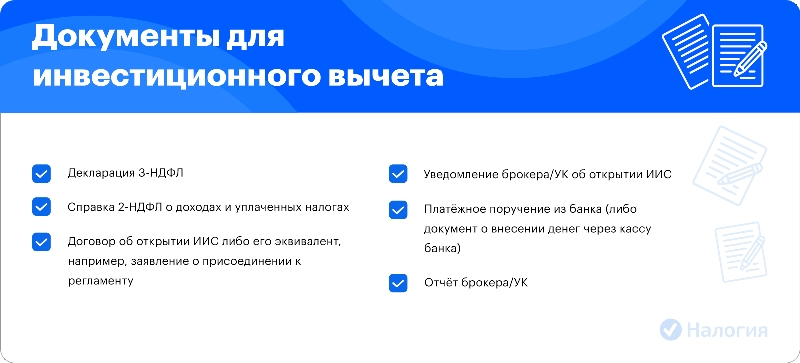

Какие документы нужны для получения налогового вычета по ИИС

Чтобы оформить возврат налога по взносам, вам нужно собрать документы и подать их в налоговую инспекцию.

Обязательные документы:

- Заполненная декларация 3-НДФЛ.

- Договор об открытии ИИС (либо его эквивалент, например заявление о присоединении к регламенту).

- Уведомление брокера/УК об открытии ИИС.

- Платежное поручение из банка (либо документ о внесении денег через кассу банка) на пополнение ИИС.

- Отчёт брокера/УК.

Рекомендуемые документы:

- Справка 2-НДФЛ о доходах за год (скачанная на сайте ФНС или выданная работодателем).

После того как вы отдадите эти документы инспектору, он запустит камеральную проверку декларации (она длится 3 месяца) и после этого еще 10 дней уйдет на принятие решения и 30 дней понадобится на перечисление денег (ст. 88 НК РФ).

Частые вопросы

Сделать это можно как в банке, так и в специализированной брокерской компании. Перед заключением договора рекомендуем проверить банк или компанию на надежность, оценить все риски, так как данный вид счета вы будете открывать минимум на 5 лет.

ИИС является разновидностью брокерского счета, и отличие ИИС от брокерского счета условное. Преимущество инвестиционного счета заключается в том, что по нему можно получить налоговый вычет. Недостатком — то, что его нельзя закрыть без потери вычета в любое время, когда вам понадобились средства. Заключая договор, надо помнить и о действующих ограничениях, о которых мы рассказали в этой статье.

Чтобы принять решение, нужно проанализировать срок, на который вы готовы разместить средства, и вычеты, которыми хотите воспользоваться.

Заключение эксперта

В 2025 году брокерский ИИС позволяет вернуть часть инвестиций с помощью налогового вычета и не платить налог на прибыль после совершения операций. Важным моментом является выбор брокера и соблюдение условий индивидуального инвестиционного счета.