Должен ли даритель платить подоходный налог с подаренной квартиры

Налоговый Кодекс в этом отношении изъясняется предельно ясно — даритель не платит налог на дарение недвижимости или другого имущества. Дарение — безвозмездный акт, при котором отсутствует доход. А раз так, то и платить НДФЛ не с чего.

Так что можно сделать первый вывод: даритель освобожден от каких-либо налоговых отчислений, даже если он подарил пятикомнатную квартиру в центре города. Оформляется договор дарения квартиры, и на этом все.

Но что делать тому, кто стал обладателем дорогого подарка? Есть ли налог при дарственной на квартиру? Разбираемся дальше.

Когда получатель подарка не платит НДФЛ

В некоторых случаях налогообложение при дарении недвижимости и прочей собственности отсутствует. Тогда получатель подарка не платит 13%.

Налог не уплачивается при получении любого подарка, кроме: недвижимости (квартиры, жилого дома, участка и т.д.), транспортных средств (автомобиль, мотоцикл и т.д.), акций, цифровых финансовых активов, цифровых прав, включающих одновременно цифровые финансовые активы и утилитарные цифровые права, долей, паев (п. 18.1 ст. 217 НК РФ).

Пример

Иванову на день рождения друзья подарили путевку. Несмотря на высокую стоимость подарка, Иванову не придется платить 13%.

Дарение денег

Налог на дарение денег не уплачивается, какую бы сумму и кто бы вам не подарил — друг, родственник или чужой человек.

И даже если подаренные деньги эквивалентны стоимости квартиры в центре столицы, налог по договору дарения денег вы платить не будете, так как деньги — это не недвижимость, не машина и не прочее, описанное в НК РФ.

Дарение от родственника

Налог на подарок не уплачивается, если дарение было от близкого родственника или члена семьи. И это касается не только квартиры, но и любого подарка.

Как и в общем случае, даритель не платит ничего, что бы и кому бы он ни подарил, так как не получил доход. Так и получатель подарка не платит налог с дарения квартиры от близкого родственника или члена семьи.

Чтобы понять, кто является членом семьи или близким родственником, обратимся к абз. 2 п. 18.1 ст. 217 НК РФ:

|

Близкие родственники: |

|

Супруг или супруга |

|

Родители, в том числе усыновители |

|

Дети, в том числе усыновленные |

|

Бабушки и дедушки |

|

Внуки |

|

Братья и сестры — полнородные и неполнородные |

И если что-то дарит близкий родственник из приведенного списка, например, муж дарит жене, то налог при дарении между супругами платить не нужно. Еще раз — это касается любых подарков — квартиры, машины, акций нефтяной компании и т.д.

Пример

Петрову дедушка подарил квартиру. Петров не будет платить налог с договора дарения квартиры, так как он заключен между близкими родственниками.

Во всех остальных случаях полученное в дар имущество считается доходом, подлежащим налогообложению.

Вы можете подарить квартиру не родственнику, законом это не запрещено. И вы по-прежнему не будете платить НДФЛ. Но помните, в этом случае получатель подарка обязан заплатить налог на дарение недвижимости от не родственника (п. 1 ст. 210 НК РФ).

Пример

Раковой свекровь подарила квартиру. Так как свекровь по законодательству не считается близким родственником, то Ракова должна будет заполнить декларацию 3-НДФЛ при дарении квартиры и заплатить 13% от стоимости, указанной в договоре дарения.

Это же касается и транспортных средств. Например, если жених подарил вам по договору машину, то вы, как будущая, но еще не фактическая, жена, должны будете заплатить налог при дарении автомобиля.

Как рассчитывается сумма налога на подарок

Налогообложение при дарении квартиры аналогично налогообложению другого дохода, полученного физическим лицом. Налог на дарственную на квартиру составляет 13% от стоимости подарка.

Налог при договоре дарения иного имущества (не недвижимого), например, автомобиля, рассчитывается в размере 13% от суммы, указанной в договоре. Если стоимости нет или она явно занижена, то учитывается средняя рыночная стоимость на момент дарения.

Налог при получении квартиры в дар всегда рассчитывается от кадастровой стоимости объекта на 1 января года, в котором произошла регистрация перехода права собственности.

Пример

Селиванову тетя подарила комнату. Право собственности он зарегистрировал в июне 2024 г. Кадастровая стоимость этого жилья на 1 января 2024 г. — 1,1 млн руб. Селиванов должен будет заплатить налог при оформлении дарственной в размере 13% от этой суммы — 143тыс. рублей.

Подарок от юридического лица

НДФЛ на подарок от ИП или организации уплачивается, если его стоимость превысила 4000 рублей.

Согласно п. 28 ст. 217 НК РФ, если компания сделала физическому лицу подарок дороже 4000 рублей, необходимо уплатить 13% со стоимости подарка за вычетом необлагаемых 4000 рублей.

Все подарки за год суммируются, и из общей суммы отнимается необлагаемые 4000 рублей. НДФЛ уплачивается оставшейся суммы.

Пример

ООО «Колеса» подарила своему клиенту Петрову зимнюю резину стоимостью 12 тыс. По закону Петров обязан задекларировать доход и уплатить 13% с суммы, превышающей 4 тыс., то есть с 8000 рублей.

Если работодатель преподносит дар сотруднику, то, как правило, бухгалтерия удерживает НДФЛ со стоимости подарка. Но этот вопрос стоит уточнить в бухгалтерии. И если по каким-то причинам работодатель не уплатил 13%, необходимо самостоятельно заполнить декларацию и уплатить долг.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

В какой срок нужно платить налог после дарения квартиры

Заполненный бланк декларации 3-НДФЛ должен быть передан в ФНС до 30 апреля года, следующего за годом получения подарка. Налог при дарении квартиры от не родственника платится до 15 июля того же года.

Пример

Семенову в 2024 г. двоюродная бабушка оформила договор на дарение квартиры. Надо ли ему платить налоги при дарственной на квартиру, мы разобрались — в списке близких родственников они не значатся, значит дарственная от двоюродной бабушки внуку подлежит налогообложению. До 30 апреля 2025 г. Семенов подает декларацию в ИФНС и до 15 июля уплачивает налог на подаренное недвижимое имущество.

Документы можно отправить заказным письмом по почте, отнести отлично в инспекцию по месту постоянной регистрации, переслать онлайн через личный кабинет налогоплательщика на сайте ФНС или воспользоваться услугами сервиса «Налогия».

Важные моменты при дарении квартиры

Учтите ряд важных моментов, чтобы сделка не была расторгнута:

- Если оформляется дарение жилья, купленного в браке, требуется согласие супруга на сделку;

- Если оформляется договор дарения доли квартиры, требуется письменное согласие владельцев других долей.

- Переход права собственности подлежит регистрации для внесения записи в ЕГРН.

Полезные статьи про налогообложение подарков

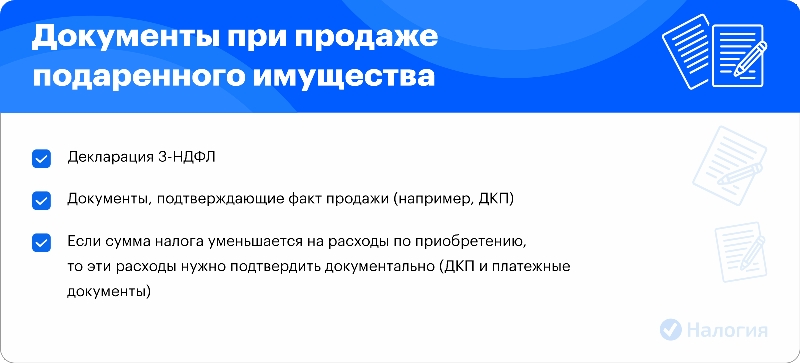

Более точечную информацию о дарении вы найдете в отдельных статьях. Например, чему равен налог, если подарили сертификат, как снизить налог от продажи подаренной квартиры или автомобиля.

|

Выберите тему |

Краткое описание |

|

НДФЛ не уплачивается вне зависимости от суммы и статуса дарителя |

|

|

|

|

|

|

|

|

Частые вопросы

Если вам подарил жилье кто-то, кто не является близким родственником (к близким относятся: родители, дети, бабушки/дедушки, внуки, братья/сестры, супруги), то платить НДФЛ вам придется.

Нет, в этой ситуации никто ничего платить не должен. Брат не получает доход и поэтому освобожден от уплаты, а сестра — получатель дара от близкого родственника и тоже не должна ничего платить.

Нет, не нужно, поскольку по закону дарение денег не облагается НДФЛ. То есть платить 13% с этой суммы не придется.

Заключение эксперта

Дарение квартиры близкому родственнику в 2024 году отличается от подарка чужому человеку или дальней родне. Если в первом случае НДФЛ получателем не уплачивается, то налог при дарении недвижимости от не родственника рассчитывается в размере 13% от кадастровой стоимости подарка.