Что такое социальные налоговые вычеты по НДФЛ

Социальный налоговый вычет — это льгота от государства, которая предоставляется налогоплательщику при совершении важных покупок: оплате лечения, лекарств и обучения, при взносах на накопительную часть пенсии и страхование жизни, а также многое другое. С помощью соц вычетов вы компенсируете часть расходов.

За счет социальной льготы вы можете вернуть часть ранее уплаченных налогов или не платить НДФЛ с зарплаты.

Давайте определимся с понятиями. Вернуть социальный налоговый вычет нельзя — это не та сумма, что возвращается на счет налогоплательщика. Она лишь снижает налоговую базу и, как следствие, уменьшает размер налогов. То есть на счет налогоплательщика возвращается не налоговый вычет, а 13 процентов от него.

Если налоги уже уплачены, то их можно вернуть реальными деньгами — до 13% от суммы одобренного вычета. Если налоги еще только предстоит заплатить, например, с заработной платы, то удержание НДФЛ приостанавливается до исчерпания вычета. То есть работник получает зарплату целиком, без удержания 13 процентов.

Виды социальных вычетов

Социальные налоговые вычеты регулирует Налоговый кодекс (статья 219 НК РФ).

Каждому виду социальных льгот у нас посвящена отдельная статья. В таблице вы найдете интересующую вас тему и сможете узнать все детали и правила получения.

В разделах ниже мы рассмотрели основные моменты по каждому вычету. Есть существенные различия при возврате налога на социальные выплаты, и на них мы остановимся подробнее.

|

Вид вычета |

За кого можно получить |

Документы |

|

Обязательные документы:

Рекомендуемые документы:

|

|

|

Обязательные документы:

Рекомендуемые документы:

|

|

|

Получить можно только при пожертвовании собственных средств. За членов семьи получить нельзя. |

Обязательные документы:

Рекомендуемые документы:

|

|

|

|

|

Важно! В списке родных отсутствуют дети без инвалидности. Это надо иметь в виду при заключении договора добровольного пенсионного страхования. |

|

|

Важно! Возраст застрахованных детей значения не имеет. |

Обязательные документы:

Рекомендуемые документы:

|

|

|

Получить можно только при внесении собственных средств. За членов семьи получить нельзя. |

|

|

При условии:

|

|

Кто имеет право на социальные вычеты

Оформить социальные вычеты может налоговый резидент РФ, имеющий официальный доход, с которого он уплачивает 13-22% НДФЛ (кроме дивидендов). То есть нерезиденты, пенсионеры, безработные, ИП на спецрежимах и другие лица, не имеющие дохода с налоговой ставкой 13-22%, вернуть налог не смогут.

С 2021 г. изменились правила получения социального вычета. Если до 2021 г. вы имели право на возврат НДФЛ с любых доходов, облагаемых по ставке 13%, то теперь он рассчитывается только с доходов:

- по трудовым договорам;

- договорам ГПХ;

- оплаты за оказание услуг;

- сдачи имущества в аренду;

- продажи или получения в дар имущества (кроме ценных бумаг);

- страховых выплат по пенсионному обеспечению;

- некоторым другим видам доходов.

Размер социальных налоговых вычетов за 2022 и 2023 гг.

По расходам 2022 и 2023 гг. сумма социального налогового вычета составляет 120 тыс. рублей в год, и на счет налогоплательщика возвращается до 13% от затрат в пределах этой суммы.

Обратите внимание: все социальные расходы, понесенные в 2022 и 2023 гг., ограничены суммой в 120 тыс. рублей в год. То есть не каждая статья в отдельности, а все вместе.

Пример

Семенов в 2023 г. потратил 80 тыс. за стоматологию, 40 тыс. за обучение и 50 тыс. за фитнес. Суммарно он потратил 170 тыс., но его льгота составит 120 тыс. — максимальный лимит для социальных вычетов в 2023 г.

Исключение составляет:

- Возврат налога за дорогостоящее лечение — максимального порога по сумме нет, и государство возвращает 13% от всех расходов;

- Благотворительные пожертвования — расчет ведется от годового дохода налогоплательщика.

- Обучение ребенка по расходам 2022 и 2023 гг. — не более 50 тыс. рублей в год на каждого ребенка, и возврат составляет 6500 рублей (13% от 50 000).

При расчете учитываются расходы и доходы за один налоговый период. Например, вы возвращаете налог за медицину или обучение, которое оплачивали в 2022 г., то и базой для возврата будет служить НДФЛ, уплаченный в 2022 г. Если расходы превысили налогооблагаемый доход или установленный лимит, то недополученный остаток льготы не переносится и сгорает.

Налоговый возврат предоставляется в течение трех лет после года, в котором вы понесли расходы. То есть в 2025 г. вы можете вернуть налог за 2022, 2023 и 2024 гг. Получить льготу за более ранние периоды уже нельзя. Опоздаете с подачей документов — вам откажут в возврате налога.

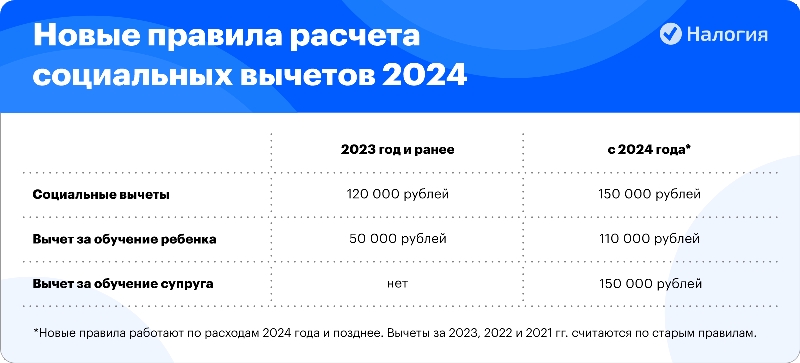

Новые правила расчета социальных вычетов с 2024 года

С 1 января 2024 г. установлены новые правила, которые касаются расходов, понесенных в 2024 г. и позднее.

1. Увеличен размер социального налогового вычета (Федеральный закон от 28.04.2023 N 159-ФЗ).

С 2024 г. вернуть 13 процентов можно с большей суммы — социальный налоговый вычет увеличен со 120 тыс. рублей до 150 тыс. рублей (абз. 8 п. 2 статья 219 Налогового Кодекса РФ).

Также значительно вырос социальный вычет за обучение ребенка. Вместо 50 тыс. рублей максимальная сумма за каждого ребенка составляет 110 тыс. рублей в сумме на обоих родителей.

2. Добавлен вычет за очное обучение супруга (-и) (Федеральный закон от 31.07.2023 N 389-ФЗ).

Если вы оплатили обучение супруга, то также сможете вернуть часть денег. Расходы за супруга включены в социальный вычет за обучение с ограничением в 150 тыс. рублей.

Ниже рассмотрим подробнее каждый из социальных налоговых вычетов.

Вычет на обучение

Этот вид налоговой льготы относится к социальным, и ее можно оформить на расходы за обучение в вузе и других образовательных учреждениях, имеющих лицензию на оказание образовательных услуг (пп. 2 п. 1 ст. 219 НК РФ). Например, в школе, детском саду, учреждениях дополнительного образования, различных кружках, курсах и т.п.

Полезные статьи об обучении

В отдельных статьях мы описали частные случаи для получения социального налогового вычета за обучение. Например, какие права есть у разведенных родителей? И вернут ли налог за платные кружки ребенка? А что делать, если ребенок учится у частного преподавателя?

Выбирайте нужную тему, и получайте полную информацию. И помните про комментарии — задавайте вопросы под статьей.

|

Выберите, что вас интересует |

Где прочитать |

Важные моменты |

|

Общая информация |

Общее:

Размер вычета:

|

|

|

За детей |

|

|

|

Обучение в вузе |

|

|

|

Несколько вычетов одновременно |

|

|

|

Документы для возмещения НДФЛ |

|

Вычет за лечение и лекарства

Социальный налоговый вычет на лечение (пп. 3 п. 1 ст. 219 НК РФ) бывает двух видов: на простое лечение и дорогостоящее. Перечень дорогостоящих процедур указан в Постановлении Правительства РФ от 08.04.2020 N 458.

Полезные статьи о лечении

Для каждой ситуации на сайте есть отдельная статья, в которой расписаны все правила получения социального налогового вычета за медуслуги. Мы их объединили в табличку. Например, можно ли вернуть часть денег за санаторий, дают ли вычет за лекарства, чем простое лечение отличается от дорогостоящего, можно ли заплатить за родителей и получить вычет.

Переходите по ссылкам и получайте экспертную информацию. Если у вас останутся вопросы, задавайте их в комментариях под статьями.

|

Выберите, что вас интересует |

Где прочитать |

Важные моменты |

|

Лечение |

Ограничения:

|

|

|

Лекарства |

Условия:

|

|

|

Дорогостоящее лечение |

В справке из клиники:

Перечень дорогостоящих видов приведен в Постановлении Правительства РФ от 08.04.2020 N 458. |

|

|

Дети |

Условия:

Для родителей:

|

|

|

Семья |

Ограничения:

|

|

|

Рождение ребенка |

|

|

|

Пенсионерам |

|

|

|

Стоматология |

Имплантация зубов присутствует в Перечне дорогостоящих видов лечения, но решение о виде вычета принимает клиника. |

|

|

Документы |

Обязательные условия:

|

|

|

Срок давности |

Срок давности вычета — три года с момента оплаты. Вычет за лечение, оплаченное в 2025 году, можно получить в 2026, 2027 или 2028 году. |

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Вычет на благотворительность

С помощью этого вычета можно вернуть часть средств, перечисленных в виде пожертвований (пп. 1 п. 1 ст. 219 НК РФ).

НК РФ ограничивает перечень организаций, за оказание помощи которым можно получить социальный налоговый вычет. Этого нельзя сделать, если:

- Пожертвование было произведено не напрямую в утвержденные НК РФ организации, а в адрес учрежденных ими фондов.

- Если пожертвование было не как оказание бескорыстной помощи, а с целью получения какой-либо выгоды (передача имущества, реклама или другие услуги).

- Пожертвование оказано другому физическому лицу.

Размер вычета за благотворительность

С помощью этой льготы вы можете вернуть 13% от взносов на благотворительность, но сумма пожертвования, участвующая в расчете вычета, не будет превышать 25% от вашего дохода за год (в исключительных случаях — 30%).

Негосударственное пенсионное обеспечение

Таким социальным налоговым возвратом может воспользоваться человек, который направляет часть своего дохода на формирование негосударственной пенсии (пп. 4 п. 1 ст. 219 НК РФ).

Вычет на НПО так же, как и остальные социальные вычеты по НДФЛ, ограничен 120 тыс. рублей (с 2024 г. — 150 тыс. рублей). Можно вернуть 13% от суммы пенсионных взносов, но не более 13 процентов от лимита.

Добровольное пенсионное страхование

Социальный налоговый вычет на добровольное пенсионное страхование ограничен суммой 120 тыс. рублей (с 2024 г. — 150 тыс. рублей) в совокупности с другими социальными льготами (пп. 4 п. 1 ст. 219 НК РФ). То есть максимальный возврат — 13% от одобренной суммы.

Добровольное страхование жизни

Социальный налоговый вычет на добровольное страхование жизни ограничен суммой 120 тыс. рублей (с 2024 г. — 150 тыс. рублей) в совокупности с другими социальными льготами (пп. 4 п. 1 ст. 219 НК РФ). То есть максимальная сумма к возврату — 13% от одобренной суммы вычета.

Чтобы получить льготу и вернуть деньги, договор со страховой компанией должен быть заключен не менее чем на 5 лет.

Вычет на накопительную часть трудовой пенсии

Чтобы оплачивать дополнительные взносы на накопительную часть пенсии (пп. 5 п. 1 ст. 219 НК РФ), необходимо написать заявление в пенсионный фонд. Обычно это делается через работодателя, но можно подать заявление лично — через МФЦ или на сайте госуслуг — и делать отчисления самостоятельно.

Социальный налоговый вычет на накопительную часть трудовой пенсии ограничен суммой 120 тыс. рублей (с 2024 г. — 150 тыс. рублей) в совокупности с другими социальными льготами. То есть максимальная сумма к возврату — 13% от одобренного вычета.

Вычет на спорт

Новый вид вычета начал применяться с 1 января 2022 года (пп. 7. п. 1. ст. 219 НК РФ).Физкультурно-оздоровительные услуги, оплаченные с этого времени, будут участвовать в расчете налоговой льготы и входить в общий лимит 120 тыс. рублей (с 2024 г. — 150 тыс. рублей).

Как получить социальный налоговый вычет

Существует два варианта возврата налога: через ИФНС и через работодателя. Помните: если вы получаете социальный и имущественный вычет одновременно, в декларацию 3-НДФЛ следует полностью включить социальные расходы, а остаток НДФЛ вернуть за счет расходов на покупку жилья.

Через налоговую инспекцию

Вычет через инспекцию можно получить после окончания календарного года, в котором были расходы.

Вам необходимо заполнить декларацию 3-НДФЛ и вместе с сопутствующими документами передать в налоговую инспекцию по месту постоянной регистрации.

Камеральная проверка обычно длится три месяца. Затем 10 дней выносится решение, и еще месяц потребуется на перечисление средств на ваш счет. Узнать статус вычета можно в Личном кабинете налогоплательщика на сайте ФНС. Там же будет указана сумма к возмещению.

Через работодателя

Возврат социального налогового вычета через работодателя можно оформить в том же году, когда были социальные расходы. В Личном кабинете на сайте ФНС заполните заявление и приложите необходимые документы. В течение 30 дней инспектор проверит ваши бумаги и вынесет решение. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю (абз. 2 п. 2 ст. 219 НК РФ).

После этого бухгалтерия предприятия перестанет удерживать НДФЛ из вашей заработной платы и вернет налоги, выплаченные вами с начала года. Так будет происходить до тех пор, пока не будет исчерпана вся сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Частые вопросы

Да, супруги могут получать вычет как за себя, так и друг за друга. Запросите в клинике две справки об оплате медицинских услуг — одну на ваше имя, например, на 150 тыс. рублей, и вторую на супругу, на 50 тыс. рублей.

Да, вы имеете право на налоговую льготу в размере 50 тыс. рублей в год на каждого ребенка. Кому ее получать — вам или супруге — на ваш выбор. Вы можете разделить вычет или кто-то один вернет налог за всех детей и получит 19 500 рублей (3 * 6500).

За любые. Главное, чтобы они были назначены и выписаны вашим лечащим врачом. Сохраняйте рецепт — врач выдаст вам два экземпляра, один из которых вы отдадите в аптеке, а второй вместе с чеками из аптеки приложите к документам для ИФНС.

Заключение эксперта

Социальные налоговые вычеты в 2025 г. — важная часть поддержки населения. С помощью вычетов вы можете существенно сэкономить на расходах за лечение, лекарства и обучение, формировании будущей пенсии, пожертвованиях на благотворительность.

С 2024 года расчет социального налогового вычета ведется по новым правилам, и после применения льготы вы получите значительно больше денег.

Обратите внимание, что деньги можно вернуть не только за себя, но и за своих близких. Главное — сохранить все платежные документы, сделать копии договоров и сформировать правильный пакет для ИФНС.