Что такое налоговый вычет по расходам на лечение

Налоговый вычет за лечение — это государственная льгота, после применения которой на счет налогоплательщика возвращается часть расходов на платную клинику.

Оплачивали визиты к специалистам, сдавали анализы, лечили или протезировали зубы, лежали в платной больнице, проходили медкомиссию? Все эти расходы можно включить в декларацию и вернуть до 13 процентов. Главное — собрать правильный пакет документов и уложиться в сроки (пп. 3 п. 1 ст. 219 НК РФ).

Суть вычета в том, что от налогооблагаемой базы отнимается сумма одобренного вычета, и НДФЛ рассчитывается с новой, уменьшенной суммы. В итоге налогоплательщик возвращает себе часть ранее уплаченных налогов или не платит новые — до полного исчерпания вычета.

Для тех, кто официально трудоустроен, налоговой базой считается заработная плата, из которой работодатель ежемесячно отчисляет 13% в бюджет государства.

Налоговый вычет за медицинские услуги входит в состав социальных вычетов (ст. 219 НК РФ). Кроме лечения к социальным вычетам относят расходы на лекарства, санаторно-курортные услуги, обучение, взносы ДМС и негосударственное пенсионное обеспечение (пп. 4 п. 1 ст. 219 НК РФ), благотворительность, физкультурно-оздоровительные мероприятия.

Кто имеет право на возврат налога за лечение

Вы можете вернуть деньги за лечение, если платили за себя, супруга, родителей, детей до 18 лет. А если ребенок — студент очного отделения, то до его 24-летия.

Оформить налоговый вычет за мед услуги имеет право:

1. Налогоплательщик НДФЛ по ставке 13% или 15%. Это значит, что в течение года, за который вы хотите вернуть налог за лечение, у вас была официальная зарплата или другие доходы, с которых вы платили НДФЛ.

Пример

В 2022 г. и 2023 г. вы лечили зубы в платной клинике. Значит в 2024 году можете получить налоговый вычет. В 2022 г. у вас была официальная работа, на которой у вас удерживали НДФЛ, а с 2023 г. вы оформили статус самозанятого, при котором НДФЛ не уплачивается. Это значит, что вам одобрят возврат подоходного налога только за 2022 г.

Имейте в виду, что с 2021 г. в расчет можно включить не все доходы, облагаемые по ставке 13%. В расчетную базу входят, например, доходы по трудовым и гражданско-правовым договорам, за оказание различных услуг, от продажи имущества (за исключением ценных бумаг) и некоторые другие.

2. Налоговый резидент РФ. То есть на 31 декабря того года, за который оформляете вычет, вы находились на территории России не менее 183 дней.

Пример

В марте 2023 г. вы уехали за границу, прожили там до ноября, а затем вернулись. Так как на 31 декабря 2023 г. вы потеряли статус налогового резидента РФ, вернуть подоходный налог за медицинские услуги, полученные в 2023 г., вы не сможете.

Самозанятые и предприниматели на УСН не могут подать на налоговый вычет, так как не платят 13% НДФЛ. Но есть исключение — если помимо предпринимательской деятельности у них был доход, с которого уплачен 13% налог, этот доход можно использовать как налоговую базу, и впоследствии оформить возврат за лечение.

|

Обязательный статус |

|

|

1. |

Налоговый резидент РФ |

|

2. |

Плательщик НДФЛ по ставке 13% или 15% |

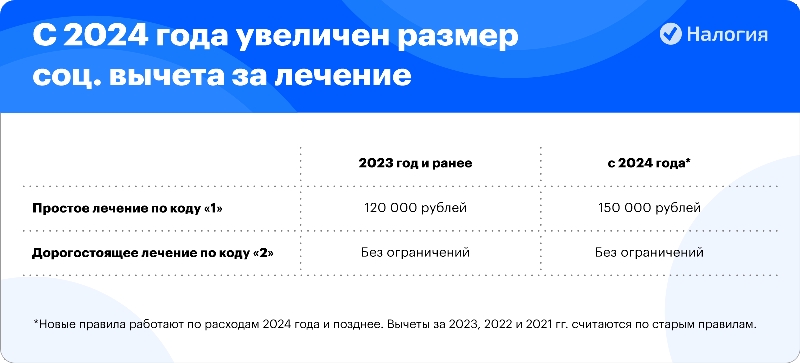

Максимальный размер налогового вычета за лечение

Правила расчета и размер социального налогового вычета на лечение зависят от вида лечения: простое или дорогостоящее.

Определить вид лечения можно по коду, указанному в Справке об оплате медицинских услуг. Справка выдается клиникой и входит в состав документов для налогового вычета.

- Код «01» означает, что лечение было простым. Максимальный возврат за медицинские услуги составит 15 600 руб. (13% от 120 000 рублей).

- Код «02» означает оплату дорогостоящих процедур. На счет налогоплательщика возвращается 13% от всей суммы расходов.

Справка об оплате медицинских услуг должна быть выписана на имя того, кто претендует на возврат расходов, так как льготу может получить только плательщик услуг.

Простое лечение

Совокупный размер социальных вычетов ежегодно составляет 120 тыс. рублей. Это максимальная сумма, в которую входят расходы на простое лечение, лекарства, обучение и прочее. На счет налогоплательщика возвращается 13% от затрат, но не более 15 600 рублей (13% от 120 000 рублей).

Пример

В 2023 г. вы одновременно оплатили лечение и обучение: 100 тыс. рублей за платную клинику и 40 тыс. рублей за автошколу. Несмотря на то, что в совокупности вы потратили 140 тыс. рублей, на ваш счет вернется 15 600 рублей, то есть 13% от 120 тыс. рублей.

Дорогостоящее лечение

Дорогостоящее лечение — лишь условный термин, который не зависит от размера расходов. Чтобы определить, относится ли ваше лечение к дорогостоящему виду, нужно ориентироваться на Постановление Правительства РФ от 8 апреля 2020 г. № 458. Именно там представлен список дорогостоящих видов лечения, по которым налоговый вычет предоставляется на всю сумму расходов без лимита.

Пример

В 2023 г. Семенова оплатила ЭКО и потратила 350 тыс. рублей. Экстракорпоральное оплодотворение входит в список дорогостоящих процедур, поэтому в 2024 г. Семенова имеет право вернуть на счет 13% от всех средств за лечение: 45 500 рублей (13 % от 350 000).

Решение о том, какой именно вид лечения был оказан, принимает клиника. Сотрудник клиники опирается на Постановление правительства и другие нормативные документы. Налоговая инспекция не влияет на это решение, и если вы считаете, что клиника указала неверный код, следует обратиться в вышестоящую медицинскую организацию.

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

Новые правила с 2024 года

С 1 января 2024 г. вычет за платное лечение станет выгоднее. Новые правила коснутся расходов, понесенных в 2024 г. и позднее. Увеличен размер социальных вычетов со 120 тыс. рублей до 150 тыс. рублей (Федеральный закон от 28.04.2023 N 159-ФЗ).

Когда и за какой период можно получить вычет

Получить возврат налога за лечение можно только за тот год, когда оплачивалась услуга. Перенести вычет на другой год не получится, даже если в год оплаты вы не работали, или если уплаченный вами НДФЛ меньше положенного возврата. Недополученная сумма в этом случае сгорает.

Срок давности налогового вычета и подачи декларации 3-НДФЛ ограничен тремя годами: в 2024 г. у вас есть право на возврат 13 процентов за лечение, оплаченное в 2021, 2022 и 2023 гг.

Возмещение НДФЛ через ИФНС оформляется по окончании налогового периода. То есть лечение, оплаченное в 2023 г., можно задекларировать не ранее 2024 г. Для этого 3-НДФЛ вместе с документами на возврат денег передается в налоговую инспекцию по месту регистрации.

Как получить вычет за лечение. Пошаговая инструкция

Существует два способа возврата налога: через ИФНС и через работодателя.

Налоговый вычет через инспекцию можно получить только на следующий год. Вычет через работодателя оформляется в том же году, когда было оплачено лечение.

Разница способов в том, что через инспекцию вы получаете реальные деньги. То есть одним платежом возвращаете уплаченный в прошлом году НДФЛ. А через работодателя — не платите ежемесячный НДФЛ с зарплаты до исчерпания вычета.

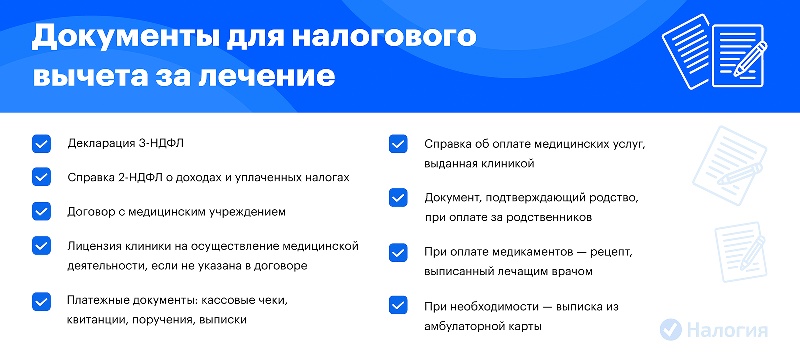

Шаг 1. Подготовить документы на налоговый вычет

Ознакомьтесь с правилами подачи и списком документов для возмещения НДФЛ за медицинские услуги через инспекцию. Для оформления налогового вычета вам потребуется:

- Налоговая декларация по форме 3-НДФЛ.

- Справка 2-НДФЛ о доходах. Получите в бухгалтерии работодателя. Справка должна быть за тот период, за который оформляете возмещение налога. Если в 2024 г. вы претендуете на возврат 13% за 2021 г., справка должна быть именно за 2021 г.

- Документы для вычета, подтверждающие расходы на приобретение лекарств: кассовые чеки, квитанции, платежные поручения, банковские выписки и т.п.

- Договор с медучреждением. Клиника должна быть российская. При обслуживании за рубежом льгота не предоставляется.

- Лицензия клиники на осуществление медицинской деятельности.

- Справка об оплате медицинских услуг. Справка должна быть выписана на имя получателя вычета.

- Рецепт от врача, если планируете возместить НДФЛ за лекарства. Это обязательный документ, без которого вы не вернете деньги за медикаменты. Рецепт нужен даже для безрецептурных препаратов.

- Документы, подтверждающие родство, если оформляете возврат НДФЛ за родственника.

Напомним, что вернуть деньги за платные медицинские услуги можно только за три последних года, и свое право на вычет вы должны подтвердить. От того, насколько полным будет пакет документов для ИФНС, зависит результат камеральной проверки.

Шаг 2. Заполнить декларацию 3-НДФЛ

После того как подготовите документы, необходимо заполнить бланк декларации 3-НДФЛ. Выберите форму того года, за который получаете вычет.

В состав декларации входит обязательный документ — заявление на возврат налога. В нем указываются реквизиты банковского счета, на который вам будут перечислены деньги. Не забудьте его заполнить, иначе средства зависнут на ЕНС — едином налоговом счете.

Шаг 3. Отправить пакет документов в инспекцию

Подать документы в налоговую инспекцию по месту регистрации можно по окончании расчетного периода — в течение трех лет в любой день.

Есть несколько способов, как отправить документы для получения вычета за лечение:

- По почте;

- Занести в инспекцию лично;

- Переслать сканы онлайн через ЛН налогоплательщика на сайте ФНС;

- Воспользоваться помощью сервиса «Налогия».

Шаг 4. Проверка документов налоговой инспекцией

На камеральную проверку отводится три месяца (п. 2 ст. 88 НК РФ).

После этого в личном кабинете налогоплательщика на сайте ФНС появится уведомление о завершении проверки.

Шаг 5. Зачисление денег на ваш счет

Как только вычет за лечение будет одобрен, деньги поступят на ЕНС — единый налоговый счет налогоплательщика. Вы их увидите в личном кабинете на сайте ФНС. После этого в течение 30 дней деньги перечислят на ваш банковский счет.

Как получить вычет за лечение через работодателя

Вернуть налог за лечение через работодателя можно только за текущий год. В этом случае список документов для возмещения НДФЛ будет короче: не нужно готовить справку 2-НДФЛ и декларацию.

В Личном кабинете на сайте ФНС заполните специальную форму заявления и приложите подтверждающие документы. В течение 30 дней инспектор их проверит и вынесет решение о предоставлении вычета. Будет составлено Уведомление, которое налоговая служба самостоятельно переправит вашему работодателю.

После этого необходимо подать заявление в бухгалтерию предприятия. С текущего месяца бухгалтер приостановит удержание НДФЛ из вашей заработной платы и вернет налоги, выплаченные с начала года. Так будет происходить до тех пор, пока не закончится сумма возврата или до конца календарного года — в зависимости от того, что наступит ранее.

Частные случаи при оформлении налогового вычета за лечение

В отдельных статьях мы рассмотрели различные ситуации: возврат за лечение родителей и детей, как вернуть налог пенсионеру, сколько денег можно вернуть за ЭКО, возмещение за стоматологию и многое другое.

Переходите по ссылкам и получайте экспертную информацию. Если у вас останутся вопросы, задавайте их в комментариях под статьями.

|

Выберите, что вас интересует |

Где прочитать |

Важные моменты |

|

Лечение |

Ограничения:

|

|

|

Лекарства |

Условия:

|

|

|

Дорогостоящее лечение |

В справке из клиники:

Перечень дорогостоящих видов приведен в Постановлении Правительства РФ от 08.04.2020 N 458. |

|

|

Дети |

Условия:

Для родителей:

|

|

|

Семья |

Ограничения:

|

|

|

Рождение ребенка |

|

|

|

Пенсионерам |

|

|

|

Стоматология |

Имплантация зубов присутствует в Перечне дорогостоящих видов лечения, но решение о виде вычета принимает клиника. |

|

|

Документы |

Обязательные условия:

|

|

|

Срок давности |

Срок давности вычета — три года с момента оплаты. Вычет за лечение, оплаченное в 2023 году, можно получить в 2024, 2025 или 2026 году. |

Частые вопросы

Вернуть НДФЛ через работодателя можно только за текущий год. Оформить документы за прошедшие периоды вы сможете только через налоговую инспекцию.

Да, вы можете распределить вычет в любых пропорциях. Например, жена получает за свое лечение 120 тыс. руб., а вы за нее — остаток в размере 80 тыс. руб.

Вы можете возвращать свои налоги ежегодно. Единственное ограничение — социальный вычет составляет 120 тыс. руб. в год совокупно по всем соцрасходам. Для дорогостоящего лечения лимита по сумме нет.

Заключение эксперта

Вычет за лечение в 2024 году можно получить за любые медицинские услуги в клиниках, имеющих лицензию. Чтобы оформить вычет, необходимо собрать пакет документов, заполнить декларацию и передать в налоговую инспекцию по месту постоянной регистрации.

Отнеситесь внимательно к списку документов из статьи и не забудьте приложить копии свидетельств, подтверждающих родство с членом семьи, за лечение которого вы получаете налоговый вычет.